Ukryte zyski w spółkach objętych estońskim CIT (cz. II) – przykładowy katalog świadczeń

[1] Szerzej na ten temat była mowa w cz. I artykułu, „Rachunkowość” nr 8/2023.

Wątpliwości budzi, czy wskazanie danego świadczenia w katalogu zawartym w art. 28m ust. 3 updop automatycznie powoduje, że stanowi ono ukryty zysk, a tym samym dochód objęty ryczałtem od dochodów spółek (dalej ryczałt). Czytając literalnie ten przepis, można dojść do wniosku, że skoro ustawodawca wprost wymienił niektóre świadczenia, to jego intencją było uznanie ich za ukryte zyski niejako niezależnie od innych okoliczności. Należy jednak podkreślić, że updop nie definiuje ukrytych zysków wyłącznie przez wskazanie katalogu świadczeń, lecz przede wszystkim określa warunki, które muszą zostać spełnione, aby dane świadczenie można było uznać za ukryty zysk[1]. Również świadczenia wprost wymienione w ustawie jako ukryte zyski, powinny być zatem oceniane przez pryzmat tych warunków, a także w kontekście danej sytuacji.

Obecnie organy podatkowe i sądy administracyjne prezentują rozbieżne stanowiska w tej kwestii, co zostanie szerzej omówione na konkretnych przykładach.

Pożyczki

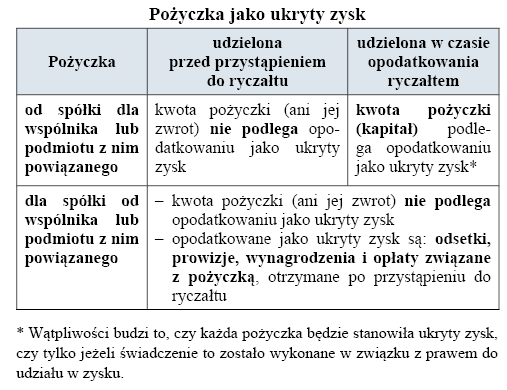

Pierwszy przykład świadczeń, wymieniony wprost w omawianym katalogu, stanowią kwota pożyczki (kredytu) udzielonej przez podatnika – w tym za pośrednictwem tworzonych z zysku funduszy – udziałowcowi/akcjonariuszowi/wspólnikowi (dalej wspólnik) lub podmiotowi powiązanemu ze wspólnikiem, a także odsetki, prowizje, wynagrodzenia i opłaty od pożyczki (kredytu) udzielonej przez te podmioty podatnikowi (art. 28m ust. 3 pkt 1 updop).

W przepisie jest mowa o dwóch sytuacjach:

1) spółka na estońskim CIT udziela pożyczki (kredytu) wspólnikowi lub podmiotowi z nim powiązanemu oraz

2) ww. podmioty udzielają pożyczki (kredytu) spółce na estońskim CIT.

[2] Na marginesie, odsetki od takiej pożyczki będą stanowiły przychód bilansowy spółki, a w konsekwencji co do zasady będą zwiększać jej zyski. Z kolei wypłata zysku netto udziałowcom spowoduje powstanie dochodu z tytułu podzielonego zysku, opodatkowanego estońskim CIT (art. 28m ust. 1 pkt 1 lit. a updop)

W pierwszej ukryty zysk stanowi kwota udzielonej pożyczki (kredytu), tj. zasadniczo kwota udzielonego kapitału[2]. W drugiej – wartość odsetek, prowizji, wynagrodzeń i opłat od pożyczki (kredytu); kwota pożyczanego kapitału nie stanowi ukrytego zysku w momencie udzielania pożyczki ani w momencie zwrotu (na mocy art. 28m ust. 4 pkt 3 updop).

Art. 28m ust. 3 pkt 1 updop dotyczy pożyczek nie tylko dla/od wspólnika, lecz także dla/od podmiotu powiązanego, z tym że przepis odnosi się wyłącznie do podmiotu powiązanego ze wspólnikiem. Jest to swoista modyfikacja ogólnej definicji ukrytych zysków – w zakresie warunku dotyczącego podmiotów powiązanych. A contrario przepis ten nie powinien mieć zastosowania, jeżeli np. umowa pożyczki została zawarta między podmiotami powiązanymi, jednak powiązania te nie wynikają z powiązań ze wspólnikiem.

Wątpliwości budzi, czy zawarcie umów pożyczek między podmiotami wymienionymi w art. 28m ust. 3 pkt 1 updop w każdym przypadku będzie się wiązać z powstaniem ukrytych zysków. Nie każdy transfer środków w ramach umowy pożyczki wydaje się być formą dystrybucji zysków. Po pierwsze dlatego, że cechą umowy pożyczki jest jej zwrotny charakter – kwota pożyczki nie stanowi definitywnego przysporzenia majątkowego dla pożyczkobiorcy.

Po drugie elementem definicji ukrytych zysków jest to, aby świadczenie było wykonane „w związku z prawem do udziału w zysku”. Trudno uznać, że np. pożyczka udzielona przez spółkę na estońskim CIT podmiotowi powiązanemu ze wspólnikiem, na warunkach rynkowych, ponadto wynikająca z potrzeb biznesowych, spełnia ten warunek.

[3] Nie zaprezentowano tam natomiast szerszych rozważań nt. pożyczek w kontekście np. ich celu, potrzeb biznesowych zaangażowanych w tę transakcję podmiotów.

Należy tu przypomnieć, że głównym założeniem estońskiego CIT jest odroczenie opodatkowania do momentu dystrybucji zysków. Jak wskazano w objaśnieniach podatkowych MF z 23.12.2021 r. „Przewodnik do Ryczałtu od dochodów spółek” (dalej „Przewodnik”), przekazanie do konsumpcji, wypłata czy inna dystrybucja majątku – niezależnie od tego, w jakiej formie jest dokonana – podlega opodatkowaniu. Wydaje się, że celem ustawodawcy było zapobieżenie sytuacji, w której podatnicy wykorzystywaliby pożyczkę jako formę nieopodatkowanej dystrybucji zysków (taką pożyczkę obrazuje przykład 20 zawarty w „Przewodniku”[3]). Ścisła wykładnia tego przepisu powoduje jednak, że nawet racjonalne i uzasadnione ekonomicznie działania, niemające w istocie za cel transferu zysków ze spółki, powodują skutki podatkowe mogące przesądzić o nieopłacalności wyboru estońskiego CIT.

Taką wykładnię zaś przyjmuje obecnie KIS. W piśmie z 24.06.2022 r. (0111-KDIB2-1.4010.180.2022.1.DD) organ nie podzielił argumentów spółki, która podnosiła, że udzielając pożyczki podmiotowi powiązanemu, nie osiągnie dochodu z tytułu ukrytych zysków, bo umowa pożyczki zostanie zawarta na warunkach rynkowych, ponadto spowoduje uzyskanie przez nią korzyści w postaci odsetek, spółka posiada wolne środki pieniężne, a udzielanie pożyczek wchodzi w zakres jej działalności i może je przyznawać także podmiotom niepowiązanym.

Podobnie w interpretacji z 13.04.2023 r. (0111-KDIB1-2.4010.65.2023.2.AW) KIS uznała, że pożyczka udzielona ojcu wspólnika przez spółkę opodatkowaną ryczałtem stanowi ukryte zyski. Jak czytamy w ww. piśmie, powyższe wynika z literalnego brzmienia (…) art. 28m ust. 3 pkt 1 updop, który wprost wskazuje, że kwota pożyczki udzielona przez podatnika podmiotowi powiązanemu z udziałowcem stanowi ukryty zysk. Jednocześnie (…) art. 28m ust. 4 updop nie zawiera żadnych wyłączeń w tym zakresie.

Odmienne stanowisko zajął WSA w Gliwicach w nieprawomocnym wyroku z 12.05.2023 (I SA/Gl 93/23). Zdaniem sądu wskazanie świadczenia (transakcji) w katalogu art. 28m ust. 3 updop nie oznacza automatycznie, że podlega ono opodatkowaniu. Zdaniem sądu ocena, czy określone świadczenie spełni warunki do uznania go za dochód z tytułu ukrytego zysku, powinna zostać dodatkowo przeprowadzona w oparciu o przesłanki wynikające ze zdania wstępnego (…) art. 28m ust. 3 updop. Jak z niego wynika, dochód z tytułu ukrytego zysku nie obejmuje świadczeń, które nie są wykonane w związku z prawem do udziału w zysku.

[4] Szerzej na ten temat była mowa w cz. I artykułu, „Rachunkowość” nr 8/2023.

Odkodowując zakres zwrotu „w związku z prawem do udziału w zysku”, sąd odniósł się do przepisów, fragmentów „Przewodnika”, które nawiązują do tego pojęcia[4], a także literatury przedmiotu. Na tej podstawie uznał m.in., że aby rozstrzygnąć, czy mamy do czynienia z ukrytymi zyskami w rozumieniu art. 28m ust. 3 updop, należy rozstrzygnąć, „na jakiej podstawie”, „dlaczego” realizowane jest świadczenie przez spółkę; należy odpowiedzieć na pytanie, „z jakiego powodu” świadczenie jest realizowane.

Według sądu analizie trzeba poddać to, czy świadczenie zostało wykonane w związku z prawem do udziału w zysku.

Należy zwrócić uwagę, że obowiązek zapłaty ryczałtu z tytułu ukrytych zysków wiąże się z faktyczną wypłatą, wydatkiem lub wykonaniem świadczenia. W wyroku z 26.01.2023 r. (I SA/Łd 838/22) WSA w Łodzi potwierdził, że momentem określenia podstawy opodatkowania będzie, zgodnie z art. 28n ust. 1 pkt 2 updop, miesiąc dokonania wypłaty/wydatku. Z tego z kolei wynika, że pożyczka udzielona wspólnikom przed przystąpieniem spółki do ryczałtu, nie będzie źródłem dochodu z tytułu ukrytego zysku, opodatkowanego estońskim CIT (zob. np. pisma KIS z 26.05.2022 r., 0111-KDIB2-1.4010.583.2021.2.MK, i 13.10.2022 r., 0111-KDIB1-2.4010.594.2022.1.MS).

Inaczej jest w przypadku pożyczki udzielonej spółce przez wspólników. MF w odpowiedzi z 2.01.2023 r. (DD8.054.7.2022) na interpelację poselską nr 37738 wskazał, że odsetki od takiej pożyczki powinny stanowić dochód z tytułu ukrytych zysków niezależnie od tego, kiedy pożyczka została udzielona spółce. Zdarzeniem, z którym updop wiąże powstanie obowiązku podatkowego, jest bowiem moment wypłaty odsetek przez spółkę, a nie moment udzielenia pożyczki spółce przez wspólników.

Ponadto z interpretacji KIS wynika, że:

[5] Przed podjęciem decyzji o takiej formie finansowania warto rozważyć jego skutki w aspekcie cen transferowych, tj. przede wszystkim możliwości ew. doszacowania dochodu przez organ podatkowy podmiotowi udzielającemu pożyczki.

- w przypadku transzy pożyczki udzielanej podmiotowi powiązanemu w ramach limitu odnawialnego, należy opodatkować tylko tę kwotę, która została wypłacona, a nie całą kwotę dostępnego limitu (pismo z 4.08.2022 r., 0111-KDIB1-2.4010.298.2022.2.AW),

- nieodpłatne korzystanie przez spółkę objętą ryczałtem z kapitału pożyczki (nieoprocentowana pożyczka) nie podlega opodatkowaniu (pismo z 27.02.2023 r., 0111-KDIB2-1.4010.29.2023.1.AR)[5].

Świadczenia na rzecz fundacji i trustu

W katalogu ukrytych zysków zostały również wskazane świadczenia wykonane na rzecz (art. 28m ust. 3 pkt 2 updop):

- fundacji prywatnej lub rodzinnej, podmiotu równoważnego takiej fundacji bądź przedsiębiorstwa prowadzonego przez taką fundację/podmiot, lub na rzecz beneficjentów takiej fundacji/podmiotu,

- trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym.

[6] W przypadku ich braku zdarzenia zachodzące między spółką opodatkowaną estońskim CIT a fundacją, trustem itd. należałoby poddać analizie w kontekście wydatków niezwiązanych z działalnością gospodarczą.

W odróżnieniu m.in. od omawianych wcześniej pożyczek, wymieniając świadczenia na rzecz ww. podmiotów, ustawodawca nie wskazał, że muszą to być podmioty powiązane ze spółką opodatkowaną ryczałtem, jej wspólnikiem albo podmiotem z nim powiązanym. Niemniej moim zdaniem należy się tu odnieść do warunków uznania świadczenia za ukryty zysk. Z ukrytymi zyskami będziemy mieć zatem do czynienia tylko w przypadku istnienia takich powiązań z fundacją, trustem itd[6].

Świadczenia, o których mowa, mogą być odpłatne, nieodpłatne, pieniężne i niepieniężne. Ponadto w kontekście ukrytych zysków nie ma znaczenia, czy wskazane podmioty znajdują się na terytorium RP, czy za granicą.

W interpretacji z 25.01.2022 r. (0111-KDIB1-2.4010.554.2021.2.AK) KIS uznała, że za ukryty zysk należy uznać wynagrodzenie za udostępnienie logo fundacji do umieszczenia na rzeczach ruchomych oraz nieruchomościach spółki, wypłacane przez spółkę w formie ryczałtowej na rzecz fundacji. Fundacja (pożytku publicznego, powołana do realizacji celów społecznych) wyraziła zgodę na umieszczanie w reklamach spółki informacji o wspieraniu przez nią działalności fundacji. Fundatorem był jedyny udziałowiec spółki.

KIS nie analizowała, czy ta konkretna transakcja została zawarta na warunkach rynkowych ani czy świadczenie w postaci wynagrodzenia było związane z prawem do udziału w zysku. Wskazując przepisy i okoliczności istotne dla rozstrzygnięcia sprawy, nie wyjaśniła szczegółowo, dlaczego mają one (lub nie) zastosowanie. Wydaje się, że kluczowe dla rozstrzygnięcia KIS było to, iż tego rodzaju świadczenie zostało wskazane wprost w otwartym katalogu art. 28m ust. 3 updop.

Powiązania między spółką a fundacją

Zgodnie z art. 28j ust. 1 pkt 4 updop jednym z warunków korzystania z ryczałtu przez spółki z o.o., akcyjne, proste spółki akcyjne, spółki komandytowe i komandytowo-akcyjne jest to, by ich wspólnikami były wyłącznie osoby fizyczne nieposiadające praw majątkowych związanych z prawem do otrzymania świadczenia jako założyciele (fundatorzy) bądź beneficjenci fundacji, trustu lub innego podmiotu albo stosunku prawnego o charakterze powierniczym. Jednocześnie od 22.05.2023 r. wprowadzono wyjątek dla fundatorów i beneficjentów fundacji rodzinnej. Niemniej fundacja rodzinna (podobnie jak inne fundacje) nie może być wspólnikiem w spółce opodatkowanej ryczałtem.

Nadwyżka wartości rynkowej transakcji ponad ustaloną jej cenę

Otwarty katalog świadczeń obejmuje także nadwyżkę wartości rynkowej transakcji ponad ustaloną cenę transakcji (art. 28m ust. 3 pkt 3 updop).

Wartość rynkową należy określić zgodnie z art. 11c updop, a zatem odnosząc się do warunków, które ustaliłyby między sobą podmioty niepowiązane (art. 11c ust. 1 updop).

W „Przewodniku” podano przykład 21, dotyczący spółki objętej ryczałtem, która wyświadczyła na rzecz wspólnika usługę remontu jego mieszkania. Cenę transakcji ustalono na 50 tys. zł, natomiast wartość rynkowa wyniosła 120 tys. zł. Jak wskazano, ustalenie ceny transakcji na warunkach odbiegających od rynkowych pozwala uznać, że powstała nadwyżka wartości rynkowej transakcji ponad jej ustaloną kwotę w wysokości 70 tys. zł (120 tys. zł – 50 tys. zł), tj. jest dochodem z tytułu ukrytego zysku, do opodatkowania ryczałtem. Naruszenie zasady ceny rynkowej jak również fakt, że transakcja związana jest z celami o charakterze osobistym, powoduje, że zasadne jest uznanie, iż świadczenie zostało wykonane w związku z prawem do udziału w zysku, innym niż podzielony zysk.

Warto zauważyć, że w przykładzie zaakcentowano, iż świadczenie zostało wykonane w związku z prawem do udziału w zysku. Dodać należy, że ukryty zysk nie powstałby, gdyby w tym przypadku cenę transakcji ustalono powyżej wartości rynkowej.

Jednocześnie w sytuacji odwrotnej, tj. gdyby świadczenie zostało wykonane przez wspólnika na rzecz spółki objętej ryczałtem i wartość wynagrodzenia zostałaby ustalona poniżej wartości rynkowej, co do zasady (z wyjątkiem, o którym mowa poniżej) nie powstanie dochódz tytułu ukrytych zysków (pismo KIS z 7.12.2022 r., 0111KDIB2-1.4010.644.2022.1.BJ).

Ukryty zysk mógłby jednak powstać – bez względu na wysokość wynagrodzenia wspólnika – gdyby np. transakcja nie była uzasadniona biznesowo, nie była potrzebna w działalności gospodarczej spółki, a stanowiła de facto formę dystrybucji zysku. Zasadne wydaje się uznanie, że w takich przypadkach cała wartość transakcji stanowi ukryty zysk (a nie np. tylko nadwyżka ustalonej ceny ponad wartość rynkową).

Udziałowiec ABC spółki z o.o. objętej ryczałtem wykonał na jej rzecz usługę, której wartość ustalono na 100 tys. zł. Wartość rynkowa tej usługi, ustalona na podstawie art. 11c updop, wynosi 60 tys. zł. Inne warunki transakcji nie uzasadniały zastosowania ceny odbiegającej od warunków rynkowych. Usługa służyła działalności spółki i jej wykonanie było uzasadnione biznesowo.

Co prawda taka transakcja nie jest objęta dyspozycją art. 28m ust. 3 pkt 3 updop, bo ustalona cena przekracza wartość rynkową, jednak z ogólnej definicji ukrytych zysków można wywnioskować, że mamy do czynienia z takim właśnie świadczeniem. Nadwyżka ceny transakcyjnej ponad wartość rynkową wynika z powiązań między podmiotami biorącymi udział w transakcji i wpływu tych podmiotów na warunki transakcji. Ukrytym zyskiem będzie zatem kwota 40 tys. zł.

Darowizny, prezenty, ofiary

[7] Szerzej na ten temat była mowa w cz. I i II artykułu Wydatki niezwiązane z działalnością gospodarczą w spółkach objętych estońskim CIT, „Rachunkowość” nr 5/2023 i 6/2023.

Otwarty katalog ukrytych zysków zawiera również darowizny, w tym prezenty i ofiary wszelkiego rodzaju (art. 28m ust. 3 pkt 7 updop). Chodzi tu tylko o świadczenia przekazywane przez spółkę na rzecz wspólnika bądź podmiotu powiązanego ze spółką lub wspólnikiem. Gdy beneficjentem jest inny podmiot, mamy do czynienia z wydatkiem niezwiązanym z działalnością gospodarczą[7].

W praktyce podatnikom trudno jest udowodnić, że tego rodzaju świadczenia (np. na rzecz wspólników) nie będą ukrytym zyskiem.

W interpretacji z 23.08.2023 r. (0111-KDIB1-2.4010.302.2022.1.ANK) KIS stwierdziła, iż dla uznania darowizn za ukryty zysk nie wystarczy, że zostały one wymienione wprost w przykładowym katalogu ukrytych zysków. Chodziło o darowiznę na rzecz powiązanej ze spółką fundacji, na pokrycie bieżących kosztów i realizację celów statutowych.

KIS, odwołując się m.in. do „Przewodnika”, wskazała, że aby świadczenie uznane było za ukryty zysk, powinno być związane z wywieraniem wpływu na działanie i decyzje spółki będącej podatnikiem ryczałtu. Innymi słowy, świadczenie powinno bezpośrednio lub pośrednio wynikać z uzgodnień pomiędzy podmiotami powiązanymi, niezależnie od ich formy. (…) Aby ustalić, czy (…) mamy do czynienia z ukrytym zyskiem, wyjaśnienia wymaga jeszcze jedna przesłanka (…), czy darowizna ta będzie wykonana w związku z prawem do udziału w zysku, innym niż podzielony zysk.

KIS doszła do wniosku, że darowizna na rzecz podmiotu powiązanego nie będzie ukrytym zyskiem, bo nie jest przekazywana w związku z prawem do udziału w zysku. To rzadka konkluzja, bo z reguły KIS wystarcza to, że ustawodawca wskazał dane świadczenie w przykładowym katalogu ukrytych zysków. Niemniej w przywołanej interpretacji organ uznał, że darowizna ta będzie opodatkowana estońskim CIT z innego tytułu – jako wydatek niezwiązany z działalnością gospodarczą.

Płynie z tego istotny wniosek – to, iż dane świadczenie nie zostanie uznane za ukryty zysk, nie oznacza, że nie będzie równocześnie stanowiło wydatku niezwiązanego z działalnością gospodarczą. Aby powstał ukryty zysk, musi zostać spełniony warunek powiązania podmiotów, natomiast takiego warunku nie zawierają regulacje dotyczące wydatków niezwiązanych z działalnością gospodarczą. Tego typu wydatki mogą powstać z tytułu transakcji z podmiotami zarówno niepowiązanymi, jak i powiązanymi.

[8] „Przewodnik” s. 51.

[9] Podobnie jak w przypadku darowizn i innych świadczeń, wydatki na reprezentację mogą stanowić ukryty zysk, jeżeli ich beneficjentem jest wspólnik spółki objętej ryczałtem lub podmiot powiązany z tą spółką bądź wspólnikiem. W przeciwnym razie należy je poddać analizie w kontekście powstania dochodu z tytułu wydatków niezwiązanych z działalnością gospodarczą. Szerzej zagadnienie to zostało omówione w cz. I i II artykułu Wydatki niezwiązane z działalnością gospodarczą w spółkach objętych estońskim CIT, „Rachunkowość” nr 5/2023 i 6/2023.

Należy jednak podkreślić, że dany wydatek może być uznany albo za wydatek niezwiązany z działalnością gospodarczą albo za ukryty zysk. Nie może być bowiem podwójnie opodatkowany[8].

Ukrytym zyskiem nie będzie darowizna przez wspólnika udziałów w spółce opodatkowanej ryczałtem na rzecz podmiotów powiązanych z tym wspólnikiem (np. jego zstępnych) bądź spółką. Takie stanowisko zajęła KIS w interpretacji z 22.12.2022 r. (0114-KDIP2-2.4010.290.2022.2.AS). Jak wskazała, dla spółki z o.o. będzie to wyłącznie zmiana w zakresie wspólników.

Wydatki na reprezentację

Przykładem ukrytego zysku są także wydatki na reprezentację[9] (art. 28m ust. 3 pkt 8 updop).

Updop nie zawiera legalnej definicji pojęcia „reprezentacji” czy „wydatków na reprezentację”. Pojawia się ono w updop również w art. 16 ust. 1 pkt 28 updop, wskazującym, że kosztów uzyskania przychodów (w przypadku CIT rozliczanego na zasadach ogólnych) nie stanowią koszty reprezentacji, w szczególności poniesione na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych.

NSA w wyroku 7 sędziów z 17.06.2013 r. (II FSK 702/11) zauważył, że celem kosztów reprezentacyjnych jest stworzenie pewnego wizerunku podatnika, stworzenie dobrego obrazu jego firmy, działalności etc., wykreowanie pozytywnych relacji z kontrahentami. Oceniając, czy dane koszty mają charakter reprezentacyjny, należy patrzeć właśnie przez pryzmat ich celu. Jeśli wyłącznym bądź dominującym celem (…) jest właśnie wykreowanie takiego obrazu podatnika, to koszty te mają charakter reprezentacyjny. (…) Kwalifikacja każdego przypadku powinna być odrębna, uzależniona od jego okoliczności.

Należy tu zaznaczyć, że przepisy dotyczące ryczałtu nie odnoszą się wprost do art. 16 ust. 1 pkt 28 updop. Niemniej, jak wskazano w „Przewodniku”, w ocenie dochodów z tytułu wydatków niezwiązanych z działalnością gospodarczą (…) czy dochodu z tytułu ukrytych zysków – znaczenie może mieć orzecznictwo sądów administracyjnych, wypracowane na bazie innych przepisów updop.

W związku z brakiem wyraźnego odesłania zasadne wydaje się jednak również odniesienie do definicji z języka powszechnego. W słowniku języka polskiego pojęcie „reprezentacji” zostało przedstawione jako ogół działań nastawionych na takie występowanie zamiast kogoś lub czegoś, przedstawianie kogoś lub czegoś, które ma budować odpowiedni obraz danej osoby lub rzeczy u innych.

Wyłącznym lub dominującym celem ponoszenia takich wydatków powinno być zatem stworzenie dobrego obrazu spółki, działalności itp., wykreowanie pozytywnych relacji z kontrahentami.

Większościowy akcjonariusz ABC spółki akcyjnej objętej ryczałtem – pan Andrzej, będący również członkiem zarządu tej spółki, zaprosił na okazałą kolację pana Henryka, właściciela jednoosobowej działalności gospodarczej, a prywatnie brata pana Andrzeja. Pan Henryk rozważa obecnie podpisanie, w ramach swojej działalności, umowy na świadczenie usług przez ABC. W kolacji uczestniczyły także małżonki obu panów. Pan Andrzej za kolację zapłacił kartą służbową, faktura została wystawiona na spółkę.

Mamy tu do czynienia ze świadczeniem niepieniężnym, nieodpłatnym, którego beneficjentami są akcjonariusz i osoby z nim powiązane (brat, małżonka wspólnika i małżonka brata wspólnika). Świadczenie to może zostać przez organy podatkowe zakwalifikowane jako wydatek na reprezentację, o którym mowa w art. 28m ust. 3 pkt 8 updop. Kłopotliwy może być jednak warunek dotyczący pozostawania świadczenia w związku z prawem do udziału w zysku.

Gdyby spotkanie miało charakter prywatny, wydatek ten można by uznać za wydatek niezwiązany z działalnością gospodarczą, o którym mowa w art. 28m ust. 1 pkt 3 updop.

Nadwyżka zwróconej kwoty dopłaty ponad kwotę wniesioną

W myśl art. 28m ust. 3 pkt 4 updop ukrytym zyskiem jest także nadwyżka zwróconej kwoty dopłaty, wniesionej do spółki zgodnie z odrębnymi przepisami, ponad kwotę wniesionej dopłaty. W przypadku dopłaty w walucie obcej do przeliczenia jej kwoty na złote stosuje się średni kurs waluty obcej ogłaszany przez NBP na dzień – odpowiednio – zwrócenia dopłaty i faktycznego jej wniesienia.

[10] Dopłaty mogą być wnoszone także do innych spółek opodatkowanych ryczałtem, w tym spółki akcyjnej i spółki komandytowo-akcyjnej.

Instytucja dopłat w spółce z o.o.[10] została uregulowana w art. 177 i nast. Ksh. Wspólnicy mogą wnosić do spółki dopłaty np. w związku z czasowymi trudnościami finansowymi spółki, koniecznością poniesienia dodatkowych nakładów inwestycyjnych czy potrzebą dokapitalizowania spółki.

Umowa spółki może zobowiązywać wspólników do wnoszenia dopłat w granicach liczbowo oznaczonej wysokości w stosunku do udziału (art. 177 § 1 Ksh). Wartość musi więc być stosunkowa, tj. określać relacje między udziałem a dopłatą. Dopłaty mogą zostać przewidziane w pierwotnej umowie spółki bądź umowie zmienionej. Powinny być nakładane i uiszczane przez wspólników równomiernie w stosunku do ich udziałów (art. 177 § 2 Ksh), a zatem w sposób gwarantujący wspólnikom nakładanie obowiązku tych świadczeń proporcjonalnie do ich udziałów. Wysokość i terminy dopłat są oznaczane w miarę potrzeb uchwałą wspólników (art. 178 Ksh).

Obowiązek wnoszenia dopłat powinien być zatem określony w umowie spółki, natomiast samo wniesienie dopłat następuje w drodze podjęcia uchwały wspólników.

Można zauważyć, że wniesienie dopłat jest czymś pośrednim między wpłatą na udziały w kapitale zakładowym a zwykłą pożyczką.

Zgodnie z art. 179 Ksh dopłaty mogą być zwracane wspólnikom, jeżeli nie są wymagane na pokrycie straty wykazanej w sprawozdaniu finansowym. Do takiej właśnie sytuacji odnosi się art. 28m ust. 3 pkt 4 updop. Zwrot dopłat może nastąpić po upływie miesiąca od dnia ogłoszenia o zamierzonym zwrocie w piśmie przeznaczonym do ogłoszeń spółki. Powinien być dokonany równomiernie wszystkim wspólnikom. Zwróconych dopłat nie uwzględnia się przy żądaniu nowych dopłat.

Updop wskazuje jednocześnie, że ukrytym zyskiem nie jest cała kwota zwróconej dopłaty, lecz tylko nadwyżka ponad kwotę wniesionej dopłaty. Taka nadwyżka może wystąpić, gdy wniesione dopłaty będą oprocentowane.

Jak wskazała KIS w piśmie z 13.07.2023 r. (0114-KDIP2-2.4010.229.2023.2.ASK), dopłaty nie będą traktowane jako ukryty zysk i nie będą podlegały opodatkowaniu na gruncie estońskiego CIT, jeśli nie będą oprocentowane. Opodatkowaniu podlegałaby bowiem jedynie nadwyżka zwróconej kwoty dopłaty, ponad kwotę wniesionej dopłaty.

Zauważyć również należy, że przepis wskazuje na nadwyżkę zwróconej kwoty dopłaty, „wniesionej do spółki zgodnie z odrębnymi przepisami”. Powstaje wątpliwość, co w przypadku, gdy kwota dopłaty nie została wniesiona zgodnie z odrębnymi przepisami (przepisami Ksh). Czy wtedy cała kwota zwróconej dopłaty, a nie tylko nadwyżka, może zostać uznana za ukryty zysk?

Moim zdaniem przyjęcie takiej interpretacji nie byłoby zasadne, ponieważ przedmiotem opodatkowania ryczałtem jest co do zasady efektywna dystrybucja zysku ze spółki. Zwrot dopłaty, nawet wniesionej niezgodnie z odrębnymi przepisami, oznacza zwrot wcześniej wniesionych środków, nie zaś dystrybucję zysku. Dopłata, także wniesiona niezgodnie z Ksh, zasadniczo nie będzie również stanowiła przychodu bilansowego spółki.

Gdyby nawet uznać wniesione niezgodnie z przepisami Ksh dopłaty za pożyczkę na rzecz spółki, dla spółki opodatkowanej ryczałtem otrzymanie takiej dopłaty lub jej zwrot nie będzie się zasadniczo wiązać z opodatkowaniem estońskim CIT, chyba że dopłaty byłyby oprocentowane – wtedy mógłby powstać dochód z tytułu ukrytych zysków (w wysokości zapłaconych wspólnikom odsetek).

Wynagrodzenie z tytułu wystąpienia ze spółki lub zmniejszenia udziału

Otwarty katalog świadczeń stanowiących ukryty zysk obejmuje również wypłacone z zysku wynagrodzenie:

- z tytułu umorzenia udziału (akcji),

- ze zmniejszenia wartości udziału (akcji),

- z wystąpienia wspólnika ze spółki,

- ze zmniejszenia udziału kapitałowego wspólnika w spółce (art. 28m ust. 3 pkt 5 updop).

Ustawodawca wskazał zatem sytuacje, w których wspólnicy otrzymują wynagrodzenie w związku z wystąpieniem ze spółki lub zmniejszeniem ich udziałów (udziału kapitałowego) w spółce.

Przypomnijmy, że udziały mogą być umorzone w jednym z trzech trybów wskazanych w art. 199 Ksh: dobrowolnie, przymusowo lub automatycznie. W piśmie KIS z 26.05.2023 r. (0114-KDIP2-2.4010.86.2023.2.IN) czytamy, że wynagrodzenie z tytułu umorzenia udziałów (akcji), niezależnie od trybu i sposobu umorzenia – stanowi dochód z tytułu ukrytych zysków, w myśl art. 28m ust. 3 updop. (…) Wypłata wynagrodzenia z tytułu umorzenia udziałów (akcji) jest bez wątpienia świadczeniem związanym z prawem do udziału w zysku, innym niż podzielony zysk, którego beneficjentem jest udziałowiec lub akcjonariusz.

To stanowisko budzi jednak poważne wątpliwości, m.in. wówczas gdy wynagrodzenie z tytułu umorzenia czy zmniejszenia wartości udziału:

- nie jest wypłacane z zysku lub

- jest wypłacane z zysku osiągniętego przed przystąpieniem do ryczałtu.

W piśmie z 12.05.2023 r. (0111-KDIB1-1.4010.201.2023.1.BS) KIS uznała, że:

- otrzymane przez wspólnika z tytułu umorzenia części udziałów wynagrodzenie ze środków pieniężnych wpłaconych przez wspólnika tytułem wkładu na pokrycie kapitału zakładowego (a więc nie z zysku) stanowi dochód z ukrytych zysków (tak też pisma KIS z 25.05.2023 r., 0111-KDWB.4010.101.2022.2.APA, i 13.01.2023 r., 0114-KDIP2-2.4010.121.2022.1.AP),

- zgodnie z literalnym brzmieniem art. 28m ust. 3 pkt 5 updop dochodem z ukrytych zysków jest wynagrodzenie z tytułu umorzenia udziału (akcji), wypłacone z zysku wypracowanego tak w okresie opodatkowania ryczałtem, jak i wcześniej, wyodrębnionego w kapitale zapasowym spółki (podobnie KIS w interpretacjach z 2.05.2023 r., 0111-KDIB1-3.4010.126.2023.1.JKU, i 21.04.2023 r., 0111-KDIB1-1.4010.56.2023.2.SG).

Odmienne stanowisko w kwestii zysków wypracowanych w latach przed opodatkowaniem ryczałtem KIS zajęła w interpretacji z 12.01.2023 r. (0111-KDIB1-1.4010.560.2022.1.SH), uznając, że dokonanie umorzenia ze starych zysków i wypłacenie wynagrodzenia za umorzenie starych zysków, które zostały wygenerowane w latach podatkowych poprzedzających okres opodatkowania ryczałtem, nie będzie stanowiło ukrytego zysku.

Stanowisko to nie jest odosobnione. Podobnie KIS uznała np. w interpretacjach z 12.01.2023 r. (0111-KDIB1-1.4010.541.2022.1.SG) i 5.01.2023 r. (0114-KDIP2-2.4010.10.2022.1.IN).

Nieliczne na razie (nieprawomocne) wyroki sądów administracyjnych, odnoszące się do tego problemu, dotyczą sytuacji, w których wypłata wynagrodzenia za umorzone udziały nie następuje z zysku, tylko z wkładów wspólników wniesionych na pokrycie kapitału zakładowego. Sądy zajmują korzystne dla podatników stanowisko, że skoro wynagrodzenie nie przekraczało wartości środków wniesionych przez wspólników tytułem wkładów na pokrycie kapitału zakładowego, nie powstanie obowiązek podatkowy na gruncie estońskiego CIT.

W wyroku WSA w Gliwicach z 27.12.2022 r. (I SA/Gl 1122/22) czytamy, że otrzymane przez wspólników świadczenie wynikające z obniżenia kapitału zakładowego spółki poprzez zmniejszenie wartości nominalnej udziałów i wypłaty z tego tytułu wynagrodzenia ze środków pieniężnych wpłaconych przez wspólników tytułem wkładu na pokrycie kapitału zakładowego (a więc nie z zysku) nie stanowi dochodu z tytułu ukrytych zysków.

Podobnie orzekł WSA w Łodzi w wyroku z 9.05.2023 r. (I SA/Łd 228/23).

W interpretacji z 1.08.2023 r. (0111-KDIB1-1.4010.305.2023.1.SG) KIS stwierdziła, że wynagrodzenie z tytułu umorzenia udziałów będzie opodatkowane ryczałtem niezależnie od tego, czy umorzenie nastąpi przed, czy po wyborze przez spółkę ryczałtu, jeżeli będzie wypłacone dopiero po wyborze ryczałtu; bez znaczenia jest przy tym, czy zostanie wypłacone z kapitału zakładowego, czy zapasowego.

Jednocześnie, w przypadku gdy spółka (w trakcie opodatkowania ryczałtem bądź po utracie lub rezygnacji z prawa do ryczałtu) umarza udziały, a wynagrodzenie za nie wypłaca po utracie lub rezygnacji z tej formy opodatkowania, KIS uznaje, że nie jest ono ukrytym zyskiem, chyba że byłoby wypłacane z zysków osiągniętych w okresie opodatkowania ryczałtem – wówczas podlega ono opodatkowaniu w części, w jakiej stanowi rozdysponowany dochód z tytułu zysku netto (np. pisma z 26.05.2023 r., 0114-KDIP2-2.4010.86.2023.2.IN, 21.04.2023 r., 0111-KDIB1-1.4010.56.2023.2.SG, i 5.01.2023 r., 0114-KDIP2-2.4010.10.2022.1.IN).

Zysk przeznaczony na kapitał zakładowy

W przykładowym katalogu ukrytych zysków (art. 28m ust. 3 updop pkt 6) wymieniono również równowartość zysku przeznaczonego na podwyższenie kapitału zakładowego. Dochód z tego tytułu powstaje zatem, jeśli wspólnicy zdecydują się zatrzymać zysk w spółce, przeznaczając go na podwyższenie kapitału zakładowego. Natomiast przekazanie zysku na kapitał zapasowy lub rezerwowy nie będzie mieć takiego skutku i nie zostanie opodatkowane ryczałtem.

Inne świadczenia wynikające z prawa spółek

[11] Ustawą z 29.10.2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (DzU poz. 2105).

Od 1.01.2022 r. określony w art. 28m ust. 3 przykładowy katalog ukrytych zysków ustawodawca poszerzył o[11]:

- dopłaty wypłacone w przypadku połączenia lub podziału podmiotów (pkt 9),

- odsetki od udziału kapitałowego, wypłacane na rzecz wspólnika przez spółkę (pkt 10),

- zysk przeznaczony na uzupełnienie udziału kapitałowego wspólnika spółki (pkt 11),

- świadczenia pieniężne i niepieniężne wypłacone w przypadku zmniejszenia udziału kapitałowego wspólnika w spółce (pkt 12).

Dopłaty wypłacone w przypadku połączenia lub podziału podmiotów

W myśl art. 492 § 2 Ksh wspólnicy spółki przejmowanej lub spółek łączących się przez zawiązanie nowej spółki, mogą otrzymać – oprócz udziałów (akcji) spółki przejmującej bądź spółki nowo zawiązanej – dopłaty w gotówce. Nie mogą one przekroczyć wartości wskazanej w Ksh. Dopłaty spółki przejmującej są wypłacane z zysku bądź z kapitału zapasowego tej spółki. Podobne regulacje Ksh zawiera w zakresie podziałów spółek (art. 529 § 3).

Ukryty zysk, o którym mowa w art. 28m ust. 3 pkt 9 updop, powstanie więc zasadniczo u spółki przejmującej, gdy wspólnicy spółki przejmowanej bądź dzielonej otrzymają dopłaty w wyniku połączenia lub podziału.

Wątpliwości budzi, czy zawsze tego rodzaju dopłaty będą ukrytym zyskiem, skoro mogą być dokonywane nie tylko z zysku, lecz także z kapitału zapasowego spółki przejmującej. Moim zdaniem w tym drugim przypadku, gdy kapitał zapasowy, z którego dokonywana jest dopłata, nie został utworzony z zysku, ukryty zysk nie powinien powstać, podobnie jak w sytuacji, gdy zysk albo kapitał zapasowy, z którego dokonywana jest dopłata, został wypracowany przed objęciem spółki ryczałtem.

Należy pamiętać, że połączenia lub podziały mogą spowodować wykluczenie spółki z estońskiego CIT (art. 28l ust. 1 pkt 4 lit. c i lit. d updop) – z końcem roku poprzedzającego rok podatkowy, w którym spółka przejmie inny podmiot lub zostanie przejęta w drodze łączenia albo podziału podmiotów. Updop przewiduje jednak sytuacje, w których wykluczenie to nie nastąpi:

- gdy podatnik ryczałtu przejmie inny podmiot w drodze łączenia albo podziału,

- gdy podmiot przejmowany, dzielony lub wnoszący wkład niepieniężny jest opodatkowany ryczałtem,

- gdy podmiot przejmowany lub dzielony z dniem przejęcia zamknie księgi rachunkowe, sporządzi sprawozdanie finansowe oraz dokona rozliczenia i ustaleń, o których mowa w art. 7aa (tzw. korekty wstępnej), w zakresie transakcji pozostających w związku z przejmowanymi składnikami majątku.

Zasadniczo tylko w takich przypadkach może dojść do powstania ukrytych zysków, ponieważ w razie utraty prawa do tego opodatkowania otrzymane dopłaty nie będą podlegały estońskiemu CIT.

Odsetki od udziału kapitałowego, wypłacane na rzecz wspólnika przez spółkę

[12] Spośród spółek osobowych ryczałt mogą wybrać (od 2022 r.) spółki komandytowe i komandytowo-akcyjne (art. 28j ust. 1 pkt 4 updop).

W myśl art. 53 Ksh wspólnik spółki osobowej[12] ma prawo żądać corocznie wypłacenia odsetek w wysokości 5% od swojego udziału kapitałowego, nawet gdy spółka poniosła stratę. Ksh nie wskazuje przy tym na sposób finansowania ww. odsetek. Ustawodawca wymienia je jako przykład ukrytego zysku. Wątpliwości budzi jednak, czy dla powstania ukrytego zysku istotne jest to, czy wypłata następuje z zysku (w tym wypracowanego przed wyborem ryczałtu) i czy konieczne jest spełnienie przesłanki pozostawania świadczenia „w związku z udziałem w zysku”.

Zysk przeznaczony na uzupełnienie udziału kapitałowego wspólnika

Udział kapitałowy wspólnika (występujący w spółkach komandytowych) odpowiada wartości rzeczywiście wniesionego wkładu (art. 50 § 1 Ksh). Jeśli udział ten został uszczuplony (wskutek poniesienia przez spółkę straty), zysk przeznacza się najpierw na jego uzupełnienie (art. 52 § 2 Ksh). Spowoduje to powstanie dochodu z tytułu ukrytych zysków.

Świadczenia wypłacone w przypadku zmniejszenia udziału kapitałowego wspólnika w spółce

W ostatnim punkcie otwartego katalogu ukrytych zysków ustawodawca wymienił świadczenia pieniężne i niepieniężne wypłacone w przypadku zmniejszenia udziału kapitałowego wspólnika w spółce. Zgodnie z art. 54 § 1 Ksh zmniejszenie udziału kapitałowego wymaga zgody pozostałych wspólników.

Należy zauważyć, że w omawianym już pkt 5 art. 28m ust. 3 updop ustawodawca wymienił m.in. wypłacone z zysku wynagrodzenie z tytułu zmniejszenia udziału kapitałowego wspólnika w spółce. Z kolei w pkt 12 wymienia świadczenia (pieniężne i niepieniężne) wypłacone w przypadku zmniejszenia udziału kapitałowego, nie dodając przy tym, że mają one pochodzić z zysku.

Po raz kolejny pojawia się więc wątpliwość, czy wszelkie świadczenia (niezależnie od źródła ich finansowania oraz pozostawania w związku z udziałem w zysku) wypłacone – w tym przypadku z tytułu zmniejszenia udziału kapitałowego wspólnika – podlegają opodatkowaniu jako dochód z ukrytych zysków.

Moim zdaniem również ten przepis należy interpretować w kontekście podstawowych założeń estońskiego CIT, a zatem nie powinny podlegać opodatkowaniu świadczenia, które nie pochodzą z zysku spółki.

Skróty w artykułach

- dyrektywa 112 – dyrektywa Rady 2006/112/WE z 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (DzUrz UE L 347 z 11.12.2006 r.)

- dyrektywa 2013/34/UE – dyrektywa Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (...) (DzUrz UE L 182 z 29.06.2013 r.)

- Kc – ustawa z 23.04.1964 r. Kodeks cywilny (DzU z 2023 r. poz. 1610)

- KIMSF – interpretacje Komitetu ds. Interpretacji Międzynarodowej Sprawozdawczości Finansowej

- Kks – ustawa z 10.09.1999 r. Kodeks karny skarbowy (DzU z 2023 r. poz. 654)

- Kp – ustawa z 26.06.1974 r. Kodeks pracy (DzU z 2023 r. poz. 1465)

- Kpc – ustawa z 17.11.1964 r. Kodeks postępowania cywilnego (DzU z 2023 r. poz. 1550)

- Ksh – ustawa z 15.09.2000 r. Kodeks spółek handlowych (DzU z 2022 r. poz. 1467)

- KSR – Krajowe Standardy Rachunkowości

- MSR – Międzynarodowe Standardy Rachunkowości (ang. International Accounting Standards) wydawane od 2002 r. jako MSSF

- MSSF – Międzynarodowe Standardy Sprawozdawczości Finansowej (ang. International Financial Reporting Standards)

- Op – ustawa z 29.08.1997 r. Ordynacja podatkowa (DzU z 2023 r. poz. 2383)

- Ppsa – ustawa z 30.08.2002 r. Prawo o postępowaniu przed sądami administracyjnymi (DzU z 2023 r. poz. 1634)

- rozporządzenie o instrumentach finansowych – rozporządzenie Ministra Finansów z 12.12.2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (DzU z 2017 r. poz. 277)

- rozporządzenie o konsolidacji – rozporządzenie Ministra Finansów z 25.09.2009 r. w sprawie szczegółowych zasad sporządzania przez jednostki inne niż banki, zakłady ubezpieczeń i zakłady reasekuracji skonsolidowanych sprawozdań finansowych grup kapitałowych (DzU z 2017 r. poz. 676)

- rozporządzenie składkowe – rozporządzenie Ministra Pracy i Polityki Socjalnej z 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (DzU z 2023 r. poz. 728)

- rozporządzenie z 13.09.2017 r. – rozporządzenie Ministra Rozwoju i Finansów w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (DzU z 2020 r. poz. 342)

- specustawa – ustawa z 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. DzU z 2023 r. poz. 1327)

- uobr – ustawa z 11.05.2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym (DzU z 2023 r. poz. 1015)

- uor – ustawa z 29.09.1994 r. o rachunkowości (DzU z 2023 r. poz. 120)

- updof – ustawa z 26.07.1991 r. o podatku dochodowym od osób fizycznych (DzU z 2022 r. poz. 2647)

- updop – ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych (DzU z 2022 r. poz. 2587)

- upol – ustawa z 12.01.1991 r. o podatkach i opłatach lokalnych (DzU z 2023 r. poz. 70)

- US GAAP – Amerykańskie Standardy Rachunkowości (ang. Generally Accepted Accounting Principles)

- ustawa akcyzowa – ustawa z 6.12.2008 r. o podatku akcyzowym (DzU z 2023 r. poz. 1542)

- ustawa emerytalna – ustawa z 17.12.1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (DzU z 2023 r. poz. 1251)

- ustawa KAS – ustawa z 16.11.2016 r. o Krajowej Administracji Skarbowej (DzU z 2023 r. poz. 615)

- ustawa o KRS – ustawa z 20.08.1997 r. o Krajowym Rejestrze Sądowym (DzU z 2023 r. poz. 685)

- ustawa o PCC – ustawa z 9.09.2000 r. o podatku od czynności cywilnoprawnych (DzU z z 2023 r. poz. 170)

- ustawa o VAT – ustawa z 11.03.2004 r. o podatku od towarów i usług (DzU z 2023 r. poz. 1570)

- ustawa o zfśs – ustawa z 4.03.1994 r. o zakładowym funduszu świadczeń socjalnych (DzU z 2023 r. poz. 998)

- ustawa zasiłkowa – ustawa z 25.06.1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (DzU z 2022 r. poz. 1732)

- ustawa zdrowotna – ustawa z 27.08.2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (DzU z 2022 r. poz. 2561)

- usus – ustawa z 13.10.1998 r. o systemie ubezpieczeń społecznych (DzU z 2023 r. poz. 1230)

- uzpd – ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne

- Założenia koncepcyjne MSSF – Założenia koncepcyjne sprawozdawczości finansowej (Conceptual Framework for Financial Reporting)

- CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej

- EOG – Europejski Obszar Gospodarczy

- FEP – Fundusz Emerytur Pomostowych

- FGŚP – Fundusz Gwarantowanych Świadczeń Pracowniczych

- FP – Fundusz Pracy

- FS – Fundusz Solidarnościowy

- IASB – Rada Międzynarodowych Standardów Rachunkowości

- IS – izba skarbowa

- KAS – Krajowa Administracja Skarbowa

- KIS – Krajowa Informacja Skarbowa

- KNF – Komisja Nadzoru Finansowego

- KRBR – Krajowa Rada Biegłych Rewidentów

- KRS – Krajowy Rejestr Sądowy

- KSB – Krajowe Standardy Badania

- MF – Minister Finansów

- MPiPS – Minister Pracy i Polityki Społecznej

- MRiF – Minister Rozwoju i Finansów

- MRiPS – Minister Rodziny i Polityki Społecznej

- MSiG – Monitor Sądowy i Gospodarczy

- NSA – Naczelny Sąd Administracyjny

- PANA – Polska Agencja Nadzoru Audytowego

- PIBR – Polska Izba Biegłych Rewidentów

- PKD – Polska Klasyfikacja Działalności

- pkpir – podatkowa księga przychodów i rozchodów

- PPK – pracownicze plany kapitałowe

- RM – Rada Ministrów

- SA – sąd apelacyjny

- sf – sprawozdanie finansowe

- skok – spółdzielcza kasa oszczędnościowo-kredytowa

- SN – Sąd Najwyższy

- SO – sąd okręgowy

- TK – Trybunał Konstytucyjny

- TSUE – Trybunał Sprawiedliwości Unii Europejskiej

- UCS – urząd celno-skarbowy

- UE – Unia Europejska

- US – urząd skarbowy

- WDT – wewnątrzwspólnotowa dostawa towarów

- WNT – wewnątrzwspólnotowe nabycie towarów

- WSA – wojewódzki sąd administracyjny

- zfśs – zakładowy fundusz świadczeń socjalnych

- Pożyczki

- Świadczenia na rzecz fundacji i trustu

- Nadwyżka wartości rynkowej transakcji ponad ustaloną jej cenę

- Darowizny, prezenty, ofiary

- Wydatki na reprezentację

- Nadwyżka zwróconej kwoty dopłaty ponad kwotę wniesioną

- Wynagrodzenie z tytułu wystąpienia ze spółki lub zmniejszenia udziału

- Zysk przeznaczony na kapitał zakładowy

- Inne świadczenia wynikające z prawa spółek

- Dopłaty wypłacone w przypadku połączenia lub podziału podmiotów

- Odsetki od udziału kapitałowego, wypłacane na rzecz wspólnika przez spółkę

- Zysk przeznaczony na uzupełnienie udziału kapitałowego wspólnika

- Świadczenia wypłacone w przypadku zmniejszenia udziału kapitałowego wspólnika w spółce