Zastosowania sztucznej inteligencji w rachunkowości

Rosnąca dostępność różnych rozwiązań technologicznych określanych jako sztuczna inteligencja (Artificial Intelligence, AI) przekłada się na jeszcze większy stopień automatyzacji procesów finansowo-księgowych. Z uwagi na możliwość zautomatyzowania procesów poznawczych, uczenia się i komunikowania w sposób naśladujący zachowania ludzkie, rozwój rachunkowości wchodzi w fazę tzw. inteligentnej automatyzacji.

W powszechnym odbiorze AI kojarzy się z komputerowym mózgiem. Ta analogia wydaje się o tyle uzasadniona, że tego typu technologie wykorzystują zaawansowane modele matematyczno-logiczne opracowane na podstawie danych zaczerpniętych z otoczenia (w tym zachowań ludzi). Sposób konstrukcji algorytmów jest zorientowany na symulację różnych funkcji nie tylko mózgu, lecz także szeroko rozumianych zmysłów ludzkich, co sprzyja zastosowaniu AI do realizacji procesów zarezerwowanych do niedawna dla ludzi: poznawania rzeczywistości, jej zrozumienia i przekładania na wiedzę oraz wykorzystania do kształtowania indywidualnych i grupowych zachowań ludzkich. W centrum tych wszystkich procesów znajduje się komunikacja międzyludzka, w której znaczącą rolę odgrywają nieustrukturyzowane informacje (obrazy, słowa, emocje itp.).

Zastosowania AI w dużym stopniu odnoszą się do cyfrowego „naśladowania” określonych elementów umysłowej aktywności ludzkiej, w tym rozpoznania języka mówionego i pisanego oraz posługiwania się nim, przetwarzania i rozpoznawania obrazów, pozyskiwania i rozwijania wiedzy, naśladowania określonych zachowań (np. barwy głosu, wyglądu, sposobu poruszania się określonej osoby), rozpoznawania i naśladowania emocji ludzkich, realizacji procesów kreatywnych. Możliwości AI w połączeniu z dostępnością bardzo dużych zbiorów danych (big data) oraz rosnącymi mocami obliczeniowymi współczesnego sprzętu komputerowego powodują, że człowiek coraz częściej „przegrywa” z algorytmami na polach aktywności związanych z różnymi rodzajami inteligencji. Sztuczna inteligencja jest zatem postrzegana głównie jako wyzwanie dla wszystkich profesji związanych z wiedzą, w tym specjalistów z zakresu rachunkowości.

Inteligentna automatyzacja rachunkowości

Krążące pogłoski o tym, że AI całkowicie zastąpi księgowych, wydają się mocno przesadzone. Najnowsze badania naukowe pokazują jednak, że zastosowania sztucznej inteligencji w procesach rachunkowości i audytu zasadniczo zmieniają sposób ich realizacji oraz rolę profesjonalistów. W pozytywnych scenariuszach transformacji cyfrowej rachunkowości AI staje się narzędziem, którego zastosowanie, przez odpowiednio przygotowaną kadrę, prowadzi do wyraźnej poprawy terminowości, jakości oraz zmniejszenia kosztów prowadzenia rachunkowości w danym podmiocie. Po wykorzystaniu tego potencjału transformacja może wkroczyć w kolejną fazę – nowatorskiego odwzorowania działalności gospodarczej, opracowanego z myślą o użytkownikach: ludziach, algorytmach (tzw. roboty wirtualne, w skrócie boty), a nawet urządzeniach technicznych. Ten etap transformacji cyfrowej określany jest jako inteligentna automatyzacja rachunkowości.

W dalszej części artykułu zostaną przedstawione rozwiązania zrealizowane lub planowane w polskich podmiotach gospodarczych, przodujących w inteligentnej automatyzacji rachunkowości. Są to duże przedsiębiorstwa oraz centra usług finansowo-księgowych, czyli podmioty, w których postęp technologiczny jest najbardziej uzasadniony i efektywny z uwagi na skalę realizowanych procesów.

Warto zwrócić uwagę, że we wszystkich opisywanych przykładach elementy AI zostały zastosowane w połączeniu z innymi technologiami automatyzacji. Pokazuje to, że AI w praktyce rachunkowości realizuje zazwyczaj wycinkowe zadania, łączone z innymi czynnościami, wykonywanymi przez księgowych lub automatycznie (np. przez boty księgowe), w całe procesy, które zyskują zdolność elastycznego dostosowania się do sygnałów napływających z otoczenia. Ta wycinkowość zastosowania oraz rosnąca dostępność określonych technologii AI sprawia, że omawiane rozwiązania mogą być z powodzeniem – na zasadzie analogii – zastosowane przez mniejsze podmioty.

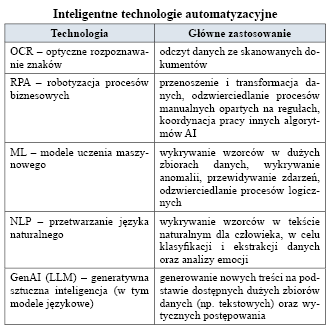

Przykłady zastosowania inteligentnych technologii w rachunkowości zawiera tabela.

Automatyzacja ewidencji faktur przychodzących – technologie OCR i RPA

Technologią służącą do odczytu danych z dokumentów, zwłaszcza skanowanych, jest optyczne rozpoznawanie znaków (Optical Character Recognition, OCR). Systemy OCR analizują kolejno każdy element dokumentu, składając je w słowa i zdania, a następnie przekształcając w format, który może być dalej przetworzony przez inny program komputerowy. Rozwiązania typu OCR mają zazwyczaj aplikacje dla użytkowników biznesowych, pozwalające w przystępny sposób ocenić poprawność odczytu danych i skorygować ew. błędy. Na podstawie informacji zwrotnych system się uczy i z każdym kolejnym dokumentem o podobnej strukturze radzi sobie znacznie lepiej.

Same systemy OCR nie przetwarzają dalej danych, zwykle działają zatem w połączeniu z innymi narzędziami automatyzującymi przepływ informacji lub pełnią funkcję asystenta księgowego. W tym celu często wykorzystuje się technologie robotyzacji procesów biznesowych (Robotic Process Automation, RPA), które umożliwiają odtworzenie kroków człowieka w środowisku informatycznym danej firmy. Pozwalają zautomatyzować pełny przebieg procesu, niezależnie od narzędzi wykorzystywanych do jego manualnej realizacji – boty pracują na dokumentach, raportach, e-mailach oraz różnorodnych systemach informatycznych.

W obszarze księgowości technologię OCR stosuje się m.in. w celu wsparcia odczytu faktur zakupowych. Faktury pochodzą od wielu kontrahentów i w związku z tym mają zazwyczaj różnorodną strukturę, składającą się jednak ze standardowych elementów. Na rynku dostępne są różne rozwiązania specjalizujące się w odczycie faktur, osiągające wysoką skuteczność i wymagające krótkiego trenowania.

Warto tu zwrócić uwagę, że problem zarówno z różnorodnością formatu faktur, jak i z samym papierowym obiegiem dokumentów w Polsce rozwiąże niedługo Krajowy System e-Faktur (KSeF), który będzie wymuszał wystawianie faktur w jednolitym formacie nadającym się do odczytu cyfrowego. Systemy OCR będą jednak nadal stosowane do odczytu faktur zagranicznych, a także dokumentów innych niż faktury, takich jak skany umów, zamówień czy przyjęć zewnętrznych.

Przykładem wdrożenia systemu OCR jest projekt zrealizowany przez zespół zarządzania zobowiązaniami w centrum usług wspólnych, w którym pracownicy stopniowo automatyzowali proces księgowania faktur zakupowych. Zadanie to rozpoczęli od wdrożenia zewnętrznej aplikacji, która miała wbudowany model rozpoznający typowe elementy faktur. Model ten był następnie doskonalony przez 3 mies. – pracownicy analizowali nieodczytane dokumenty, wskazując systemowi sposób właściwego rozpoznania brakujących elementów. Po tym okresie skuteczność narzędzia była na tyle wysoka, że członkowie zespołu reagowali jedynie na sporadyczne powiadomienia o konieczności weryfikacji przeprowadzonego odczytu.

Przy wsparciu technologii robotyzacji zautomatyzowano także proces przesyłania faktur do narzędzia OCR (wcześniej należało je manualnie umieścić w określonym folderze). Zgodnie z obiegiem dokumentów faktury z różnych źródeł są przesyłane do skrzynki e-mail zespołu zobowiązań, a potem do odczytu. Zautomatyzowano też przekazywanie tych danych do systemu księgowego (wcześniej były kopiowane ręcznie przez pracowników zespołu). W samym systemie księgowym zatwierdzanie każdej faktury wymagało weryfikacji z zamówieniem danych o dostawie towaru i kwotach. Ponieważ proces ten przebiegał zgodnie ze stałym zestawem reguł, w kolejnym etapie zdecydowano się na wdrożenie bota, który zestawiał każdą nową fakturę z listą zamówień. Następnie księgował fakturę, jeśli mieściła się w ustalonym zakresie dokładności, lub zgłaszał ją do manualnej weryfikacji członkom zespołu zobowiązań.

Tym sposobem poddano automatyzacji pełny proces zarządzania zobowiązaniami, z wyłączeniem płatności (są realizowane półautomatycznie na bazie zestawień bankowych). Przyjęto iteracyjne podejście do wdrożenia, a dla każdego etapu zaplanowano okres przejściowy, podczas którego testowano rozwiązanie. Okresy przejściowe były kluczowe dla zespołu pod kątem budowania zaufania do wdrażanych narzędzi – pracownicy, biorąc udział w doskonaleniu modeli, mogli się zapoznać z mechanizmem ich działania, mieli wpływ na formułowanie reguł ich postępowania i mieli okazję przetestować skuteczność. Warto jednak podkreślić, że nadal odbywa się regularna, manualna kontrola jakości wdrożonych rozwiązań.

Celem automatyzacji było przeciwdziałanie wysokiej rotacji w zespole i umożliwienie realizacji ciekawszych zadań pracownikom, którzy mieli już dużą wiedzę o funkcjonowaniu organizacji. Członkowie zespołu zajmują się obecnie weryfikacją przypadków odbiegających od głównego schematu (ok. 20% transakcji). Mają zatem więcej czasu na pracę analityczną, a bieżące rozliczenia nie są obarczone presją czasu. Pojawiła się także przestrzeń na realizację innych innowacyjnych projektów, usprawniających pracę zespołu. Pracownicy doceniają ponadto terminowość wdrożonego narzędzia, która umożliwiła osiągnięcie wyznaczonych celów rocznych, przekładając się na wyższe oceny indywidualne. Nowe podejście usprawniło też współpracę poszczególnych działów, zwiększając zaufanie odbiorców do terminowych i bezbłędnych rozliczeń, a także zapewniło większą wartość wynikającą ze szczegółowej analizy wyjątków. Część najbardziej doświadczonych księgowych podjęła pracę w innych zespołach, w których mają większe możliwości wykorzystania swojej wiedzy procesowej i merytorycznej.

Audyt sprawozdań – inteligentne próbkowanie i wykrywanie anomalii

Drugim popularnym rozwiązaniem AI są modele uczenia maszynowego (Machine Learning, ML), które mogą być zastosowane m.in. w procesach audytu wewnętrznego i zewnętrznego. Jedną z akceptowanych przez Radę Międzynarodowych Standardów Rewizji Finansowej i Usług Atestacyjnych (IAASB) metod doboru próby do audytu sprawozdań finansowych jest metoda próbkowania statystycznego, która powinna zapewnić losowy dobór elementów poddawanych analizie, z zachowaniem odpowiednich proporcji oddających poziom ryzyka audytowanej organizacji. Ta sama metoda może być wykorzystywana w wewnętrznych procesach kontroli jakości. Modele ML mogą być szeroko stosowane także do wyszukiwania połączeń między danymi z różnych źródeł. Przykładem może być znajdowanie nieoczywistych połączeń między fakturami a zamówieniami. Połączenia takie – na podstawie ustalonych reguł – mogą znajdować już narzędzia z kategorii RPA. Biorą przy tym pod uwagę kontrahentów, kwoty, produkty i wszelkie inne zdefiniowane czynniki. Model ML określi natomiast prawdopodobieństwo powiązania między tymi źródłami, rekomendując zestawienie o najwyższym dopasowaniu.

W modelach ML metodą prób i błędów oraz na podstawie przykładów komputer uczy się rozpoznawania wzorców w danych źródłowych oraz przewidywania zdarzeń. Dla określonego zagadnienia biznesowego definiuje się algorytm wskazujący sposób uczenia się, czyli analizy dużych zbiorów danych. Korzystając z tych wytycznych, algorytm próbuje odtworzyć najlepszy sposób reakcji w danym przypadku. Wraz z coraz większą liczbą przetworzonych danych poprawia swoją wydajność, bez konieczności podążania za narzuconymi regułami[1]. Samodoskonalenie systemu odbywa się bez udziału człowieka (przez znajdowanie cech wspólnych i grupowanie) lub przy jego pomocy (przez wskazywanie przykładów poprawnych odpowiedzi bądź nagradzanie poprawnie zrealizowanych zadań).

Rozwiązania ML obejmują m.in. algorytmy predykcyjne, które na podstawie zaawansowanej analizy danych mogą przewidywać możliwe scenariusze zdarzeń i podejmować decyzje (modele regresji). Mogą także wykrywać i przewidywać występowanie anomalii, dokonywać klasyfikacji (modele klasyfikacji), wnioskowania oraz optymalizacji. Tak jak technologie automatyzacyjne RPA odtwarzają manualne zadania człowieka, tak rozwiązania ML odzwierciedlają procesy logicznego myślenia.

Wewnętrzny zespół kontroli jakości jednej z korporacji międzynarodowych wykorzystał takie rozwiązanie podczas tworzenia nowego procesu kontroli rekordów bilansu. Z ponad 30 tys. rekordów każdego miesiąca automat losuje wybraną liczbę transakcji, które zostaną poddane weryfikacji przez zespół analityków. Model uwzględnia wiele kryteriów selekcji, które zapewniają systematyczne osiąganie celów strategicznych zespołu, tak aby w obiektywny sposób i proporcjonalnie uwzględnić wszystkie obsługiwane spółki. Efekty prac analitycznych są następnie automatycznie rozdysponowywane do kilkudziesięciu odbiorców w różnych krajach, z zapewnieniem autoryzacji dostępu do danych. Planowane jest dalsze automatyzowanie analizy rekordów, w ramach której obecnie maszynowo rozpoznawane są wyłącznie podstawowe rozbieżności i braki danych. Po wykryciu takich anomalii pracę przejmuje audytor, który podejmuje szczegółową weryfikację rozbieżnych dokumentów i komunikacji e-mailowej.

Proces ten od początku był realizowany z wykorzystaniem wspomnianego rozwiązania. Analitycy w okresie przejściowym nadzorowali i trenowali pracę modelu, aby doskonalić reguły losowania, analizy oraz prezentacji danych. Członkowie zespołu mają zaufanie do modelu, ponieważ znają zasady jego działania. Zastosowanie tego rozwiązania umożliwia zachowanie obiektywizmu i stanowi uzasadnienie nieulegania naciskom zewnętrznych interesariuszy, co znacznie podwyższa komfort pracy audytorów. Odciąża także audytorów od żmudnej analizy podstawowych danych, pozwalając im skupić się na zrozumieniu trudnych przypadków. Model ogranicza też ryzyko niepobrania wymaganych rekordów do analizy, podnosząc tym samym jakość pracy audytorów.

Inteligentna analiza tekstu – technologia NLP

Automatyzacja przetwarzania danych w rachunkowości bazuje zazwyczaj na źródłach o stałej strukturze. Narzędzia automatyzujące rozpoznają, na podstawie wskazanych im reguł, odpowiednie miejsca w systemach czy dokumentach, z których pobierają dane o określonej charakterystyce, a następnie przetwarzają je zgodnie z ustalonym przebiegiem procesu. Wiele danych i informacji ma jednak postać nieustrukturyzowaną, odpowiadającą bezpośredniej komunikacji między ludźmi (np. wiadomości e-mail, złożone umowy odzwierciedlające szczegółowe uzgodnienia między kontrahentami).

Zadaniem technologii przetwarzania języka naturalnego (Natural Language Processing, NLP) jest zrozumienie ludzkiego języka przez maszyny. Pośród danych nieustrukturyzowanych, czyli tekstu ciągłego bez ujednoliconego formatu, algorytm musi odszukać istotne informacje i przekształcić je w zrozumiałe dla komputera dane. Ta szczególna odmiana algorytmów uczenia maszynowego umożliwia komputerom zrozumienie struktury językowej, kontekstu znaczeniowego oraz relacji między komponentami zdania, tak aby zinterpretować prawdziwe znaczenie analizowanych słów. Rozumienie języka w sposób ludzki wymaga zinterpretowania nieprecyzyjnych lub różnorodnych określeń bliskoznacznych. Algorytmy te także się uczą i z czasem zwiększają swoją dokładność.

Do analizy dokumentów, takich jak faktury czy zamówienia, wystawianych według ustalonych wzorców, można zatem dodać również nieustrukturyzowane dokumenty, np. umowy czy wiadomości e-mail z wyjaśnieniami dotyczącymi zamówienia. Technologia NLP wyszuka w takich źródłach informacje o określonej charakterystyce, rozpoznając np. kwoty, ilości, numery kont, adresy, dane kontrahentów, rabaty czy inne założenia transakcji istotne w danej branży. Rozwiązania z rodziny NLP mają szerokie zastosowanie i mogą być wykorzystywane do klasyfikacji treści, ekstrakcji określonych danych lub analizy emocji; stanowią także podstawę botów konwersacyjnych, czyli chatbotów.

Ciekawym zastosowaniem modeli NLP jest klasyfikacja wiadomości e-mail w działach księgowych. Działy takie często mają centralną skrzynkę e-mailową, do której są przesyłane różnorodne wiadomości od wielu interesariuszy. Trafiają do niej faktury i ich korekty od kontrahentów, zamówienia i umowy podpisane przez kontrahentów bądź zapytania związane z rozliczeniami. Każda tego typu wiadomość to zadanie dla księgowego o określonym zakresie obowiązków. Przypisywanie takich zadań zwykle odbywa się manualnie i może generować konflikty wynikające z nierównomiernego ich podziału lub przypisania niezgodnego z kompetencjami. Jednak rozwiązania NLP mogą – na podstawie treści wiadomości i charakteru załączników – rozpoznać kategorię danej wiadomości i następnie przekierować ją do odpowiedniej osoby. Taką kategoryzację NLP można wykorzystać dalej w analizie opisów transakcji już wewnątrz przesłanych dokumentów, co pozwoli np. przypisać te transakcje do właściwego budżetu.

Wdrożenie tego rozwiązania odbywa się w kilku etapach, gdyż modele ML i NLP wymagają trenowania. Na wstępie gromadzi się dane treningowe i testowe. W opisywanym przypadku będą to zestawy wiadomości e-mail, do których zostały przypisane manualnie określone kategorie (np. faktura zakupowa, korekta, umowa, zapytanie o termin płatności, zapytanie o zaległą płatność) – tu zwykle konieczne jest zaangażowanie księgowych, którzy podejmą się tego zadania i dokonają kategoryzacji zgodnie ze swoją wiedzą biznesową i typowym przebiegiem procesu. Na podstawie zestawu treningowego programiści opracowują model bazowy, który z treści całej wiadomości będzie mógł wybrać informacje istotne, a potem, wykorzystując różnorodne słowa kluczowe, przeprowadzi kategoryzację. Tak „wytrenowany” model jest następnie poddawany testom na drugim zestawie skategoryzowanych ręcznie e-maili. Model sam przeprowadza ich kategoryzację, a człowiek weryfikuje jej poprawność i przekazuje do modelu informację zwrotną, która umożliwia doskonalenie jego działania.

Po osiągnięciu oczekiwanej skuteczności model nadaje się do użytku. W połączeniu z prostymi mechanizmami automatyzacji wiadomości o różnych kategoriach mogą zostać przekazane do realizacji odpowiednim członkom zespołu księgowego. Pozwala to na ograniczenie niepotrzebnej komunikacji i wątpliwości co do podziału zadań i odpowiedzialności. Wykrywanie podobnych wzorców można następnie rozszerzyć na inne źródła danych tekstowych, takie jak kontrakty, sprawozdania finansowe, raporty niefinansowe czy podsumowania spotkań, a nawet ich transkrypcje. Kluczowe jest tutaj zdefiniowanie odpowiedniego scenariusza postępowania, którego inteligentna automatyzacja może przynieść korzyści zespołom księgowym i odbiorcom informacji.

Generatywna sztuczna inteligencja

Kolejnym zaawansowanym rozwiązaniem jest tzw. generatywna sztuczna inteligencja (Generative Artificial Intelligence, GenAI), która pozwala nie tylko rozumieć, lecz także generować nowe treści na podstawie przeprowadzonej analizy wielu źródeł. Technologia ta potrafi wykryć i wskazać interesujący nas element, a ponadto – łącząc różnorodne informacje – tworzy dla ludzi złożoną odpowiedź. Centralną częścią rozwiązań GenAI są modele ML i sieci neuronowe (Neural Networks, NN) wytrenowane na szerokim zakresie danych testowych, umożliwiające rozwiązywanie różnorodnych problemów w postaci generowania nowych treści.

Pierwszą grupę stanowią modele językowe (Large Language Models, LLM), które dzięki dużym ilościom tekstu w ogólnodostępnych zasobach internetu mogą, na podstawie dopasowanych do zapytania źródeł, stworzyć własny tekst zgodnie z zadanymi kryteriami. Powstają również narzędzia, które można wytrenować na zasobach danych dostępnych wewnątrz danej organizacji. Generatywna sztuczna inteligencja poza tekstem może tworzyć obrazy, materiały wideo i dźwiękowe, a także kod programistyczny. To właśnie sposób generowania odpowiedzi na wyjściu modelu jest kluczowym wyróżnikiem tej grupy technologicznej – nie są to proste klasyfikacje czy prognozy, lecz całkowicie nowe i złożone treści. Niektóre rozwiązania mają dodatkowo interfejs konwersacyjny, który pozwala w wygodny i naturalny sposób zadawać pytania i otrzymywać odpowiedzi (tak jak w przypadku najbardziej znanego ChatGPT czy DALL-E).

Pole wykorzystania takich rozwiązań dopiero się rozwija, natomiast docelowo tego typu modele mogą mieć szerokie zastosowanie w obszarze rachunkowości i audytu. Pierwszym z nich jest automatyczne generowanie części opisowych raportów i sprawozdań. Przykładowo na podstawie opracowanego wcześniej bilansu oraz rachunku zysków i strat model może zaproponować interpretację analizy wskaźnikowej spółki, oceniając wyniki rentowności czy płynności. Może nawet zaproponować działania naprawcze, jednak będą one wynikały raczej z ogólnych dobrych praktyk zarządzania finansowego, nie będą natomiast odnosiły się do specyficznej sytuacji na rynku czy strategii prowadzenia danej działalności (chociaż w przyszłości zapewne takie odniesienia w analizie będą możliwe).

Opisowa interpretacja danych może też zostać wykorzystana w audycie – do generowania treści zadań do weryfikacji. Gdy algorytm ML odnajdzie anomalię w danych, model LLM może ją opisać, generując komunikat wysyłany automatycznie do właściwego analityka. Warto także podkreślić, że tego typu modele również się uczą. W początkowych próbach wykorzystania modelu w danym obszarze konieczna jest zatem merytoryczna kontrola wygenerowanych efektów. Obecnie warto traktować modele LLM jako wsparcie i ułatwienie, niekoniecznie natomiast jako równoprawnego eksperta dziedzinowego.

Ponieważ ta „rodzina technologiczna” jest relatywnie młoda, warto zwrócić uwagę na ryzyko związane z bezpieczeństwem danych, jakie niesie nieświadome jej stosowanie. Omawiane wcześniej rozwiązania są zwykle budowane wewnątrz firmy lub wykorzystują licencjonowane narzędzia, których bezpieczeństwo zostało potwierdzone licznymi certyfikatami. Natomiast pierwsze znaczące modele LLM dostępne poza „ekosystemem” przedsiębiorstwa wiążą się z wysokim ryzykiem wycieku danych, dlatego ich stosowanie na własną rękę do realizacji zadań służbowych nie jest zalecane. Firmy sukcesywnie wdrażają rozwiązania, które pozwalają na bezpieczne, wewnętrzne wykorzystanie wcześniej przygotowanych modeli, i tylko z takich zatwierdzonych rozwiązań należy korzystać w przypadku danych wrażliwych.

Podsumowanie

Przedstawione rodzaje AI oraz przykłady ich zastosowania nie wyczerpują ogromnego potencjału zastosowań tego narzędzia w rachunkowości. Bardzo dobrze ilustrują natomiast zalecaną stopniowość wprowadzania technologii oraz ich łączenia z zadaniami wykonywanymi przez księgowych. Każdy kolejny projekt systematycznych zmian może obejmować następne czynności, prowadząc docelowo do coraz mniejszego zaangażowania pracowników w realizację procesów finansowo-księgowych.

Zastosowania AI powinny być rozważane wszędzie tam, gdzie pojawiają się dane nieustrukturyzowane, dostępne są duże zbiory danych cyfrowych lub potrzebna jest naturalna interakcja z człowiekiem.

W tym kontekście wizja pytań dotyczących AI, zadawanych przez głównego księgowego (księgową), np. „Jakich zmian w regulacjach rachunkowości można się spodziewać w nadchodzącym roku w Polsce?”, wydaje się całkiem realna. Póki co jednak ChatGPT udziela na to pytanie odpowiedzi: Jako model językowy GPT-3.5, moje dane zostały odcięte w 2021 r., więc nie mam dostępu do najnowszych informacji nt. przyszłych zmian w regulacjach rachunkowości w Polsce. Zmiany w przepisach rachunkowości są zazwyczaj wprowadzane przez rząd, Ministerstwo Finansów lub odpowiednie organy regulacyjne.

[2] Powinno być: Polska Izba Biegłych Rewidentów (PIBR).

Aby być na bieżąco z najnowszymi zmianami, zalecam skonsultowanie się z aktualnymi źródłami informacji, takimi jak Ministerstwo Finansów, Krajowa Izba Biegłych Rewidentów (KIBR)[2] lub inne instytucje rachunkowości w Polsce. Tam będziesz miał dostęp do najaktualniejszych informacji dotyczących przyszłych zmian w regulacjach rachunkowości.

Skróty w artykułach

- dyrektywa 112 – dyrektywa Rady 2006/112/WE z 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (DzUrz UE L 347 z 11.12.2006 r.)

- dyrektywa 2013/34/UE – dyrektywa Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (...) (DzUrz UE L 182 z 29.06.2013 r.)

- Kc – ustawa z 23.04.1964 r. Kodeks cywilny (DzU z 2023 r. poz. 1610)

- KIMSF – interpretacje Komitetu ds. Interpretacji Międzynarodowej Sprawozdawczości Finansowej

- Kks – ustawa z 10.09.1999 r. Kodeks karny skarbowy (DzU z 2023 r. poz. 654)

- Kp – ustawa z 26.06.1974 r. Kodeks pracy (DzU z 2023 r. poz. 1465)

- Kpc – ustawa z 17.11.1964 r. Kodeks postępowania cywilnego (DzU z 2023 r. poz. 1550)

- Ksh – ustawa z 15.09.2000 r. Kodeks spółek handlowych (DzU z 2022 r. poz. 1467)

- KSR – Krajowe Standardy Rachunkowości

- MSR – Międzynarodowe Standardy Rachunkowości (ang. International Accounting Standards) wydawane od 2002 r. jako MSSF

- MSSF – Międzynarodowe Standardy Sprawozdawczości Finansowej (ang. International Financial Reporting Standards)

- Op – ustawa z 29.08.1997 r. Ordynacja podatkowa (DzU z 2023 r. poz. 2383)

- Ppsa – ustawa z 30.08.2002 r. Prawo o postępowaniu przed sądami administracyjnymi (DzU z 2023 r. poz. 1634)

- rozporządzenie o instrumentach finansowych – rozporządzenie Ministra Finansów z 12.12.2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (DzU z 2017 r. poz. 277)

- rozporządzenie o konsolidacji – rozporządzenie Ministra Finansów z 25.09.2009 r. w sprawie szczegółowych zasad sporządzania przez jednostki inne niż banki, zakłady ubezpieczeń i zakłady reasekuracji skonsolidowanych sprawozdań finansowych grup kapitałowych (DzU z 2017 r. poz. 676)

- rozporządzenie składkowe – rozporządzenie Ministra Pracy i Polityki Socjalnej z 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (DzU z 2023 r. poz. 728)

- rozporządzenie z 13.09.2017 r. – rozporządzenie Ministra Rozwoju i Finansów w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (DzU z 2020 r. poz. 342)

- specustawa – ustawa z 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. DzU z 2023 r. poz. 1327)

- uobr – ustawa z 11.05.2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym (DzU z 2023 r. poz. 1015)

- uor – ustawa z 29.09.1994 r. o rachunkowości (DzU z 2023 r. poz. 120)

- updof – ustawa z 26.07.1991 r. o podatku dochodowym od osób fizycznych (DzU z 2022 r. poz. 2647)

- updop – ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych (DzU z 2022 r. poz. 2587)

- upol – ustawa z 12.01.1991 r. o podatkach i opłatach lokalnych (DzU z 2023 r. poz. 70)

- US GAAP – Amerykańskie Standardy Rachunkowości (ang. Generally Accepted Accounting Principles)

- ustawa akcyzowa – ustawa z 6.12.2008 r. o podatku akcyzowym (DzU z 2023 r. poz. 1542)

- ustawa emerytalna – ustawa z 17.12.1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (DzU z 2023 r. poz. 1251)

- ustawa KAS – ustawa z 16.11.2016 r. o Krajowej Administracji Skarbowej (DzU z 2023 r. poz. 615)

- ustawa o KRS – ustawa z 20.08.1997 r. o Krajowym Rejestrze Sądowym (DzU z 2023 r. poz. 685)

- ustawa o PCC – ustawa z 9.09.2000 r. o podatku od czynności cywilnoprawnych (DzU z z 2023 r. poz. 170)

- ustawa o VAT – ustawa z 11.03.2004 r. o podatku od towarów i usług (DzU z 2023 r. poz. 1570)

- ustawa o zfśs – ustawa z 4.03.1994 r. o zakładowym funduszu świadczeń socjalnych (DzU z 2023 r. poz. 998)

- ustawa zasiłkowa – ustawa z 25.06.1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (DzU z 2022 r. poz. 1732)

- ustawa zdrowotna – ustawa z 27.08.2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (DzU z 2022 r. poz. 2561)

- usus – ustawa z 13.10.1998 r. o systemie ubezpieczeń społecznych (DzU z 2023 r. poz. 1230)

- uzpd – ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne

- Założenia koncepcyjne MSSF – Założenia koncepcyjne sprawozdawczości finansowej (Conceptual Framework for Financial Reporting)

- CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej

- EOG – Europejski Obszar Gospodarczy

- FEP – Fundusz Emerytur Pomostowych

- FGŚP – Fundusz Gwarantowanych Świadczeń Pracowniczych

- FP – Fundusz Pracy

- FS – Fundusz Solidarnościowy

- IASB – Rada Międzynarodowych Standardów Rachunkowości

- IS – izba skarbowa

- KAS – Krajowa Administracja Skarbowa

- KIS – Krajowa Informacja Skarbowa

- KNF – Komisja Nadzoru Finansowego

- KRBR – Krajowa Rada Biegłych Rewidentów

- KRS – Krajowy Rejestr Sądowy

- KSB – Krajowe Standardy Badania

- MF – Minister Finansów

- MPiPS – Minister Pracy i Polityki Społecznej

- MRiF – Minister Rozwoju i Finansów

- MRiPS – Minister Rodziny i Polityki Społecznej

- MSiG – Monitor Sądowy i Gospodarczy

- NSA – Naczelny Sąd Administracyjny

- PANA – Polska Agencja Nadzoru Audytowego

- PIBR – Polska Izba Biegłych Rewidentów

- PKD – Polska Klasyfikacja Działalności

- pkpir – podatkowa księga przychodów i rozchodów

- PPK – pracownicze plany kapitałowe

- RM – Rada Ministrów

- SA – sąd apelacyjny

- sf – sprawozdanie finansowe

- skok – spółdzielcza kasa oszczędnościowo-kredytowa

- SN – Sąd Najwyższy

- SO – sąd okręgowy

- TK – Trybunał Konstytucyjny

- TSUE – Trybunał Sprawiedliwości Unii Europejskiej

- UCS – urząd celno-skarbowy

- UE – Unia Europejska

- US – urząd skarbowy

- WDT – wewnątrzwspólnotowa dostawa towarów

- WNT – wewnątrzwspólnotowe nabycie towarów

- WSA – wojewódzki sąd administracyjny

- zfśs – zakładowy fundusz świadczeń socjalnych