Wyższe kwoty wolne od potrąceń z wynagrodzeń pracowników i zleceniobiorców w II połowie 2024 r.

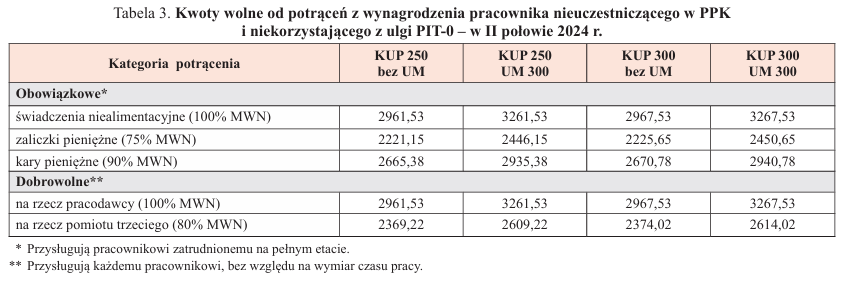

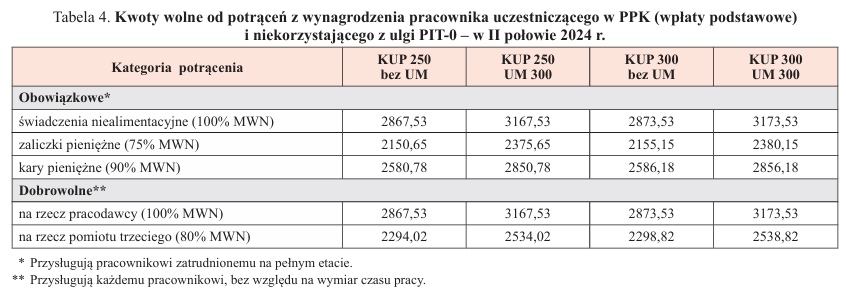

Kwoty wolne od obowiązkowych potrąceń z wynagrodzenia za pracę wynoszą (art. 871 § 1 Kp):

- 100% minimalnego wynagrodzenia netto (MWN) – po odliczeniu składek społecznych, składki zdrowotnej, zaliczki na PIT oraz ew. wpłat do pracowniczego planu kapitałowego (PPK) – przy potrącaniu sum egzekwowanych na mocy tytułów wykonawczych na pokrycie należności innych niż świadczenia alimentacyjne (np. zaległe kredyty, pożyczki, składki czy podatki),

Kwoty wolne od obowiązkowych potrąceń z wynagrodzenia za pracę wynoszą (art. 871 § 1 Kp):

- 100% minimalnego wynagrodzenia netto (MWN) – po odliczeniu składek społecznych, składki zdrowotnej, zaliczki na PIT oraz ew. wpłat do pracowniczego planu kapitałowego (PPK) – przy potrącaniu sum egzekwowanych na mocy tytułów wykonawczych na pokrycie należności innych niż świadczenia alimentacyjne (np. zaległe kredyty, pożyczki, składki czy podatki),

- 75% MWN – przy potrącaniu zaliczek pieniężnych,

- 90% MWN – przy potrącaniu kar pieniężnych.

Są one proporcjonalne do wymiaru czasu pracy danej osoby.

Kwoty wolne od dobrowolnych potrąceń z wynagrodzenia za pracę wynoszą z kolei (art. 91 § 2 Kp):

- 100% MWN – przy potrącaniu należności na rzecz pracodawcy,

- 80% MWN – przy potrącaniu innych należności (np. rat niespłaconej pożyczki z zfśs, rat pożyczek i składek do kasy zapomogowo-pożyczkowej czy składek na samorząd zawodowy).

Nie są one proporcjonalne do wymiaru czasu pracy. Nawet jeśli pracownik-dłużnik był zatrudniony np. na 1/3 etatu, to i tak stosuje się pełną kwotę wolną, tzn. przypisaną do pełnego etatu.

W 2024 r. minimalne wynagrodzenie było podnoszone 2 razy (rozporządzenie RM z 14.09.2023 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2024 r., DzU poz. 1893):

- od 1 stycznia – do 4242 zł brutto,

- od 1 lipca – do 4300 zł brutto.

Minimalna pensja netto

Aby obliczyć wysokość kwot wolnych, najpierw trzeba ustalić MWN. Problemem jest to, że nie ma jego jednej wysokości. Zależy ona bowiem od parametrów podatkowo-składkowych stosowanych do pracownika, a ten może złożyć płatnikowi w trakcie roku kalendarzowego (np. na formularzu PIT-2) różne oświadczenia i wnioski, m.in.:

- o skorzystanie z pełnej lub częściowej kwoty zmniejszającej podatek (tzw. ulgi miesięcznej, UM),

- o spełnianiu warunków do ulgi określonej w art. 21 ust. 1 pkt 148 i 152–154 updof: dla rodzin, pracującego seniora czy „na powrót” (tzw. ulgi PIT-0, przysługującej do rocznego limitu kwalifikowanych przychodów 85 528 zł),

- o rezygnacji z pracowniczych kosztów uzyskania przychodów (KUP).

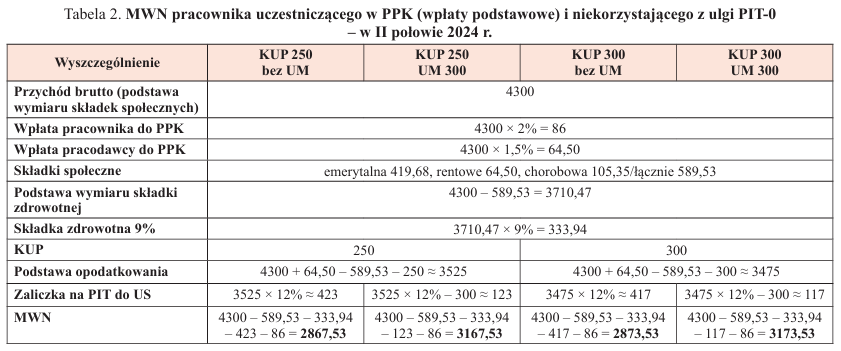

Znaczenie ma również to, czy dana osoba zapisała się do PPK. Podstawę wymiaru kwot wolnych od potrąceń z wynagrodzenia za pracę, przysługujących pracownikowi uczestniczącemu w PPK, stanowi MWN po odliczeniu składek społecznych, składki zdrowotnej, zaliczki na PIT oraz wpłat dokonywanych do PPK.

Pracownik będący członkiem PPK finansuje wpłatę podstawową do PPK w wysokości 2% wynagrodzenia, tj. podstawy wymiaru składek emerytalnej i rentowych, bez stosowania ograniczenia do górnej rocznej podstawy wymiaru tych składek.

Może obniżyć jej wysokość, jednak maksymalnie do 0,5% podstawy wymiaru, jeśli jego wynagrodzenie osiągane z różnych źródeł nie przekracza 1,2 minimalnego wynagrodzenia, tj. w II połowie 2024 r. kwoty 5160 zł. Ponadto może zadeklarować wpłatę dodatkową, maksymalnie do 2% podstawy wymiaru (art. 27 ust. 1, 3 i 9 ustawy z 4.10.2018 r. o pracowniczych planach kapitałowych, tekst jedn. DzU z 2024 r. poz. 427, dalej ustawa o PPK).

Pracodawca pokrywa za pracownika wpłatę podstawową – 1,5% podstawy wymiaru, i może zadeklarować wpłatę dodatkową – maksymalnie 2,5% podstawy (art. 26 ust. 1 i 2 ustawy o PPK).

Zgodnie ze stanowiskiem MF z 16.12.2019 r. wpłaty do PPK należy naliczyć od minimalnego wynagrodzenia w faktycznie obowiązującej wartości procentowej.

Wpłaty do PPK finansowane przez pracodawcę dolicza się do podstawy opodatkowania pracownika w miesiącu, w którym zostały faktycznie dokonane (przelane) na rachunek instytucji finansowej. Nie wchodzą one do podstawy wymiaru składek społecznych i zdrowotnej.

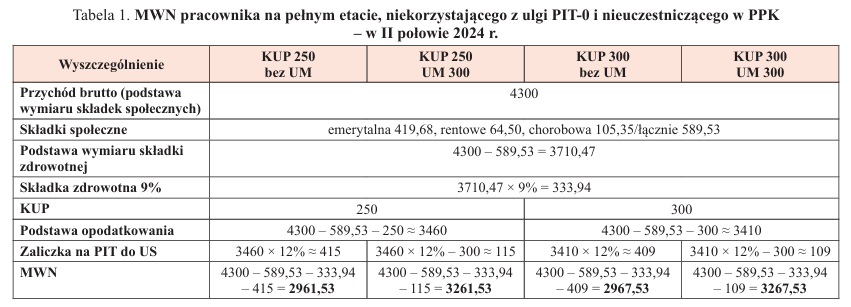

Sposób obliczenia od 1.07.2024 r. MWN w czterech najbardziej powszechnych wariantach ilustruje tabela 1, a sposób obliczenia MWN pracownika uczestniczącego w PPK (przy założeniu że obie strony finansują tylko wpłaty podstawowe do PPK) – tabela 2. Kwoty wolne od potrąceń z wynagrodzenia za pracę stosowane w II połowie br. do pracowników-dłużników o różnych statusach podatkowo-składkowych przedstawiono w tabelach 3–6.

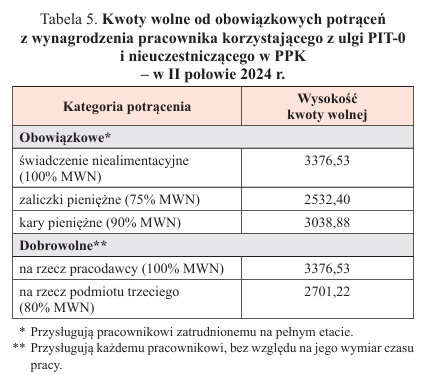

Pracownik korzystający z ulgi PIT-0

Inaczej oblicza się kwoty wolne od potrąceń dla pracownika, któremu w roku kalendarzowym zakład pracy nie potrąca zaliczek na PIT z powodu korzystania przez niego z ulgi PIT-0.

MWN w II połowie 2024 r. dla takiego pracownika na pełnym etacie, nie uczestniczącego w PPK, oblicza się następująco:

- wynagrodzenie brutto (podstawa wymiaru składek społecznych): 4300,

- składki społeczne finansowane przez pracownika, łącznie: 589,53,

- podstawa wymiaru składki zdrowotnej: 4300 – 589,53 = 3710,47,

- składka zdrowotna 9%: 333,94,

- MWN: 4300 – 589,53 – 333,94 = 3376,53,

- kwoty wolne od potrąceń – patrz tabela 5.

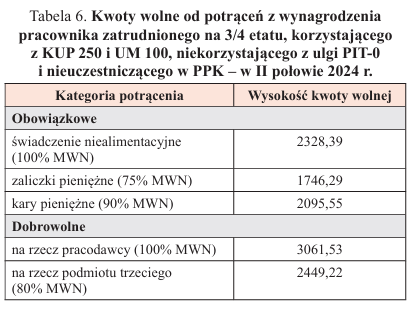

Zatrudnieni w niepełnym wymiarze czasu pracy

Kwotę wolną od obowiązkowych potrąceń z wynagrodzenia za pracę, przysługującą pracownikowi-dłużnikowi wykonującemu obowiązki na niepełnym etacie, ustala się proporcjonalnie do wymiaru czasu pracy. Najpierw trzeba obliczyć MWN dla cząstki etatu, na którą jest zatrudniony pracownik, i następnie pomnożyć je przez stopę procentową właściwą dla danej kategorii potrącenia obowiązkowego (100%, 75% lub 90%).

Sposób obliczania kwot wolnych od obowiązkowych potrąceń z wynagrodzenia za pracę, należnych w II połowie 2024 r. pracownikowi zatrudnionemu na 3/4 etatu, przy założeniu że ma on prawo do kosztów 250 zł, ulgi miesięcznej 100 zł, nie korzysta z ulgi PIT-0 i nie uczestniczy w PPK:

- przychód brutto (podstawa wymiaru składek społecznych): 4300 × 3/4 etatu = 3225,

- składki społeczne finansowane przez pracownika: emerytalna 314,76; rentowe 48,38; chorobowa 79,01; łącznie 442,15,

- podstawa wymiaru składki zdrowotnej: 2782,85,

- składka zdrowotna 9%: 250,46,

- podstawa opodatkowania: 3225 – 442,15 – 250 ≈ 2533,

- zaliczka na PIT do US: 2533 × 12% – 100 ≈ 204,

- podstawa wymiaru kwot wolnych (MWN): 3225 – 442,15 – 250,46 – 204 = 2328,39,

- kwoty wolne od potrąceń – patrz tabela 6.

Kwoty wolne od dobrowolnych potrąceń z wynagrodzenia za pracę pracownika zatrudnionego na część etatu nie są proporcjonalne do wymiaru czasu pracy. Sposób ich obliczenia przedstawia poniższy przykład (według założeń przyjętych w przykładzie powyżej).

- przychód brutto (podstawa wymiaru składek społecznych): 4300,

- składki społeczne finansowane przez pracownika, łącznie: 589,53,

- podstawa wymiaru składki zdrowotnej: 3710,47,

- składka zdrowotna: 333,94,

- podstawa opodatkowania: 4300 – 589,53 – 250 ≈ 3460,

- zaliczka na PIT do US: 3460 × 12% – 100 ≈ 315,

- podstawa wymiaru kwot wolnych (MWN): 4300 – 589,53 – 333,94 – 315 = 3061,53,

- kwoty wolne od potrąceń – patrz tabela 6.

Minimum dla dłużnika na zleceniu

Jeśli zleceniobiorca podlega egzekucji i jest zatrudniony na umowę zlecenia wynagradzaną periodycznie, do jego wynagrodzenia stosuje się odpowiednio art. 87 i nast. Kp. Aby obliczyć przysługującą mu kwotę wolną, najpierw trzeba ustalić obowiązujący go w danym miesiącu wymiar czasu pracy, dzieląc liczbę godzin wypracowanych przez zleceniobiorcę (zwykle deklarowaną co miesiąc zleceniodawcy na potrzeby ustalenia minimalnej stawki godzinowej) przez nominał czasu pracy tego miesiąca. Następnie wymiar pracy mnoży się przez minimalne wynagrodzenie brutto i otrzymuje podstawę wymiaru kwoty wolnej, z której należy obliczać kwotę netto według zasad rozliczania pensji zleceniobiorcy.

Na początku lipca 2024 r. zleceniodawca otrzymał zajęcie wierzytelności z umowy zlecenia tytułem zaległego kredytu (świadczenie niealimentacyjne). Umowa jest jedynym źródłem utrzymania zleceniobiorcy i została zawarta do końca 2024 r., za wynagrodzeniem 5200 zł brutto miesięcznie.

Za lipiec 2024 r. zleceniobiorcy należy się 5200 zł wynagrodzenia (wypłata następuje pod koniec miesiąca). W tym miesiącu przepracował 150 godz., a nominał czasu pracy wynosi 184 godz. Przysługują mu 20-proc. koszty, pobierana jest 12-proc. zaliczka na PIT, złożył wniosek o stosowanie ulgi miesięcznej 300 zł, przystąpił do dobrowolnego ubezpieczenia chorobowego, nie korzysta z żadnej ulgi PIT-0 ani nie uczestniczy w PPK. Kwotę wolną oblicza się następująco:

- wymiar pracy zleceniobiorcy w lipcu 2024 r.: 150 godz. : 184 godz. = 0,82 etatu,

- podstawa wymiaru kwoty wolnej: 4300 × 0,82 = 3526,

- podstawa wymiaru składek społecznych: 3526,

- składki społeczne finansowane przez zleceniobiorcę: emerytalna 344,14; rentowe 52,89; chorobowa 86,39; łącznie 483,42,

- podstawa wymiaru składki zdrowotnej: 3526 – 483,42 = 3042,58,

- składka zdrowotna 9%: 273,83,

- KUP: (3526 – 483,42) × 20% = 608,52,

- podstawa opodatkowania: 3526 – 483,42 – 608,52 ≈ 2434,

- zaliczka na PIT do US: 2434 × 12% – 300 = 0,

- kwota wolna z racji świadczenia niealimentacyjnego: 3526 – 483,42 – 273,83 – 0 = 2768,75.

Zaloguj się

Aby czytać dalej, jeśli masz wykupiony abonament

Kup dostęp do tego artykułu

Cena dostępu do pojedynczego artykułu tylko 12,30

Kup abonament

| Abonamenty on-line | Prenumeratorzy | Członkowie SKwP | ||||||||

|

Bezpłatny dostęp do tego artykułu i ponad 3500 innych, dla prenumeratorów miesięcznika „Rachunkowość". Pomoc w uzyskaniu dostępu:

|

15% rabat na wszystkie zakupy. Zapytaj o kod w swoim Oddziale. Stowarzyszenie Księgowych w Polsce jest organizacją, do której należy ponad 26 000 księgowych, a członkostwo wiąże się z licznymi korzyściami. |

„Rachunkowość” - od 75 lat źródło rzetelnej wiedzy!

Skróty w artykułach

- dyrektywa 112 – dyrektywa Rady 2006/112/WE z 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (DzUrz UE L 347 z 11.12.2006 r.)

- dyrektywa 2013/34/UE – dyrektywa Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (...) (DzUrz UE L 182 z 29.06.2013 r.)

- Kc – ustawa z 23.04.1964 r. Kodeks cywilny (DzU z 2023 r. poz. 1610)

- KIMSF – interpretacje Komitetu ds. Interpretacji Międzynarodowej Sprawozdawczości Finansowej

- Kks – ustawa z 10.09.1999 r. Kodeks karny skarbowy (DzU z 2023 r. poz. 654)

- Kp – ustawa z 26.06.1974 r. Kodeks pracy (DzU z 2023 r. poz. 1465)

- Kpc – ustawa z 17.11.1964 r. Kodeks postępowania cywilnego (DzU z 2023 r. poz. 1550)

- Ksh – ustawa z 15.09.2000 r. Kodeks spółek handlowych (DzU z 2022 r. poz. 1467)

- KSR – Krajowe Standardy Rachunkowości

- MSR – Międzynarodowe Standardy Rachunkowości (ang. International Accounting Standards) wydawane od 2002 r. jako MSSF

- MSSF – Międzynarodowe Standardy Sprawozdawczości Finansowej (ang. International Financial Reporting Standards)

- Op – ustawa z 29.08.1997 r. Ordynacja podatkowa (DzU z 2023 r. poz. 2383)

- Ppsa – ustawa z 30.08.2002 r. Prawo o postępowaniu przed sądami administracyjnymi (DzU z 2023 r. poz. 1634)

- rozporządzenie o instrumentach finansowych – rozporządzenie Ministra Finansów z 12.12.2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (DzU z 2017 r. poz. 277)

- rozporządzenie o konsolidacji – rozporządzenie Ministra Finansów z 25.09.2009 r. w sprawie szczegółowych zasad sporządzania przez jednostki inne niż banki, zakłady ubezpieczeń i zakłady reasekuracji skonsolidowanych sprawozdań finansowych grup kapitałowych (DzU z 2017 r. poz. 676)

- rozporządzenie składkowe – rozporządzenie Ministra Pracy i Polityki Socjalnej z 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (DzU z 2023 r. poz. 728)

- rozporządzenie z 13.09.2017 r. – rozporządzenie Ministra Rozwoju i Finansów w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (DzU z 2020 r. poz. 342)

- specustawa – ustawa z 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. DzU z 2023 r. poz. 1327)

- uobr – ustawa z 11.05.2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym (DzU z 2023 r. poz. 1015)

- uor – ustawa z 29.09.1994 r. o rachunkowości (DzU z 2023 r. poz. 120)

- updof – ustawa z 26.07.1991 r. o podatku dochodowym od osób fizycznych (DzU z 2022 r. poz. 2647)

- updop – ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych (DzU z 2022 r. poz. 2587)

- upol – ustawa z 12.01.1991 r. o podatkach i opłatach lokalnych (DzU z 2023 r. poz. 70)

- US GAAP – Amerykańskie Standardy Rachunkowości (ang. Generally Accepted Accounting Principles)

- ustawa akcyzowa – ustawa z 6.12.2008 r. o podatku akcyzowym (DzU z 2023 r. poz. 1542)

- ustawa emerytalna – ustawa z 17.12.1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (DzU z 2023 r. poz. 1251)

- ustawa KAS – ustawa z 16.11.2016 r. o Krajowej Administracji Skarbowej (DzU z 2023 r. poz. 615)

- ustawa o KRS – ustawa z 20.08.1997 r. o Krajowym Rejestrze Sądowym (DzU z 2023 r. poz. 685)

- ustawa o PCC – ustawa z 9.09.2000 r. o podatku od czynności cywilnoprawnych (DzU z z 2023 r. poz. 170)

- ustawa o VAT – ustawa z 11.03.2004 r. o podatku od towarów i usług (DzU z 2023 r. poz. 1570)

- ustawa o zfśs – ustawa z 4.03.1994 r. o zakładowym funduszu świadczeń socjalnych (DzU z 2023 r. poz. 998)

- ustawa zasiłkowa – ustawa z 25.06.1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (DzU z 2022 r. poz. 1732)

- ustawa zdrowotna – ustawa z 27.08.2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (DzU z 2022 r. poz. 2561)

- usus – ustawa z 13.10.1998 r. o systemie ubezpieczeń społecznych (DzU z 2023 r. poz. 1230)

- uzpd – ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne

- Założenia koncepcyjne MSSF – Założenia koncepcyjne sprawozdawczości finansowej (Conceptual Framework for Financial Reporting)

- CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej

- EOG – Europejski Obszar Gospodarczy

- FEP – Fundusz Emerytur Pomostowych

- FGŚP – Fundusz Gwarantowanych Świadczeń Pracowniczych

- FP – Fundusz Pracy

- FS – Fundusz Solidarnościowy

- IASB – Rada Międzynarodowych Standardów Rachunkowości

- IS – izba skarbowa

- KAS – Krajowa Administracja Skarbowa

- KIS – Krajowa Informacja Skarbowa

- KNF – Komisja Nadzoru Finansowego

- KRBR – Krajowa Rada Biegłych Rewidentów

- KRS – Krajowy Rejestr Sądowy

- KSB – Krajowe Standardy Badania

- MF – Minister Finansów

- MPiPS – Minister Pracy i Polityki Społecznej

- MRiF – Minister Rozwoju i Finansów

- MRiPS – Minister Rodziny i Polityki Społecznej

- MSiG – Monitor Sądowy i Gospodarczy

- NSA – Naczelny Sąd Administracyjny

- PANA – Polska Agencja Nadzoru Audytowego

- PIBR – Polska Izba Biegłych Rewidentów

- PKD – Polska Klasyfikacja Działalności

- pkpir – podatkowa księga przychodów i rozchodów

- PPK – pracownicze plany kapitałowe

- RM – Rada Ministrów

- SA – sąd apelacyjny

- sf – sprawozdanie finansowe

- skok – spółdzielcza kasa oszczędnościowo-kredytowa

- SN – Sąd Najwyższy

- SO – sąd okręgowy

- TK – Trybunał Konstytucyjny

- TSUE – Trybunał Sprawiedliwości Unii Europejskiej

- UCS – urząd celno-skarbowy

- UE – Unia Europejska

- US – urząd skarbowy

- WDT – wewnątrzwspólnotowa dostawa towarów

- WNT – wewnątrzwspólnotowe nabycie towarów

- WSA – wojewódzki sąd administracyjny

- zfśs – zakładowy fundusz świadczeń socjalnych