Jak inflacja wpływa na wypłatę dywidend

[1] ⇒link⇐

Polityka dywidendowa określa, jaka część zysku jest przeznaczana dla właścicieli, a jaka zatrzymywana na rozwój przedsiębiorstwa. Stanowi jedną z ważniejszych kwestii finansów przedsiębiorstwa, gdyż decyzje dotyczące podziału zysku mają wymiar:

- finansowy – oznaczają wypłatę środków pieniężnych i zmniejszenie własnych źródeł finansowania działalności,

- wizerunkowy – wypłacane przez jednostkę dywidendy świadczą o jej dobrej kondycji i przekładają się na wzrost zaufania obecnych i przyszłych inwestorów.

Dla jednostki gospodarczej dywidenda oznacza odpływ kapitału własnego, a także środków pieniężnych z przedsiębiorstwa. Jest to cena, jaką jednostka płaci za możliwość korzystania z kapitałów własnych, wniesionych przez właścicieli. Natomiast dla właściciela stanowi korzyść wynikającą z realizacji praw majątkowych.

Dywidenda pełni dodatkowo wiele innych ważnych funkcji. Po pierwsze informuje, że jednostka znajduje się w dobrej kondycji finansowej i można sobie pozwolić na wypłatę zysku. Po drugie wypłata dywidend może przyciągać nowych inwestorów, bo np. zachęca do zakupu akcji. Po trzecie potwierdza kontrolę właścicieli nad jednostką, gdyż wypłacając dywidendę, uwzględnia ona interes właścicieli, a przez to legitymizuje prawo własności wynikające z posiadania udziałów/akcji.

Wybrane determinanty wpływające na poziom dywidendy

Przedsiębiorstwa wypłacające dywidendę to zazwyczaj podmioty rentowne. Rentowność od dawna jest uważana za główny wskaźnik zdolności jednostki do wypłaty dywidendy. Wynika to pośrednio ze sposobu kalkulacji kwoty przeznaczonej do podziału. Zwyczajowo przyjmuje się, że przedmiotem podziału jest zysk za ostatni rok obrotowy. W praktyce kwota przeznaczona do podziału jest inna, ponieważ uwzględnia także dodatkowe elementy, takie jak:

- wynik finansowy za ostatni rok obrotowy oraz zyski z lat ubiegłych,

- korekty wynikające z tytułu:

- strat z lat ubiegłych,

- udziałów/akcji własnych do umorzenia,

- obowiązkowych odpisów zysku na kapitał zapasowy lub rezerwowy (wynikających z przepisów prawa, np. Ksh i statutu lub umowy spółki).

Podsumowując: warunkiem koniecznym wypłaty dywidend jest posiadanie zysku w ostatnim okresie (bądź w okresach poprzedzających). Potwierdzają to liczne badania naukowe. Co więcej, rentowność zawsze była uważana za podstawowy wskaźnik do określenia wielkości wypłaty dywidendy. Dotyczy to zarówno zysków już osiągniętych, jak i przewidywanych.

Drugim ważnym wyznacznikiem wypłaty dywidendy są przepływy pieniężne firmy i jej płynność finansowa. Niska płynność oznacza mniej hojną dywidendę. Dzieje się tak z powodu braku środków pieniężnych. Wypłata dywidendy może się przyczynić do obniżenia poziomu środków pieniężnych i do konieczności poszukiwania zewnętrznych źródeł finansowania bieżącej działalności jednostki. Zdarza się też, że jednostka zaciąga kredyt na wypłatę dywidendy. Z tych powodów niektórzy naukowcy argumentują, że wypłata dywidendy zależy bardziej od przepływów pieniężnych, które odzwierciedlają zdolność jednostki do takiej wypłaty, niż od bieżących zysków.

Kolejny czynnik, często pojawiający się jako determinanta wypłaty dywidend, to poziom długu. Nie jest to jednak czynnik jednoznacznie wpływający na wypłatę dywidend. Jego wpływ może być pozytywny bądź negatywny.

Poziom długu to element opisujący ryzyko finansowe w przedsiębiorstwie. Większe zadłużenie przekłada się na wyższe ryzyko finansowe związane z terminowym regulowaniem zobowiązań względem wierzycieli. Aby zrównoważyć wyższe ryzyko, część podmiotów wypłaca dywidendę, wysyłając sygnał akcjonariuszom.

Większe zobowiązania mogą też jednak mieć przełożenie na poziom środków pieniężnych. Wówczas sytuacja jest odwrotna – jeżeli taki efekt jest odczuwalny, to decyzja o wypłacie dywidendy stanowi przedmiot intensywnych negocjacji.

W trakcie badań nad determinantami wypłaty dywidendy zidentyfikowano wiele czynników negatywnie z nią skorelowanych (co oznacza, że wzrost danego czynnika przyczynia się do spadku kwoty wypłacanej dywidendy). Podstawową determinantą ujemnie skorelowaną z wypłatą dywidendy jest rozwój przedsiębiorstwa mierzony poziomem inwestycji (capital expenditure, CAPEX) lub dynamiką przychodów.

Zachodzi bezpośredni, logiczny związek między rozwojem przedsiębiorstwa a potrzebami kapitałowymi firmy. Rozwijający się podmiot akumuluje wpływy finansowe z różnych źródeł oraz ogranicza wydatki nieprzekładające się na rozwój. W efekcie skłonność do wypłaty dywidend przez przedsiębiorstwo maleje. Z kolei wyhamowanie wzrostu, bardziej stabilne wydatki inwestycyjne oraz wysoki kapitał już zakumulowany są przesłankami wypłaty dywidend.

Istnieje też wiele innych czynników determinujących wypłatę dywidend. W literaturze często wskazuje się np. na strukturę własnościową i samego właściciela. Ostatecznie to on podejmuje decyzję o podziale zysku.

Przeciętne polskie przedsiębiorstwo i struktura jego finansowania

Analizując opublikowane w „Rachunkowości” nr 5/2023 wskaźniki sektorowe za 2021 r., można zidentyfikować typowe polskie przedsiębiorstwo. Zasadniczo ma ono bardzo dobrą kondycję finansową. Jeśli weźmiemy pod uwagę jedynie medianę wskaźników sektorowych dla całości badanej grupy, wyłania się obraz, którego pobieżna analiza wskazuje na podmiot mający wiele zalet.

Przeciętne polskie przedsiębiorstwo było rentowne. Z każdej złotówki zainwestowanej w aktywa mogło osiągnąć ok. 9 gr zysku. Rentowność kapitałów własnych była jeszcze wyższa. Zyski przypadające właścicielom to aż 17 gr z każdej złotówki kapitałów własnych.

Posiadane środki pieniężne pozwalały spłacić 74% zobowiązań bieżących. Zadłużenie przeciętnego przedsiębiorstwa było stosunkowo niewielkie. Zobowiązania i rezerwy stanowiły 38,5% całości jego pasywów. Taka struktura finansowania jest charakterystyczna dla podmiotów samofinansujących się, w których przeważają kapitały własne. Były one głównym źródłem finansowania przeciętnego przedsiębiorstwa. Duży udział kapitałów własnych w finansowaniu działalności jednostki oznacza, że właściciele kapitału oczekują określonego poziomu zysku, który będzie przeznaczony na dywidendy.

Przyjmijmy teraz, że wskaźniki sektorowe w 2021 r. zobrazowały przedsiębiorstwo, które nie różni się znacząco od tego z 2022 r. Można zatem stwierdzić, że dla typowego podmiotu funkcjonującego w Polsce istnieją klasyczne, finansowe przesłanki wypłaty dywidend. Zauważalna rentowność oraz wysoka płynność finansowa świadczą o tym, że przeciętne przedsiębiorstwo wypracowało zyski i ma środki pieniężne na wypłatę dywidendy. Dodatkowo – analizując skalę inwestycji w polskiej gospodarce według danych GUS z 2022 r. – można zauważyć, że inwestycje w Polsce (rozumiane jako nakłady brutto na środki trwałe w relacji do PKB) wyniosły jedynie 16,8% PKB. To niezwykle słaby wynik, który potwierdza trwającą od lat tendencję spadkową. Oczywiście nie dotyczy to wszystkich sektorów. Zauważalny wzrost inwestycji odnotowują przemysł i budownictwo. Jednocześnie istnieją sektory i przedsiębiorstwa, w których inwestycje są ograniczane. To zatem także jest argument za wypłatą dywidendy.

Porównując obraz przeciętnego przedsiębiorstwa z determinantami wypłaty dywidendy, można więc wywnioskować, że znaczenie dywidendy jest duże, podobnie jak presja na jej wypłatę.

Czego oczekują inwestorzy

Inwestorzy czynią założenia odnośnie do zysków, jakich oczekują z poszczególnych inwestycji. Ponieważ są to zyski niepewne i obarczone ryzykiem, można założyć tzw. oczekiwaną stopę zwrotu, która odnosi się do prognozowanego poziomu zwrotu z inwestycji lub innych aktywów. W przypadku wielu inwestycji stanowi ona średnią wartość zwrotu, jaką inwestorzy przewidują osiągnąć na podstawie analizy dostępnych informacji.

Oczekiwana stopa zwrotu może się różnić w zależności od rodzaju inwestycji i związanego z nią ryzyka. Inwestycje o wyższym stopniu ryzyka mogą się wiązać z wyższą oczekiwaną stopą zwrotu, ponieważ inwestorzy oczekują wyższych zysków w zamian za podjęcie większego ryzyka. Z kolei inwestycje o mniejszym ryzyku mogą mieć niższą oczekiwaną stopę zwrotu, ale oferują większe bezpieczeństwo i stabilność.

Można zatem stwierdzić, że oczekiwania inwestorów to „pewna minimalna stopa zwrotu” powiększona o premię za inwestowanie w instrumenty obarczone określonym ryzykiem. Ta pewna minimalna stopa zwrotu jest nazywana stopą wolną od ryzyka (risk-free rate) i określana skrótem rf . To stopa zwrotu z instrumentów finansowych obarczonych zerowym ryzykiem. Informuje ona, jaki minimalny zysk można uzyskać przez inwestowanie w instrumenty finansowe bez ryzyka niewykonania zobowiązań. Zarówno zwrot pierwotnego kapitału, jak i płatności dywidend lub odsetek są całkowicie pewne. Nie oznacza to jednak, że stopa wolna od ryzyka nie jest obarczona innymi rodzajami ryzyka. Główne ryzyko z nią związane stanowi ryzyko inflacji.

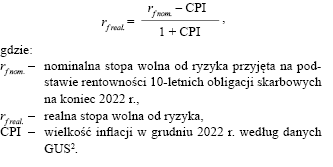

Można wyróżnić nominalną i realną stopę wolną od ryzyka. Realna stopa to stopa nominalna pomniejszona o oczekiwaną stopę inflacji, którą ustala się według wzoru:

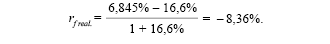

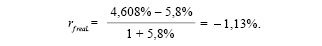

Realna stopa wolna od ryzyka za 2022 r. była ujemna i wynosiła:

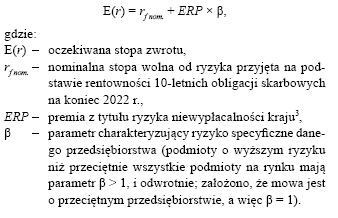

Zgodnie z modelem CAPM (Capital Asset Pricing Model) koszt kapitału własnego można oszacować według wzoru:

[2] Oczekiwania inflacyjne bywają także przyjmowane jako średnia dla dłuższych okresów.

[3] Za A. Damodaran (⇒link⇐).

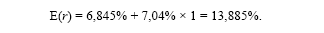

Obecnie właściciele oczekują zatem (przeciętnie) stopy zwrotu za 2022 r. na poziomie:

Jednak na początku 2021 r. oczekiwana przez akcjonariuszy stopa zwrotu za 2022 r. była znacząco różna od tej, której mogli oczekiwać finalnie. Po pierwsze stopa wolna od ryzyka była znacząco niższa. Na koniec 2021 r. wynosiła 3,705%. Analiza rynków terminowych i wycena kursów przyszłych sugerowały w grudniu 2021 r., że na koniec 2022 r. może ona wynieść ok. 4,608%[4]. Prognozowana inflacja na koniec 2022 r. ustalona przez NBP wynosiła 5,8%[5]. Premia za ryzyko była szacowana na 5,08%[6]. W efekcie założenia inwestorów co do oczekiwanej realnej i nominalnej stopy zwrotu za 2022 r. pod koniec 2021 r. wynosiły:

[4] Obliczenia własne na podstawie analizy rynków terminowych.

[5] Na podstawie projekcji inflacji i PKB – listopad 2021.

[6] Za A. Damodaran, jw.

Natomiast oczekiwana stopa zwrotu na podstawie założeń z końca 2021 r. wynosiła:

Co zatem uległo zmianie? Przede wszystkim inwestorzy musieli przeszacować swoje oczekiwania w trakcie 2022 r., gdyż inflacja wpłynęła na wzrost nominalnej stopy wolnej od ryzyka. Różnica w oczekiwaniach ze względu na samą inflację wzrosła o 2,237 pkt proc. Dodatkowo wzrosła premia za ryzyko – o 1,96 pkt proc.

Co więcej, inwestorzy zakładali, że na inwestycjach bez ryzyka niewypłacalności stracą 1,13%. W praktyce stracili 8,36%. Może to także być sygnałem, że będą chcieli z większą determinacją realizować swoje oczekiwania. Co to oznacza dla przedsiębiorstw? Nic innego, jak zwiększone oczekiwania realizacji zysków przez właścicieli! Jest to zgodne z klasyczną teorią finansów, w myśl której oczekiwania co do przyszłej inflacji są ściśle, choć nie idealnie, skorelowane ze stopami występującymi w niedawnej przeszłości. Dlatego też, jeśli stopa inflacji odnotowana za ostatni miesiąc wzrasta, inwestorzy często podnoszą swoje oczekiwania co do przyszłej inflacji, a to przekłada się na wzrost wypłaty dywidendy.

Wypłata dywidend a inflacja – doświadczenia innych krajów

Analizując badania różnych naukowców, można zauważyć, że wzrost inflacji coraz częściej wpływa na zmniejszenie wypłacanych dywidend. Jest to trend przeciwny do klasycznego – teoretycznego. Ujawnił się całkowicie odmienny mechanizm, w którym zwiększenie inflacji powoduje zahamowanie wypłaty dywidend, i odwrotnie.

Dla przykładu, według T. Basse’a i S. Reddemanna[7], niemieckich naukowców i pracowników instytucji finansowych, inflacja ma negatywny wpływ na politykę dywidendową. Niższa inflacja przekłada się w USA na obniżenie stóp procentowych przez System Rezerwy Federalnej (Fed) − bank centralny Stanów Zjednoczonych. Niższe stopy procentowe oznaczają tańsze kredyty. To zaś napędza gospodarkę. W efekcie zyski przedsiębiorstw rosną, a wraz z nimi rośnie dywidenda.

Z kolei większe oczekiwania właścicieli, będące efektem wyższej inflacji, coraz częściej nie są realizowane przez wypłatę dywidendy. W warunkach zwiększonego ryzyka inflacji przedsiębiorstwo koncentruje się na odpowiednim zarządzaniu środkami pieniężnymi. Wypłata dywidendy jest bezpośrednią pochodną wyższych zysków, będących efektem inwestycji w warunkach niskich stóp procentowych i niskiej inflacji.

[7] T. Basse, S. Reddemann, Inflation and the dividend policy of US firms, „Managerial Finance” 2011, vol. 37(1), s. 34–46.

[8] O.D. Elly, K.W. Hellen, Relationship between inflation and dividend payout for companies listed at the Nairobi Securities Exchange, „International Journal of Education and Research” 2013, vol. 1(6), s. 1–8.

[9] A.S. Silalahi, K.A. Fachrudin, A.S. Sianipar i in., Analysis of the bank specific factors, macroeconomics and oil price on dividend policy, „International Journal of Energy Economics and Policy” 2021, vol. 11(2), s. 165–171.

O.D. Elly i K.W. Hellen[8] analizowali podobne zjawisko w jednej z najbardziej dynamicznie rozwijających się gospodarek Afryki – Kenii (na giełdzie Nairobi Securities Exchange). Także zauważyli, że inflacja nie ma pozytywnego wpływu na politykę dywidendową. Natomiast A.S. Silalahi[9] wraz z zespołem z Uniwersytetu Sumatry Północnej zbadali politykę wypłaty dywidend przez 14 banków w Indonezji w latach 2009–2018, a więc w trakcie trwania kryzysu finansowego. Okazało się, że wzrost inflacji będący wynikiem kryzysu skutkował ograniczeniem wypłat zysku.

Czy wyniki te można porównać z obecną sytuacją w Polsce? Wydaje się, że tak. Przywołane badania były częściowo prowadzone w okresie kryzysu finansowego. Wzrost inflacji w warunkach postcovidowych, kryzys energetyczny i inne zjawiska ekonomiczne wynikające z agresji rosyjskiej na Ukrainę powodują znaczną niepewność co do przyszłych wyników przedsiębiorstw. Rosnąca niepewność wynikająca z wysokiej inflacji jest istotnym zagrożeniem, ponieważ trudno w takich warunkach planować wyniki i je osiągać. W związku z tym podmioty gospodarcze powinny zwiększać poziom środków pieniężnych w celu zapewnienia bezpieczeństwa działalności w niepewnej sytuacji.

Uwzględnienie niepewności w planach finansowych na 2023 r.

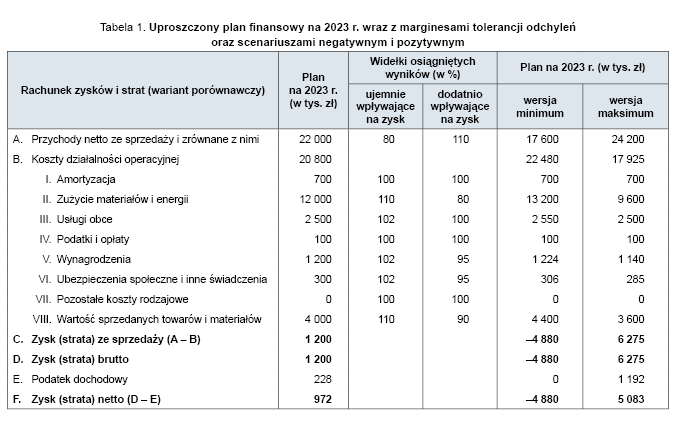

W celu uwzględnienia niepewności w planach finansowych warto zakładać możliwe odchylenia od założonych wyników. Wówczas z jednego wariantu planu finansowego tworzą się trzy scenariusze: negatywny, najbardziej prawdopodobny i pozytywny. Różnica między tymi scenariuszami wykaże zmienność przyszłych wyników między wariantem minimum, optimum i maksimum. Dodatkowo w wariancie negatywnym pojawi się zapotrzebowanie na kapitał, któremu powinien odpowiadać zwiększony poziom zakumulowanych środków pieniężnych, albo jednostka powinna znaleźć inne źródło finansowania zwiększonych wydatków. Proces ten został zobrazowany w poniższym przykładzie.

Z planu finansowego na 2023 r. (patrz tabela 1) wynika, że jednostka powinna osiągnąć zysk. Zysk ten jednak jest niepewny, nie ma bowiem pewności co do możliwości osiągnięcia przychodów ze sprzedaży produktów, towarów i materiałów.

Wzrost cen produktów spowodował, że jednostka nie może realizować strategii niskiej marży. Musi podnieść ceny, przez co utraci pozycję lidera kosztowego. W efekcie szacuje, że popyt może się zmniejszyć do poziomu 80% założonego planu – w wariancie, w którym konkurencja nie zmieni cen. Jeżeli konkurencja również podniesie ceny, wzrost przychodów może stanowić 110% planu. Podobne założenia dotyczą cen materiałów. Tu zmienność cen także jest duża, co wiąże się z występowaniem pewnych szoków cenowych na rynku materiałów. Koszty materiałów i energii mogą więc być wyższe o 10% (110% planu) lub niższe o 20% (80% planu). Analogicznej sytuacji jednostka spodziewa się w odniesieniu do wartości sprzedanych towarów i materiałów (±10%). Zmienność kosztów założono także w odniesieniu do kosztów usług obcych (+2% w wariancie negatywnym) oraz wynagrodzeń i świadczeń na rzecz pracowników (odpowiednio po +2% lub –5%).

Opisane warianty zależą od czynników zewnętrznych, a więc jednostka nie może ich kontrolować.

W efekcie zbudowano scenariusze:

- negatywny – uwzględniając same negatywne wpływy na wynik finansowy,

- pozytywny – uwzględniając same pozytywne wpływy na wynik finansowy.

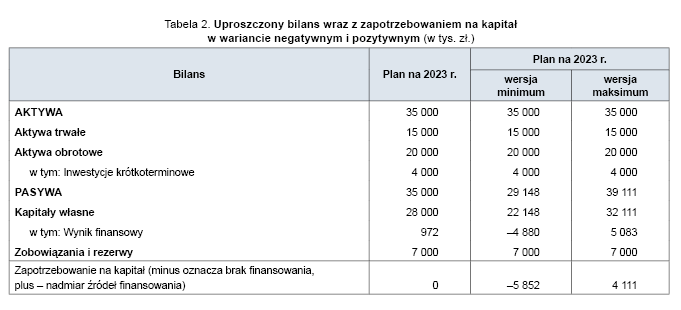

W wariancie negatywnym jednostka wykazuje stratę netto w wysokości 4 880 000 zł. Poniesienie straty powoduje nagłe powstanie zapotrzebowania na kapitał w wysokości 5 852 000 zł. Może ono zostać pokryte ze zgromadzonych kapitałów, jednak nie od razu. Uwzględniając właściwe zarządzanie płynnością finansową, 4 000 000 zł może zostać pokryte z własnych środków pieniężnych, jednak nadal brakuje 1 852 000 zł. Jednostka, która rozważa taki negatywny wariant, powinna zabezpieczyć brakującą kwotą zapotrzebowania na kapitał przez określone źródło finansowania. Oznacza to konieczność ograniczania wydatków (np. niewypłacanie dywidendy) lub zapewnienia ew. dodatkowych wpływów gotówki.

W wariancie pozytywnym jednostka osiąga zysk w wysokości 5 083 000 zł. Będzie wówczas miała nadmiar finansowania w wysokości 4 111 000 zł. Przełoży się to na dodatkowe środki pieniężne, które mogą zostać wykorzystane w trakcie najbliższego okresu (np. przy nadarzającej się okazji do inwestycji). Zwolennicy płynnościowego podejścia do wypłaty dywidend z pewnością podniosą ten argument, sprzeciwiając się wypłacie zysków.

Podsumowanie

Inflacja wpływa na wszystkie przedsiębiorstwa. Powoduje zwiększenie oczekiwań inwestorów co do stopy zwrotu, jednak wyższe zyski to wyższe ryzyko. W teorii często prowadzi to do zwiększenia wypłacanych dywidend. Obecnie obserwuje się sytuacje, w których ta zasada nie jest zachowana. Wystąpienie kryzysu powoduje wstrzymanie wypłaty dywidendy. Powodem jest chęć uniknięcia negatywnego wpływu wypłaty dywidendy na poziom środków pieniężnych w przedsiębiorstwie. Skoro bezpieczeństwo finansowe jednostki gospodarczej stanowi priorytet, ważne jest, aby uwidocznić – przede wszystkim właścicielom – skalę niepewności funkcjonowania podmiotu w warunkach wysokiej inflacji. Efekty finansowe niepewności mogą zostać odniesione na scenariusze planów finansowych, co pozwala przedstawić skalę zmienności zysków i potrzeby podmiotu w zakresie źródeł finansowania.

Przedstawione rozważania w zakresie polityki dywidendowej, szczególnie w warunkach inflacji, wskazują, że jest to zagadnienie skomplikowane. Podejmując decyzję o podziale zysku, należy jednocześnie rozważyć presję właścicieli dotyczącą wypłaty dywidend oraz bezpieczeństwo finansowe jednostki, które może być zakłócone przez zbyt wysoką dywidendę.

Skróty w artykułach

- dyrektywa 112 – dyrektywa Rady 2006/112/WE z 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (DzUrz UE L 347 z 11.12.2006 r.)

- dyrektywa 2013/34/UE – dyrektywa Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (...) (DzUrz UE L 182 z 29.06.2013 r.)

- Kc – ustawa z 23.04.1964 r. Kodeks cywilny (DzU z 2023 r. poz. 1610)

- KIMSF – interpretacje Komitetu ds. Interpretacji Międzynarodowej Sprawozdawczości Finansowej

- Kks – ustawa z 10.09.1999 r. Kodeks karny skarbowy (DzU z 2023 r. poz. 654)

- Kp – ustawa z 26.06.1974 r. Kodeks pracy (DzU z 2023 r. poz. 1465)

- Kpc – ustawa z 17.11.1964 r. Kodeks postępowania cywilnego (DzU z 2023 r. poz. 1550)

- Ksh – ustawa z 15.09.2000 r. Kodeks spółek handlowych (DzU z 2022 r. poz. 1467)

- KSR – Krajowe Standardy Rachunkowości

- MSR – Międzynarodowe Standardy Rachunkowości (ang. International Accounting Standards) wydawane od 2002 r. jako MSSF

- MSSF – Międzynarodowe Standardy Sprawozdawczości Finansowej (ang. International Financial Reporting Standards)

- Op – ustawa z 29.08.1997 r. Ordynacja podatkowa (DzU z 2023 r. poz. 2383)

- Ppsa – ustawa z 30.08.2002 r. Prawo o postępowaniu przed sądami administracyjnymi (DzU z 2023 r. poz. 1634)

- rozporządzenie o instrumentach finansowych – rozporządzenie Ministra Finansów z 12.12.2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (DzU z 2017 r. poz. 277)

- rozporządzenie o konsolidacji – rozporządzenie Ministra Finansów z 25.09.2009 r. w sprawie szczegółowych zasad sporządzania przez jednostki inne niż banki, zakłady ubezpieczeń i zakłady reasekuracji skonsolidowanych sprawozdań finansowych grup kapitałowych (DzU z 2017 r. poz. 676)

- rozporządzenie składkowe – rozporządzenie Ministra Pracy i Polityki Socjalnej z 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (DzU z 2023 r. poz. 728)

- rozporządzenie z 13.09.2017 r. – rozporządzenie Ministra Rozwoju i Finansów w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (DzU z 2020 r. poz. 342)

- specustawa – ustawa z 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. DzU z 2023 r. poz. 1327)

- uobr – ustawa z 11.05.2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym (DzU z 2023 r. poz. 1015)

- uor – ustawa z 29.09.1994 r. o rachunkowości (DzU z 2023 r. poz. 120)

- updof – ustawa z 26.07.1991 r. o podatku dochodowym od osób fizycznych (DzU z 2022 r. poz. 2647)

- updop – ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych (DzU z 2022 r. poz. 2587)

- upol – ustawa z 12.01.1991 r. o podatkach i opłatach lokalnych (DzU z 2023 r. poz. 70)

- US GAAP – Amerykańskie Standardy Rachunkowości (ang. Generally Accepted Accounting Principles)

- ustawa akcyzowa – ustawa z 6.12.2008 r. o podatku akcyzowym (DzU z 2023 r. poz. 1542)

- ustawa emerytalna – ustawa z 17.12.1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (DzU z 2023 r. poz. 1251)

- ustawa KAS – ustawa z 16.11.2016 r. o Krajowej Administracji Skarbowej (DzU z 2023 r. poz. 615)

- ustawa o KRS – ustawa z 20.08.1997 r. o Krajowym Rejestrze Sądowym (DzU z 2023 r. poz. 685)

- ustawa o PCC – ustawa z 9.09.2000 r. o podatku od czynności cywilnoprawnych (DzU z z 2023 r. poz. 170)

- ustawa o VAT – ustawa z 11.03.2004 r. o podatku od towarów i usług (DzU z 2023 r. poz. 1570)

- ustawa o zfśs – ustawa z 4.03.1994 r. o zakładowym funduszu świadczeń socjalnych (DzU z 2023 r. poz. 998)

- ustawa zasiłkowa – ustawa z 25.06.1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (DzU z 2022 r. poz. 1732)

- ustawa zdrowotna – ustawa z 27.08.2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (DzU z 2022 r. poz. 2561)

- usus – ustawa z 13.10.1998 r. o systemie ubezpieczeń społecznych (DzU z 2023 r. poz. 1230)

- uzpd – ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne

- Założenia koncepcyjne MSSF – Założenia koncepcyjne sprawozdawczości finansowej (Conceptual Framework for Financial Reporting)

- CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej

- EOG – Europejski Obszar Gospodarczy

- FEP – Fundusz Emerytur Pomostowych

- FGŚP – Fundusz Gwarantowanych Świadczeń Pracowniczych

- FP – Fundusz Pracy

- FS – Fundusz Solidarnościowy

- IASB – Rada Międzynarodowych Standardów Rachunkowości

- IS – izba skarbowa

- KAS – Krajowa Administracja Skarbowa

- KIS – Krajowa Informacja Skarbowa

- KNF – Komisja Nadzoru Finansowego

- KRBR – Krajowa Rada Biegłych Rewidentów

- KRS – Krajowy Rejestr Sądowy

- KSB – Krajowe Standardy Badania

- MF – Minister Finansów

- MPiPS – Minister Pracy i Polityki Społecznej

- MRiF – Minister Rozwoju i Finansów

- MRiPS – Minister Rodziny i Polityki Społecznej

- MSiG – Monitor Sądowy i Gospodarczy

- NSA – Naczelny Sąd Administracyjny

- PANA – Polska Agencja Nadzoru Audytowego

- PIBR – Polska Izba Biegłych Rewidentów

- PKD – Polska Klasyfikacja Działalności

- pkpir – podatkowa księga przychodów i rozchodów

- PPK – pracownicze plany kapitałowe

- RM – Rada Ministrów

- SA – sąd apelacyjny

- sf – sprawozdanie finansowe

- skok – spółdzielcza kasa oszczędnościowo-kredytowa

- SN – Sąd Najwyższy

- SO – sąd okręgowy

- TK – Trybunał Konstytucyjny

- TSUE – Trybunał Sprawiedliwości Unii Europejskiej

- UCS – urząd celno-skarbowy

- UE – Unia Europejska

- US – urząd skarbowy

- WDT – wewnątrzwspólnotowa dostawa towarów

- WNT – wewnątrzwspólnotowe nabycie towarów

- WSA – wojewódzki sąd administracyjny

- zfśs – zakładowy fundusz świadczeń socjalnych