Nowe wymogi dotyczące rachunkowości stowarzyszeń i fundacji

W 2015 r. wszystkie stowarzyszenia i fundacje – jako osoby prawne – mają obowiązek prowadzenia rachunkowości, a więc prowadzenia ksiąg rachunkowych i sporządzania sprawozdań finansowych zgodnie z ustawą o rachunkowości (dalej ustawa).

Do końca sierpnia 2014 r. różne ułatwienia w zakresie rachunkowości stowarzyszeń i fundacji nieprowadzących działalności gospodarczej przewidywało rozporządzenie Ministra Finansów z 15.11.2011 r. w sprawie szczególnych zasad rachunkowości dla niektórych jednostek niebędących spółkami handlowymi, nieprowadzących działalności gospodarczej (dalej rozporządzenie).

W 2015 r. wszystkie stowarzyszenia i fundacje – jako osoby prawne – mają obowiązek prowadzenia rachunkowości, a więc prowadzenia ksiąg rachunkowych i sporządzania sprawozdań finansowych zgodnie z ustawą o rachunkowości (dalej ustawa).

[1] DzU nr 137 poz. 1359.

[2] DzU z 2014 r. poz. 1100.

Do końca sierpnia 2014 r. różne ułatwienia w zakresie rachunkowości stowarzyszeń i fundacji nieprowadzących działalności gospodarczej przewidywało rozporządzenie Ministra Finansów z 15.11.2011 r. w sprawie szczególnych zasad rachunkowości dla niektórych jednostek niebędących spółkami handlowymi, nieprowadzących działalności gospodarczej[1] (dalej rozporządzenie).

W myśl tego rozporządzenia sprawozdanie finansowe obejmowało „odchudzone” elementy sprawozdania: bilans, rachunek zysków i strat oraz informację dodatkową. Natomiast stowarzyszenia i fundacje prowadzące działalność gospodarczą, jeżeli nie podlegały obowiązkowi badania, sporządzały sprawozdanie finansowe w postaci określonej w zał. nr 1 do ustawy, składające się z wprowadzenia, pełnego lub uproszczonego bilansu, pełnego rachunku zysków i strat oraz informacji dodatkowej.

Na nowych zasadach uproszczenia

O d 5.09.2014 r., na mocy przepisów ustawy z 11.07.2014 r. o zmianie ustawy o rachunkowości[2] stowarzyszenia i fundacje nieprowadzące działalności gospodarczej mogą stosować nowe, bardziej uproszczone przepisy o rachunkowości lub ustawę w pełnym zakresie. Jednocześnie przestały obowiązywać przepisy rozporządzenia.

Zmiany ustawy polegają – ogólnie biorąc – na uproszczeniach sprawozdań finansowych najmniejszych jednostek tzw. mikro i stanowią częściowe wdrożenie dyrektywy Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (dalej dyrektywa 2013/34/UE).

Po tych zmianach, zgodnie ze znowelizowaną ustawą, wszystkie stowarzyszenia i fundacje nieprowadzące działalności gospodarczej (art. 5 ust. 1a pkt 2 ustawy) mogą sporządzać uproszczone sprawozdanie finansowe przewidziane dla jednostek „mikro”, pod warunkiem że nie stosują do wyceny aktywów i pasywów wartości godziwej ani skorygowanej ceny nabycia.

Uproszczone sprawozdanie obejmuje informacje ogólne, skrócony bilans wraz z informacją uzupełniającą oraz skrócony rachunek zysków i strat. Wzór tego sprawozdania zawiera załącznik nr 4 do ustawy; przytacza się go na stronie 26.

Uproszczenia przysługujące jednostkom mikro mogą także stosować stowarzyszenia i fundacje prowadzące działalność gospodarczą (wynika to z art. 3 ust. 1 pkt 1a ustawy, w którym mowa o „innych osobach prawnych”, do których zalicza się stowarzyszenia i fundacje inne niż objęte pkt. 2, a więc prowadzące działalność gospodarczą), jeżeli w roku, za który sporządzają sprawozdanie finansowe i w roku poprzedzającym nie przekroczyły dwóch spośród trzech wielkości:

- suma aktywów bilansu na koniec roku obrotowego – nie wyższa niż 1,5 mln zł,

- przychody netto ze sprzedaży towarów i produktów za rok obrotowy – nie wyższe niż 3 mln zł,

- średnioroczne zatrudnienie w przeliczeniu na pełne etaty – nie więcej niż 10 osób.

W obu przypadkach warunkiem stosowania uproszczeń jest podjęcie stosownej decyzji (pisemnej uchwały) przez organ zatwierdzający stowarzyszenia lub fundacji.

Nie zmieniły się wymogi stawiane pozostałym stowarzyszeniom i fundacjom prowadzącym działalność gospodarczą.

Planowane zmiany

[3] Szerzej na ten temat mowa jest na str. 4.

[4] DzU z 2014 r. poz. 1118.

Kolejne zmiany szykują się na następny rok. Począwszy od 1.01.2016 r. planowane jest zniesienie obowiązku prowadzenia ksiąg rachunkowych przez nieposiadające statusu organizacji pożytku publicznego i nieprowadzące działalności gospodarczej małe stowarzyszenia i fundacje, których przychody nie przekraczają 50 tys. zł rocznie. Zmiany te zostaną uwzględnione w ustawie[3], a zasady prowadzenia uproszczonej ewidencji i wzór sprawozdania określi Minister Pracy i Polityki Społecznej.

Podstawę nowych regulacji, dopuszczających prostszą ewidencję w małych stowarzyszeniach i fundacjach, będzie stanowić nowo dodany art. 10a do ustawy z 24.04.2003 r. o działalności pożytku publicznego i o wolontariacie[4].

Zmiana ta uwzględni postulaty małych stowarzyszeń i fundacji, które od lat uznają obowiązek prowadzenia ksiąg rachunkowych i sporządzania dość szczegółowego sprawozdania za jedno z większych utrudnień działalności, powodujące dodatkowe koszty, istotne zwłaszcza dla niedużych organizacji.

Warto wskazać, że badania stowarzyszeń prowadzone przez Klon Jawor (2011) wykazały, że ponad 40% stowarzyszeń nie osiąga przychodów wyższych niż 10 tys. zł. Z kolei najnowsze dane GUS (2014) pokazują, że 50% tych organizacji wykazuje przychody nie wyższe niż 23,6 tys. zł i 98,3 tys. zł wśród organizacji pożytku publicznego (mają one wyższe przychody ze względu na możliwość otrzymywania 1% podatku dochodowego).

Również począwszy od 1.01.2016 r. powinny wejść w życie zmiany ustawy, wynikające z obowiązku wdrożenia w 2015 r. dyrektywy 2013/34/UE do polskiego prawodawstwa.

[5] Druk sejmowy nr. 3352. Nie wydaje się, aby w toku prac legislacyjnych nastąpiły większe zmiany projektu, zważywszy że ustawodawca zobligowany jest wdrożyć postanowienia dyrektywy.

Z dostępnego w internecie projektu[5] zmian wynika, że dla małych jednostek, spełniających w roku sprawozdawczym i poprzedzającym dwa z trzech poniższych warunków:

- suma aktywów bilansu na koniec roku obrotowego – nie wyższa niż 17 mln zł,

- przychody netto ze sprzedaży towarów i produktów – nie wyższe niż 34 mln zł,

- średnioroczne zatrudnienie w przeliczeniu na pełne etaty – nie więcej niż 50 osób,

ustalono ograniczone objętościowo sprawozdanie finansowe (załącznik nr 5 do ustawy).

Będzie ono sporządzane przez większość stowarzyszeń i fundacji prowadzących działalność gospodarczą, które nie kwalifikują się ani do jednostek mikro, ani do jednostek średnich i dużych.

Jednocześnie, z chwilą wejścia w życie zmian ustawy, uchylone zostanie prawo do scalania pozycji sprawozdań finansowych przewidziane w art. 50 ust. 2 ustawy.

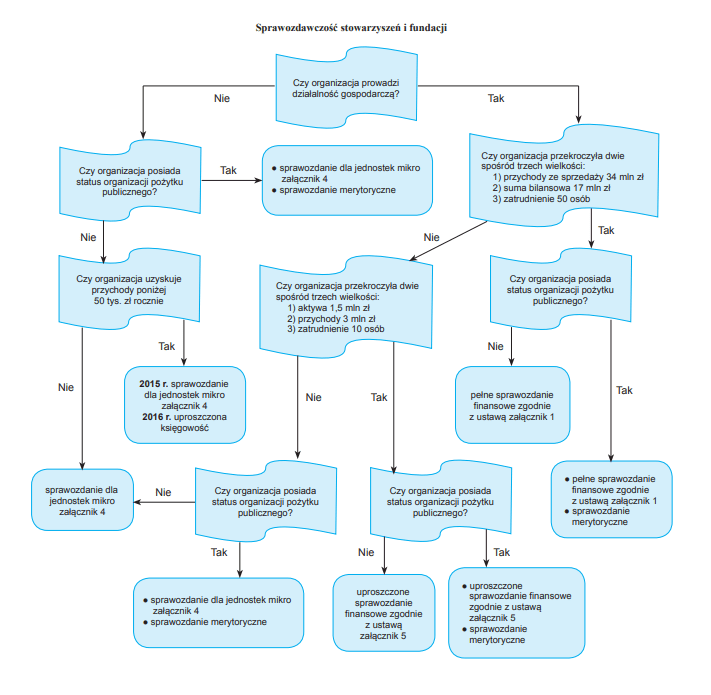

W 2016 r. zatem:

- najmniejsze stowarzyszenia i fundacje niebędące organizacjami pożytku publicznego nie będą objęte ustawą;

- stowarzyszenia i fundacje, także pożytku publicznego, nieprowadzące działalności gospodarczej będą – bez względu na ich wielkość – jednostkami mikro w rozumieniu ustawy (jeżeli taka będzie ich wola);

- stowarzyszenia i fundacje prowadzące działalność gospodarczą, zależnie od ich wielkości, będą stosować postanowienia ustawy dotyczące:

- jednostek mikro (załącznik nr 4),

- jednostek małych (załącznik nr 5),

- jednostek średnich i dużych (załącznik nr 1).

Obowiązujące przepisy przewidują zarazem, że stowarzyszenia i fundacje, będące organizacjami pożytku publicznego, sporządzają obok przewidzianego ustawą sprawozdania finansowego tzw. sprawozdanie merytoryczne z rocznej działalności zawierające liczne dane finansowe (por. rozporządzenie Ministra Pracy i Polityki Społecznej z 12.02.2013 r. w sprawie wzorów rocznego sprawozdania merytorycznego oraz rocznego uproszczonego sprawozdania merytorycznego z działalności organizacji pożytku publicznego – DzU z 2013 r. poz. 234).

Na stronie obok przedstawiono przewidywany zakres sprawozdawczości stowarzyszeń i fundacji od 1.01.2016 r. (dodatkowe wymogi sprawozdawcze organizacji pożytku publicznego określa przywołane rozporządzenie MPiPS).

Działalność gospodarcza a odpłatna działalność stowarzyszeń i fundacji

Ze względu na różne obowiązki rejestracyjne, sprawozdawcze i podatkowe stowarzyszeń i fundacji prowadzących (bądź nieprowadzących) działalność gospodarczą oraz związane z tym wymogi co do szczegółowości ewidencji księgowej, istotna jest wiedza o tym, co rozumie się przez działalność gospodarczą, zwłaszcza że nieprowadzenie działalności gospodarczej nie oznacza, że stowarzyszenie lub fundacja muszą prowadzić swoją działalność statutową nieodpłatnie. Sprawa jest o tyle złożona, że równolegle funkcjonują różne definicje działalności gospodarczej.

[6] DzU z 2015 r. poz. 584.

W myśl art. 2 ustawy z 2.07.2004 r. o swobodzie działalności gospodarczej[6] działalność gospodarcza polega na prowadzeniu zarobkowej działalności wytwórczej, budowlanej, handlowej, usługowej lub zawodowej wykonywanej w sposób zorganizowany i ciągły.

Cechą działalności gospodarczej jest zatem jej prowadzenie w celach zarobkowych (osiągania zysku), przy czym następuje to w sposób zorganizowany i ciągły. Nie zmienia kwalifikacji działalności okoliczność, że zysk jest przeznaczany na cele statutowe organizacji, z reguły społecznie użyteczne.

Stowarzyszenie i fundacja może prowadzić działalność gospodarczą w każdym obszarze, z wyjątkiem wytwarzania wyrobów przemysłu elektronicznego, paliwowego, tytoniowego, spirytusowego, winiarskiego, piwowarskiego i pozostałych wyrobów alkoholowych o zawartości alkoholu powyżej 1,5% oraz wyrobów z metali szlachetnych albo z udziałem tych metali lub handlu tymi wyrobami.

Prowadzenie działalności gospodarczej wymaga jej zarejestrowania w sądzie.

[7] DzU z 2015 r. poz. 613.

[8] Artykuł 15 ust. 2 ustawy z 11.03.2004 r. o podatku od towarów i usług – DzU z 2011 r. art. 177 poz. 1054 ze zm.

[9] Ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych – DzU z 2014 r. poz. 851 ze zm.

Dla celów podatkowych przez działalność gospodarczą – w myśl art. 3 pkt 9 Ordynacji podatkowej[7] – rozumie się każdą działalność zarobkową w rozumieniu przepisów o swobodzie działalności gospodarczej, a także każdą inną działalność zarobkową, wykonywaną we własnym imieniu, na własny lub cudzy rachunek, nawet gdy inne ustawy nie zaliczają tej działalności do działalności gospodarczej.

Z kolei, dla potrzeb VAT[8], działalność gospodarcza obejmuje wszelką działalność producentów, handlowców lub usługodawców, a w szczególności czynności polegające na wykorzystaniu towarów lub wartości niematerialnych i prawnych w sposób ciągły dla celów zarobkowych.

Dochody z działalności gospodarczej, także prowadzonej dla celów filantropijnych, są – co do zasady – opodatkowane. Zgodnie jednak z art. 17 ust. 1 pkt 4 updop[9] dochody stowarzyszeń i fundacji są zwolnione z podatku dochodowego w części przeznaczonej na finansowanie ich działalności statutowej (por. dalej).

Na stowarzyszeniach i fundacjach ciąży także obowiązek zapłaty VAT od przychodów ze sprzedaży towarów i usług, bez względu na przeznaczenie dochodów i to również w przypadku uzyskania przychodów z akcji charytatywnych. Wynika to z przytoczonego przepisu ustawy o VAT.

Większość stowarzyszeń i fundacji, choć realizuje swoje cele w sposób ciągły i zorganizowany, prowadząc nieodpłatną i odpłatną działalność statutową, nie działa zarobkowo (nie prowadzi nastawionej na zysk działalności gospodarczej), utrzymując się z takich źródeł, jak: dotacje, darowizny i składki członkowskie.

Jedynie ok. 7% przychodów ogółem stowarzyszeń i fundacji pochodzi z działalności gospodarczej (dane GUS, 2014). Powstaje pytanie: czym różni się działalność gospodarcza od odpłatnej?

Zgodnie z § 8 ustawy o działalności pożytku publicznego i o wolontariacie działalnością odpłatną jest działalność prowadzona m.in. przez stowarzyszenia i fundacje w sferze zadań publicznych, za którą pobierają one wynagrodzenie oraz sprzedaż towarów lub usług wytworzonych lub świadczonych przez osoby bezpośrednio korzystające z działalności pożytku publicznego, w szczególności w zakresie rehabilitacji oraz przystosowania do pracy zawodowej osób niepełnosprawnych oraz reintegracji zawodowej i społecznej osób zagrożonych wykluczeniem społecznym. Przychód z działalności odpłatnej musi być w całości przeznaczony na działalność statutową i nie może przekraczać kosztów wytworzenia usług i wyrobów lub wartości nabycia towarów.

Działalność odpłatną uznaje się za działalność gospodarczą, jeżeli przy jej prowadzeniu:

- wynagrodzenie pracowników za okres ostatnich 3 miesięcy przekracza 3-krotność przeciętnego miesięcznego wynagrodzenia za rok poprzedni w sektorze przedsiębiorstw ogłoszonego przez prezesa GUS lub

- przychody z odpłatności są wyższe niż koszty prowadzenia tego typu działalności.

Stowarzyszenia i fundacje mogą zatem w ramach swojej działalności statutowej sprzedawać wyroby i usługi, pobierając za to wynagrodzenie, np. za usługi rehabilitacyjne, szkolenia lub sprzedawać przedmioty otrzymane w formie darowizny.

Jeżeli jednak koszt wytworzenia (cena nabycia) tych usług, wyrobów lub towarów jest niższy od wyznaczonej za nie ceny sprzedaży lub miesięczne wynagrodzenie osób zatrudnionych w tej działalności jest wyższe niż 3-krotność średniego miesięcznego wynagrodzenia dla sektora przedsiębiorstw w poprzednim roku, wówczas działalność ta jest uznawana za gospodarczą. Zobowiązuje to stowarzyszenie lub fundację do złożenia wniosku do właściwego Sądu Rejestrowego o wpis do rejestru przedsiębiorstw.

Stowarzyszenie lub fundacja, która nie złoży takiego wnios-ku, nawet jeżeli jest to spowodowane brakiem wiedzy o takim obowiązku, ponosi konsekwencje finansowe (w postaci grzywny) i podlega procedurze wyjaśniającej prowadzonej przez organ nadzoru (Ministra Pracy i Polityki Społecznej) i kontroli skarbowej.

Jako osoby prawne stowarzyszenia i fundacje są podatnikami podatku dochodowego. Od podatku zwolnione są stowarzyszenia i fundacje będące organizacjami pożytku publicznego. Zgodnie natomiast z art. 17 ust. 1 pkt 4 updop dochody stowarzyszeń i fundacji, także prowadzących działalność gospodarczą, są zwolnione z podatku dochodowego w części, w jakiej dochód jest przeznaczony na finansowanie ich działalności statutowej obejmującej: działalność naukową, naukowo-techniczną, oświatową, w tym również polegającą na kształceniu studentów, kulturalną, w zakresie kultury fizycznej i sportu, ochrony środowiska, wspierania inicjatyw społecznych na rzecz budowy dróg i sieci telekomunikacyjnej na wsi oraz zaopatrywanie wsi w wodę, dobroczynności, ochrony zdrowia i pomocy społecznej, rehabilitacji zawodowej i społecznej inwalidów oraz kultu religijnego.

Z kolei, by zostać uznanym za podatnika VAT, stowarzyszenie lub fundacja nie musi rejestrować działalności; liczą się faktycznie dokonywane czynności. W przypadku działalności wyłącznie nieodpłatnej lub świadczeń na rzecz członków w zamian za składki członkowskie (np. świadczone są wyłącznie usługi, przekazywane są towary zgodnie z celami statutowymi) VAT nie wystąpi. Stowarzyszenie lub fundacja ma również prawo korzystać ze zwolnienia podmiotowego z VAT – do kwoty sprzedaży opodatkowanej nie wyższej niż 150 000 zł.

Jeżeli stowarzyszenie lub fundacja posiada status organizacji pożytku publicznego, możliwe jest korzystanie z dodatkowych zwolnień od VAT.

Nie wszystkie stowarzyszenia i fundacje zdają sobie sprawę z obowiązków podatkowych, o czym świadczą liczne odwołania od decyzji urzędów skarbowych, zwłaszcza dotyczące takich usług, jak sponsoring oraz sprzedaż niskocennych wyrobów (towarów) podopiecznym za ceny wielokrotnie przekraczające koszt ich wytworzenia (cenę nabycia).

Obowiązki sprawozdawcze stowarzyszeń i fundacji

Stowarzyszenia i fundacje sporządzają trojakiego rodzaju sprawozdania:

a) finansowe,

b) tzw. merytoryczne,

c) podatkowe (jednolite),

mogące się różnić ze względu na charakter działalności (pożytku publicznego, pozostałe), typ (nie prowadzą lub prowadzą działalność gospodarczą) i wielkość.

W ramce poniżej zamieszczono wykaz pozycji sprawozdania finansowego sporządzanego przez stowarzyszenia i fundacje nieprowadzące działalności gospodarczej (mogą być one zaliczane do jednostek mikro i stosować już obowiązujący załącznik nr 4 do ustawy) i prowadzące taką działalność (będą to w przeważającej części stowarzyszenia i fundacje zaliczane do jednostek małych, które wiązać będzie od 1.01.2016 r. załącznik nr 5 do ustawy). Zarówno jedne, jak i drugie mogą zwiększyć szczegółowość sprawozdania finansowego, które to uprawnienie wynika z art. 50 ust. 1 ustawy.

Sprawozdanie finansowe jednostek mikro i małych (wyeliminowano pozycje niewystępujące w stowarzyszeniach i fundacjach; pominięto informację dodatkową)

Wprowadzenie do sprawozdania finansowego (jednakowe dla jednostek mikro i małych) obejmuje w szczególności:

1) firmę, siedzibę i adres albo miejsce zamieszkania i adres oraz numer we właściwym rejestrze sądowym albo ewidencji,

2) wskazanie czasu trwania działalności jednostki, jeśli jest ograniczony,

3) wskazanie okresu objętego sprawozdaniem finansowym,

4) wskazanie zastosowanych zasad rachunkowości przewidzianych dla jednostek mikro, małych z wyszczególnieniem wybranych uproszczeń,

5) wskazanie, czy sprawozdanie finansowe zostało sporządzone przy założeniu kontynuowania działalności przez jednostkę w dającej się przewidzieć przyszłości oraz czy nie istnieją okoliczności wskazujące na zagrożenie kontynuowania przez nią działalności,

6) omówienie przyjętych zasad (polityki) rachunkowości. w tym model wyceny aktywów i pasywów (także amortyzacji), ustalenia wyniku finansowego oraz sposobu sporządzenia sprawozdania finansowego w zakresie, w jakim ustawa pozostawia jednostce prawo wyboru.

Bilans małych jednostek pozycje wytłuszczone składają się na bilans jednostek mikro

| Aktywa | Pasywa |

| A. Aktywa trwałe III. Wartości niematerialne i prawne III. Rzeczowe aktywa trwałe, w tym: – środki trwałe – środki trwałe w budowie III. Należności długoterminowe IV. Inwestycje długoterminowe, w tym: – nieruchomości – długoterminowe aktywa finansowe V. Długoterminowe rozliczenia międzyokresowe |

A. Kapitał (fundusz) własny IIII. Kapitał (fundusz) podstawowy IIII. Kapitał (fundusz) zapasowy IIII. Kapitał (fundusz) z aktualizacji wyceny, w tym: – z tytułu aktualizacji wartości godziwej IIV. Pozostałe kapitały (fundusze) rezerwowe IIV. Zysk (strata) z lat ubiegłych IVI. Zysk (strata) netto VII. Odpisy z zysku netto w ciągu roku obrotowego (wielkość ujemna) |

|

B. Aktywa obrotowe I. Zapasy II. Należności krótkoterminowe, w tym: a) z tytułu dostaw i usług, w tym: – do 12 miesięcy – powyżej 12 miesięcy III. Inwestycje krótkoterminowe, w tym: b) krótkoterminowe aktywa finansowe, w tym: – środki pieniężne w kasie i na rachunkach |

B. Zobowiązania i rezerwy na zobowiązania I. Rezerwy na zobowiązania II. Zobowiązania długoterminowe, w tym: – z tytułu kredytów i pożyczek III. Zobowiązania krótkoterminowe, w tym: a) z tytułu kredytów i pożyczek11 b) z tytułu dostaw i usług, w tym: – do 12 miesięcy – powyżej 12 miesięcy c) fundusze specjalne IV. Rozliczenia międzyokresowe |

| Aktywa razem | Pasywa razem |

Rachunek zysków i strat

| Jednostki mikro | Jednostki małe | A. Przychody podstawowej działalności operacyjnej B. Koszty podstawowej działalności operacyjnej: I. Amortyzacja II. Zużycie materiałów i energii III. Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia IV. Pozostałe koszty C. Pozostałe przychody i zyski w tym: aktualizacja wartości aktywów D. Pozostałe koszty i straty w tym: aktualizacja wartości aktywów E. Podatek dochodowy F. Zysk/strata netto (A – B + C – D – E) (dla jednostek mikro, o których mowa w art. 3 ust. 1a pkt 1 ustawy) lub G. Wynik finansowy netto ogółem (A – B + C – D – E), w tym: H. Nadwyżka: przychodów nad kosztami (wartość dodatnia) lub kosztów nad przychodami (wartość ujemna) (dla jednostek mikro, o których mowa w art. 3 ust. 1a pkt 2 ustawy) |

A. Przychód netto ze sprzedaży B. Koszty działalności operacyjnej I. Amortyzacja II. Zużycie materiałów i energii III. Usługi obce IV. Wynagrodzenia V. Ubezpieczenia społeczne i inne świadczenia, w tym: – emerytalne VI. Pozostałe koszty, w tym: – wartość sprzedanych towarów i materiałów C. Zyski (strata) ze sprzedaży (A – B) D. Pozostałe przychody operacyjne, w tym: – aktualizacja wartości aktywów niefinansowych E. Pozostałe koszty operacyjne, w tym: – aktualizacja wartości aktywów niefinansowych F. Przychody finansowe, w tym: I. Odsetki II. Zysk z tytułu rozchodu aktywów finansowych III. Aktualizacja wartości aktywów finansowych G. Koszty finansowe, w tym: I. Odsetki II. Strata z tytułu rozchodu aktywów finansowych III. Aktualizacja wartości aktywów finansowych H. Zysk (strata) brutto (C + D – E + F – G) II. Podatek dochodowy J. Zysk (strata) netto (H – I – J) |

Stowarzyszenia i fundacje mające status organizacji pożytku publicznego – jak już o tym była mowa – zobowiązane są do sporządzania tzw. sprawozdania merytorycznego, w zakres którego wchodzą również informacje liczbowe czerpane z ewidencji księgowej. Szczegółowość tych informacji zależy od wielkości stowarzyszenia lub fundacji. Organizacje osiągające w ciągu roku przychody nie wyższe niż 100 tys. zł sporządzają sprawozdanie uproszczone.

W ramce na następnej stronie przytoczono wykaz pozycji tego sprawozdania.

Mimo że większość stowarzyszeń i fundacji jest zwolniona od wpłaty podatku dochodowego do budżetu, wszystkie stowarzyszenia i fundacje są zobowiązane do sporządzania rocznego zeznania podatkowego CIT-8 wraz z załącznikami: CIT-D Informacja podatnika pdop o otrzymanych/przekazanych darowiznach i CIT-8/O Informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku.

Budżet – chociaż rezygnuje z podatku od tych jednostek – nie zwalnia ich od sporządzania zeznań według reguł obowiązujących wszystkich podatników, a więc przewidujących wyłączanie przychodów i kosztów niezaliczanych do podatkowych.

W załączniku CIT-8/O wykazuje się dochody zwolnione z opodatkowania (część B.1), a w załączniku CIT-D podaje się informacje o otrzymanych w pieniądzu lub naturze darowiznach, jeśli pojedyncza darowizna przekroczyła 15 tys. zł lub łączna ich wartość od jednego darczyńcy była wyższa niż 35 tys. zł.

Jednym z częstszych błędów popełnianych przy składaniu zeznań jest mylne utożsamianie dochodu zwolnionego z opodatkowania z przychodem podatkowym.

Dochód stanowiący podstawę opodatkowania nie uwzględnia dochodów zwolnionych z opodatkowania (a więc dla stowarzyszeń i fundacji przeznaczających dochody na cele statutowe, dochód do opodatkowania będzie równy zeru). Jednocześnie jednak w zeznaniu należy wykazać wszystkie przychody organizacji, także i te, które są zwolnione z podatku.

Przychody fundacji wyniosły: z dotacji miasta Łodzi – 50 000 zł (w tym 10 000 zł na zakup komputerów) oraz z darowizn osób prawnych – 5000 zł. Koszty działalności statutowej wyniosły łącznie 52 000 zł, w tym: koszty pokryte z dotacji 10 000 zł (jednorazowa amortyzacja komputerów) i 2000 zł koszty administracyjne.

Fundacja wykaże w deklaracji CIT-8 w części D.1 poz. 27 przychody – 55 000 zł, a w części D.2 poz. 31 koszty w wysokości 2000 zł (koszty pokryte z dotacji nie są kosztami podatkowymi) oraz w części D.3 poz. 35 dochód podatkowy – 53 000 zł (55 000 zł – 2000 zł).

Załącznik CIT-8/O służy do przedstawienia podziału dochodu organizacji.

W poz. 8. figurują dochody ustawowo zwolnione z opodatkowania, takie jak: składki członkowskie, dotacje, subwencje i dopłaty do środków trwałych i wartości niematerialnych i prawnych, dochody klubów sportowych przeznaczone na szkolenia i współzawodnictwo sportowe dzieci oraz dochody spółek, których właścicielem jest stowarzyszenie lub kościelne osoby prawne (np. Caritas), a także dochody kościelnych osób prawnych.

W poz. 9. ujmuje się dochody stowarzyszeń i fundacji nieposiadających statusu pożytku publicznego, z wyłączeniem dochodów wykazanych w poz. 8.

W poz. 10. wykazuje się dochody organizacji pożytku publicznego, z wyłączeniem dochodów wykazanych w poz. 8.

Sprawozdanie merytoryczne

| Pełne[11] | Uproszczone (dla stowarzyszeń i fundacji osiągających przychody nie wyższe niż 100 tys. zł rocznie) |

| 1. Przychody ogółem | 1. Przychody ogółem: |

| a) z działalności nieodpłatnej pożytku publicznego | a) z działalności nieodpłatnej pożytku publicznego |

| b) z działalności odpłatnej pożytku publicznego | b) z działalności odpłatnej pożytku publicznego |

| c) finansowe | c) pozostałe przychody (w tym finansowe) |

| 2. Przychody ze źródeł publicznych ogółem | 2. Łączna kwota dotacji ze źródeł publicznych ogółem |

| a) ze środków europejskich w rozumieniu przepisów o finansach publicznych | |

| b) ze środków budżetu państwa | |

| c) ze środków budżetu jednostek samorządu terytorialnego | |

| d) z dotacji z funduszy celowych | |

| 3. Przychody ze źródeł prywatnych ogółem | 3. Łączna kwota przychodów z darowizn (od osób fizycznych i osób prawnych) |

| a) ze składek członkowskich | |

| b) z darowizn od osób fizycznych | |

| c) z darowizn od osób prawnych | |

| d) z ofiarności publicznej (zbiórek publicznych, kwest) | |

| e) ze spadków, zapisów | |

| f) z wpływów z majątku (w szczególności sprzedaży lub wynajmu składników majątkowych) | |

| 4. Przychody z innych źródeł | |

| v1) wynik działalności odpłatnej pożytku publicznego | |

| 5. Przychody z 1% podatku dochodowego od osób fizycznych | 4. Przychody z 1% podatku |

| 1) wysokość kwoty pochodzącej z 1% podatku dochodowego od osób fizycznych niewydatkowanej w poprzednich okresach sprawozdawczych | 1) wysokość kwoty pochodzącej z 1% podatku dochodowego od osób fizycznych wydatkowanej w okresie sprawozdawczym ogółem |

| 2) wysokość kwoty pochodzącej z 1% podatku dochodowego od osób fizycznych wydatkowanej w okresie sprawozdawczym ogółem | |

| 6. Koszty organizacji w okresie sprawozdawczym ogółem | 5. Koszty organizacji w okresie sprawozdawczym ogółem |

| a) prowadzenia nieodpłatnej działalności pożytku publicznego | a) prowadzenia nieodpłatnej działalności pożytku publicznego |

| b) prowadzenia odpłatnej działalności pożytku publicznego | b) prowadzenia odpłatnej działalności pożytku publicznego |

| c) administracyjne, w tym: zużycie materiałów i energii, usługi obce, podatki i opłaty, wynagrodzenia oraz ubezpieczenia i inne świadczenia, amortyzacja | c) administracyjne |

| d) kampanii informacyjnej lub reklamowej związanej z pozyskiwaniem 1% podatku dochodowego od osób fizycznych | |

| e) pozostałe koszty ogółem | d) pozostałe koszty (w tym koszty finansowe) |

| f) łączna kwota wynagrodzeń (brutto) wypłaconych przez organizację w okresie sprawozdawczym | e) łączna kwota wynagrodzeń (brutto) wypłaconych przez organizację w okresie sprawozdawczym |

| ‒ z tytułu umów o pracę | ‒ z tytułu umów o pracę |

| ‒ wynagrodzenia zasadnicze | |

| ‒ nagrody |

Poz. 12. jest przeznaczona dla wykazania dochodu z działalności gospodarczej stowarzyszeń i fundacji przeznaczonego na cele statutowe.

W załączniku CIT-8/O w części B.1 poz. 8 wykazany zostanie dochód podatkowy w wysokości 10 000 zł jako zwolniony z opodatkowania (dotacja na zakup środków trwałych), a w poz. 9 lub 10 dochód 43 000 zł (45 000 zł – 2000 zł).

W załączniku CIT-D nie jest wymagane wpisanie kwoty otrzymanej darowizny (5000 zł), gdyż nie przekracza ona 15 000 zł.

[11] Zgodnie z rozporządzeniem Ministra Pracy i Polityki Społecznej z 12.02.2013 r. w sprawie wzorów rocznego sprawozdania merytorycznego, rocznego uproszczonego sprawozdania merytorycznego z działalności organizacji pożytku publicznego (DzU z 2013 r. poz. 234).

Reasumując, stowarzyszenia i fundacje są zobowiązane sporządzać zeznanie podatkowe według zasad prawa podatkowego oraz dzielić poszczególne dochody na kategorie odpowiadające pozycjom zeznania. Nie zawsze jest to łatwe (np. jak ustalić, czy dany koszt został sfinansowany ze składek członkowskich, czy darowizny).

Rachunkowość stowarzyszeń i fundacji

Rachunkowość stowarzyszeń i fundacji, obejmująca prowadzenie ksiąg rachunkowych (łącznie z inwentaryzacją i archiwizacją) i sporządzanie na ich podstawie sprawozdań, ma do spełnienia dwa zadania:

- obsługę bieżących potrzeb informacyjno-kontrolnych organizacji, ułatwiając zarządzanie nią,

- zapewnienie informacji finansowych, a częściowo i rzeczowych, wymagających wykazania w obowiązujących organizację sprawozdaniach.

Realizacji tych zadań powinna służyć bieżąco prowadzona ewidencja księgowa, gromadząca dane liczbowe dotyczące majątku, zobowiązań, przychodów i kosztów stowarzyszenia lub fundacji na odpowiednio wyodrębnionych kontach. Wykaz takich kont stanowi zakładowy plan kont.

Dalsze rozważania są adresowane do stowarzyszeń i fundacji osiągających przychody powyżej 50 tys. zł rocznie, a więc pozostających pod rządami ustawy, prowadzących – lub nie – działalność gospodarczą.

Przykładowy plan kont, przystosowany do wymagań sprawozdawczości przewidzianej ustawą, potrzeb sporządzenia sprawozdania merytorycznego przez organizacje pożytku publicznego oraz zeznań podatkowych, przedstawia tabela obok. Zakłada się, że konta kosztów będą prowadzone w układzie według funkcji (odpłatna lub nieodpłatna działalność statutowa, gospodarcza, administracja) w zespole 5, z podbudową o koszty według rodzaju.

Oznacza to, że wymagające rozliczenia w czasie koszty trafiają wpierw na konto 64; koszty zespołu 5 obciąża ta część kosztów, która dotyczy okresu sprawozdawczego (stowarzyszenia i fundacje prowadzące działalność gospodarczo-wytwórczą mogą inaczej ukształtować podbudowę analityczną do konta 53)

Jednostki mikro, nieposiadające statusu organizacji pożytku publicznego, mogą ograniczyć szczegółowość planu kont, a także nie stosować zasady ostrożności, a zatem nie dokonywać odpisów aktualizujących i nie tworzyć rezerw, wobec czego konta 29 i 83 są im zbędne. W celach kontrolnych wskazane być może prowadzenie konta 30 Rozliczenie zakupu, gromadzącego wszystkie faktury zakupowe.

Naszym zdaniem w każdym przypadku celowe jest zapewnienie podziału działalności na statutową i administracyjną, a także umożliwienie kontroli, czy przychody z działalności odpłatnej nie przekraczają kosztów jej prowadzenia, co powodowałoby uznanie tej działalności za gospodarczą.

Stowarzyszenia i fundacje, które nie prowadzą odpłatnej statutowej działalności (a jedynie działalność nieodpłatną), nie prowadzą kont 52 i 72.

Jak już o tym była mowa stowarzyszenia i fundacje – także zwolnione z podatku – mają obowiązek sporządzenia deklaracji/zeznań podatkowych. Dlatego użyteczne mogą się okazać informacje o dotacjach, darowiznach i innych źródłach finansowania. Składniki kosztów i przychodów można uzupełnić o dane o kosztach i przychodach nieuznawanych podatkowo.

Przykładowy plan kont dla stowarzyszeń i fundacji

| 01 | Środki trwałe | ||

| 02 | Wartości niematerialne i prawne | ||

| 04 | Środki trwałe w budowie | ||

| 07 | Umorzenie środków trwałych | ||

| 08 | Umorzenie wartości niematerialnych i prawnych | ||

| 10 | Kasa | ||

| 13 | Rachunek bankowy | ||

| 14 | Inne środki pieniężne | ||

| 19 | Kredyty bankowe i pożyczki otrzymane | ||

| 20 | Rozrachunki z odbiorcami | ||

| 21 | Rozrachunki z dostawcami | ||

| 22 | Rozrachunki publicznoprawne | ||

| 23 | Rozrachunki z pracownikami | ||

| 24 | Pozostałe rozrachunki (w tym z darczyńcami, sponsorami) | ||

| 25 | Rozrachunki z członkami | ||

| 29 | Odpisy aktualizujące rozrachunki | ||

| 31 | Zapasy | ||

| 51 | Koszty działalności statutowej nieodpłatnej | ||

| 51-1 | Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia | ||

| 51-1-1 | Wynagrodzenia zasadnicze | ||

| 51-1-2 | Nagrody, premie i inne wynagrodzenia | ||

| 51-1-3 | Ubezpieczenia społeczne | ||

| 51-1-9 | Inne świadczenia | ||

| 51-1-5 | Wynagrodzenia z tytułu umów cywilnoprawnych | ||

| 51-2 | Amortyzacja | ||

| 51-3 | Zużycie materiałów, energii i towarów | ||

| 51-9 | Pozostałe koszty | 51-4-1 | Usługi obce |

| 51-4-3 | Podatki i opłaty | ||

| 51-4-9 | Inne koszty | ||

| 52 | Koszty działalności statutowej odpłatnej | ||

| 52-1 | Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia | ||

| 52-1-1 | Wynagrodzenia zasadnicze | ||

| 52-1-2 | Nagrody, premie i inne wynagrodzenia | ||

| 52-1-3 | Ubezpieczenia społeczne | ||

| 52-1-4 | Inne świadczenia | ||

| 52-1-5 | Wynagrodzenia z tytułu umów cywilnoprawnych | ||

| 52-2 | Amortyzacja | ||

| 52-3 | Zużycie materiałów, energii i towarów | ||

| 52-4 | Pozostałe koszty | ||

| 52-9-1 | Usługi obce | ||

| 52-9-2 | Podatki i opłaty | ||

| 52-9-9 | Inne koszty | ||

| 53 | Koszty działalności gospodarczej (dalsza podbudowa, jak dla działalności statutowej) | ||

| 55 | Koszty administracyjne | ||

| 55-1 | Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia | ||

| 55-1-1 | Wynagrodzenia zasadnicze | ||

| 55-1-2 | Nagrody, premie i inne wynagrodzenia | ||

| 55-1-3 | Ubezpieczenia społeczne | ||

| 55-1-4 | Inne świadczenia | ||

| 55-1-5 | Wynagrodzenia z tytułu umów cywilnoprawnych | ||

| 55-2 | Amortyzacja | ||

| 55-3 | Zużycie materiałów, energii i towarów | ||

| 55-9 | Pozostałe koszty | ||

| 55-9-1 | Koszty promocji | ||

| 55-9-2 | Inne usługi obce | ||

| 55-9-3 | Podatki i opłaty | ||

| 55-9-4 | Inne koszty administracyjne | ||

| 64 | Rozliczenia międzyokresowe kosztów w tym: nadwyżka kosztów nad przychodami roku poprzedniego | ||

| 71 | Przychody z działalności statutowej nieodpłatnej | ||

| 71-1 | Od osób fizycznych | ||

| 71-1-1 | 1% podatku od dochodu | ||

| 71-1-2 | Darowizny, spadki, zapisy | ||

| 71-1-3 | Składki członkowskie | ||

| 71-1-4 | Zbiórki publiczne | ||

| 71-1-9 | Inne przychody | ||

| 71-2 | Od osób prawnych | ||

| 71-2-1 | Darowizny | ||

| 71-2-49 | Inne przychody | ||

| 71-3 | Dotacje ze źródeł publicznych | ||

| 71-3-1 | Z budżetu państwa | ||

| 71-3-2 | Z UE | ||

| 71-3-3 | Od jednostek samorządu | ||

| 71-3-4 | Z funduszy celowych | ||

| 72 | Przychody z działalności statutowej odpłatnej | ||

| 72-1 | Przychody z programu X | ||

| 72-2 | Wpływy z majątku | ||

| 72-3 | Inne przychody | ||

| 73 | Przychody z działalności gospodarczej | ||

| 75-0 | Przychody finansowe | ||

| 76-0 | Pozostałe przychody operacyjne | ||

| 75-1 | Koszty finansowe | ||

| 76-1 | Pozostałe koszty operacyjne | ||

| 79 | Przychody inne | ||

| 80 | Fundusz statutowy | ||

| 81 | Fundusze specjalne | ||

| 82 | Rozliczenie wyniku finansowego | ||

| 83 | Rezerwy | ||

| 84 | Rozliczenia międzyokresowe przychodów w tym: nadwyżka przychodów nad kosztami z roku poprzedniego |

||

| 86 | Wynik finansowy |

Przychody i koszty różnych działalności

Jeżeli stowarzyszenie i fundacja prowadzą działalność w całości nieodpłatną (np. wydają nieodpłatne posiłki) lub w całości odpłatną (np. organizują kolonie za odpłatnością niepokrywającą kosztów), to przypisanie przychodów i kosztów dotyczących tej działalności nie nastręcza trudności. Kłopot z podzieleniem kosztów powstaje wtedy, gdy świadczenia objęte daną działalnością są dla jednych beneficjentów odpłatne a dla innych nie, zależnie od ich sytuacji dochodowej.

Najprostszym rozwiązaniem byłoby uznanie takiej „mieszanej” działalności za odpłatną. Zbędny jest wtedy podział kosztów między działalność odpłatną i nieodpłatną. Jeżeli jednak z wykładni przepisów wynikałoby, że podział taki jest potrzebny, wtedy należałoby:

- księgowo ujmować wszystkie koszty łącznie jak działalność odpłatną,

- łączną, np. roczną sumę kosztów tej działalności podzielić pozaksięgowo w przekroju pozycji między liczbę beneficjentów działalności odpłatnej i nieodpłatnej, stosując właściwe dla danej działalności miary (np. liczba dzieci na koloniach, posiłków, zabiegów).

Z wywiadów przeprowadzonych z księgowymi stowarzyszeń i fundacji rządowych wynika, że trudności sprawia także podział kosztów na dotyczące działalności administracyjnej i statutowej. Wynika to stąd, że niektóre stowarzyszenia i fundacje wykorzystują te same zasoby do różnych celów (np. w tym samym lokalu mieści się biuro, jak i świadczona jest pomoc dla beneficjentów; amortyzacja dotyczy środków trwałych, np. kserokopiarki czy samochodu, wykorzystywanych przez różne działalności).

Jeżeli chodzi o amortyzację, to jej podział między działalności może nastąpić w proporcji do powierzchni, szacunku czasu pracy itp.; można by wtedy ustalić stałą proporcję podziału. W przypadku natomiast oświetlenia, ogrzewania, utrzymania czystości wskazany byłby podział łącznych kwot kosztów, wstępnie zakwalifikowanych do przeważającej działalności, między obie działalności w proporcji do powierzchni lub szacunkowego czasu pracy osób obsługujących różne działalności.

Składki członkowskie

Członkami stowarzyszeń są osoby fizyczne i prawne, które zadeklarowały chęć uczestniczenia w realizacji zadań statutowych organizacji, w tym także dzięki wnoszeniu składek.

Składki wpłacane są zazwyczaj – z góry lub z dołu – za kilka miesięcy. Niektórzy członkowie zapominają o przyjętym na siebie obowiązku, a wyegzekwowanie od nich zaległych składek nie przynosi rezultatu. Wszystko to powoduje, że „klasyczne” księgowanie składek:

Wn konto 25 Rozrachunki z członkami,

Ma konto 71-1-3 Przychody z działalności statutowej nieodpłatnej – ze składek członkowskich,

nie byłoby właściwe. Powstałyby przychody niemające często pokrycia w przyszłym dopływie środków pieniężnych. Ponadto, w razie sporządzania śródrocznych sprawozdań finansowych, składki opłacone z góry wymagałyby przypisania do okresu, którego dotyczą. Uzasadnia to księgowanie noty obciążającej członków stowarzyszenia składkami za okres:

Wn konto 25 Rozrachunki z członkami,

Ma konto 84 Rozliczenia międzyokresowe przychodów.

W momencie wpłaty następuje zapis:

Wn konto 13 Rachunek bankowy lub konto 10 Kasa

Ma konto 25 Rozrachunki z członkami

i równolegle:

Wn konto 84 Rozliczenia międzyokresowe przychodów,

Ma konto 71-1-3 Przychody z działalności statutowej nieodpłatnej – ze składek członkowskich.

Uznanie zadeklarowanych składek za utracone powoduje zapis:

Wn konto 84 Rozliczenia międzyokresowe przychodów,

Ma konto 25 Rozrachunki z członkami.

Ze względu na pracochłonność tego rozwiązania możliwe jest też księgowanie przychodów z tytułu składek z chwilą ich wpłaty:

Wn konto 13 Rachunek bankowy/Wn konto 10 Kasa oraz

Ma konto 71-1-13 Przychody z działalności statutowej nieodpłatnej.

Trzeba jednak mieć świadomość, że uproszczenie takie wyłącza z ewidencji i bilansu zaległe składki i jest niezgodne z zasadą memoriału, w myśl której o ujęciu w księgach należności lub zobowiązań nie decyduje tylko ich zapłata.

Dary rzeczowe

Wiele stowarzyszeń i fundacji otrzymuje darowizny rzeczowe służące realizacji zadań statutowych, a niekiedy działalności administracyjnej (najczęściej są to środki trwałe albo przedmioty długotrwałego użytku o cenie niższej niż 3500 zł) lub przeznaczone do przekazania – w postaci przetworzonej (np. artykuły spożywcze i posiłki) lub nieprzetworzonej (np. odzież, obuwie, pościel) – beneficjentom działalności statutowej.

Darowizny wymagają ujęcia w księgach, co czyni koniecznym ustalenie ich wartości. Może to nastąpić w wartości wynikającej z umowy darowizny lub według ceny sprzedaży takiego samego lub podobnego przedmiotu.

Darowizny stanowią przychód działalności statutowej, jeżeli jest to podstawowe źródło finansowania tej działalności lub przychody inne, jeżeli statut organizacji stanowi inaczej. Możliwe jest również, zgodnie z przyjętymi zasadami (polityką) rachunkowości, powiększenie funduszu statutowego o darowiznę, jeżeli jej przedmiotem są środki trwałe służące potrzebom organizacji.

Darowizny długotrwałych przedmiotów o wartości niższej niż 3500 zł mogą być – zgodnie z zasadami (polityką) rachunkowości stowarzyszenia lub fundacji – uznawane za materiały lub środki trwałe umarzane w 100% w momencie przyjęcia do użytkowania, w zależności od ich rodzaju i przeznaczenia. Mogą być one bowiem wykorzystane na potrzeby działalności statutowej, administracyjnej bądź darowane beneficjentom działalności statutowej. Nastąpi wówczas wycena tego przedmiotu i sporządzenie dokumentu potwierdzającego przekazanie darowizny.

Każda darowizna, także o niskiej wartości, wymaga wyceny. Organizacje, które nie ujawnią nieodpłatnie otrzymanych składników majątku (także darowizn rzeczowych), mogą się narazić na sankcje w razie nieujawnienia tego rodzaju przychodów.

Istotną kwestię – na tym tle – stanowi różnica pomiędzy darowizną a efektami zbiórki publicznej. Otóż w przypadku darowizny znany jest darczyńca, jego imię i nazwisko lub firma darowiznę dokumentuje stosowny dowód, zaś stowarzyszenie lub fundacja może w dowolny sposób dysponować otrzymanymi środkami rzeczowymi.

W przypadku zbiórki publicznej darczyńcy są anonimowi, ilość i wartość zebranych darów jest ujmowana w protokole, zaś sposób rozdysponowania otrzymanych darów ogranicza zadeklarowany we wniosku o zgodę na zbiórkę publiczną cel, dla którego została zorganizowana.

Firma X darowała fundacji windę samochodową (w cenie wyższej niż 3500 zł) umożliwiającą wykorzystanie pojazdu do przewozu osób na wózkach inwalidzkich.

Winda będzie służyć nieodpłatnej działalności statutowej fundacji. Operacja zostanie zaksięgowana:

Wn konto 01 Środki trwałe,

Ma konto 71-2-2 Przychody z działalności statutowej nieodpłatnej – darowizny osób prawnych.

Jeżeli winda miałaby być przekazana przez fundację podopiecznemu, operacja byłaby księgowana:

Wn konto 30 Zapasy,

Ma konto 71-2-2 Przychody z działalności statutowej nieodpłatnej – darowizny osób prawnych,

a następnie w momencie przekazania darowizny:

Ma konto 30 Zapasy,

Wn konto 51-3 Koszty działalności statutowej nieodpłatnej, zużycie materiałów, energii i towarów.

Wiele stowarzyszeń i fundacji otrzymuje darowizny rzeczowe, np. żywność, odzież, maskotki czy zabawki dla dzieci, książki, płyty, sprzęt sportowy. Darowizny takie celowe jest grupować według kategorii i wyceniać grupowo a nie indywidualnie, np. w kg (odzież) lub sztukach (np. misie, lalki, gry planszowe).

Darowizny te mogą być zużyte na potrzeby działalności statutowej organizacji, przekazane podopiecznym lub sprzedane.

Uwaga: Powtarzająca się sprzedaż może być uznana za działalność gospodarczą, której zgłoszenie do rejestru przedsiębiorstw jest obowiązkowe. Obecnie takie przedsięwzięcia, jak sprzedaż aukcyjna lub w ramach licytacji charytatywnej (np. licytacja sprzętu sportowego z autografami sportowców na charytatywnej imprezie sportowej, aukcja płyt i książek z autografami autorów itp.), nie są już traktowane jako zbiórki publiczne, ale jak sprzedaż.

Według wykładni przepisów ustawy z 15.03.1933 r. o zbiórkach publicznych (DzU z 2013 r. poz. 732) takie działania, jak np. sprzedaż przedmiotów darowizny uznaje się za działalność gospodarczą.

Wyjątkiem jest sporadyczna sprzedaż darów rzeczowych, np. gdy organizacja otrzymała w darowiźnie lub w ramach zbiórki publicznej nieprzydatny sprzęt (np. maszynę do szycia w ramach zbiórki na rzecz dzieci niepełnosprawnych). Wówczas sprzedaż tego sprzętu będzie traktowana jako działalność odpłatna, gdyż nie wykazuje cech działalności gospodarczej, jaką jest jej prowadzenie w sposób ciągły.

Aby przyjmować dary anonimowe, trzeba mieć zezwolenie na zbiórkę publiczną. Jeśli zbiórka publiczna prowadzona była w formie zbierania ofiar w naturze, ewidencją objąć należy ilość i rodzaj darów przekazany na każdy z celów wskazanych w pozwoleniu (np. na dożywianie ubogich rodzin przekazano X kg żywności o wartości Y, tzn. X kg cukru, X kg makaronu itp.).

Przychody ze zbiórki publicznej najczęściej uznaje się za powstałe w momencie przyjęcia i wyceny darów. Zgodnie jednak z istotą działalności stowarzyszeń i fundacji rzeczywiste przychody następują dopiero w momencie zagospodarowania darów – zużycia na potrzeby podopiecznych, przekazania beneficjentom lub sprzedaży.

W chwili otrzymania darów i ich ujęcia na koncie zapasów należałoby uznać rozliczenia międzyokresowe przychodów, bowiem bezużyteczne zapasy zalegające w magazynie nie kreują przychodu. A zatem:

- przyjęcie darów:

Wn konto 30 Zapasy,

Ma konto 84 Rozliczenia międzyokresowe przychodów;

- zagospodarowania darów:

Wn konto 84 Rozliczenia międzyokresowe przychodów,

Ma konto 71-1-2 Przychody z działalności statutowej nieodpłatnej, darowizny od osób fizycznych

oraz

Wn konto 51-3 Koszty działalności statutowej nieodpłatnej – zużycie materiałów, energii i towarów,

Ma konto 30 Zapasy.

Taki sposób księgowania:

- obejmuje zapasy ewidencją, a ich zagospodarowanie kontrolą,

- nie wpływa zniekształcająco na wynik finansowy, gdyż przychodowi odpowiada rozchód zapasów o tej samej wartości,

- informuje o rzeczywistych świadczeniach (przychodach), wykazanych przez stowarzyszenie lub fundację, jakimi są przekazanie na sprzedaż lub zużycie darowizn a nie przyjęcie darowizny.

Podobnie jednak jak w przypadku składek członkowskich stosowane bywa uproszczone księgowanie:

- przyjęcia darów:

Wn konto 30 Zapasy,

Ma konto 71-1-2 Przychody z działalności statutowej nieodpłatnej – darowizny od osób fizycznych;

- zagospodarowanie darów:

Wn konto 51-3 Koszty działalności statutowej nieodpłatnej – zużycie materiałów, energii i towarów,

Ma konto 30 Zapasy.

Rezultatem tego rodzaju zapisów jest jednak wykazywanie przez organizacje zysku w postaci niezagospodarowanych zapasów.

Fundusz statutowy

Zgodnie ze statutem stowarzyszenia bądź fundacji nadwyżka przychodów nad kosztami, a w organizacjach prowadzących działalność gospodarczą także równowartość podatku, może zostać przeznaczona na powiększenie funduszu statutowego lub też nadwyżka przychodów nad kosztami przechodzi na następny rok, zwiększając przychody, zaś nadwyżka kosztów nad przychodami, powiększając koszty następnego roku.

Zysk 2015 r. wyniósł 10 000 zł. Zasili on fundusz statutowy. Po zatwierdzeniu sprawozdania finansowego, w kolejnym roku (2016) zarejestrowana zostanie operacja:

Wn konto 82 Rozliczenie wyniku finansowego 10 000 zł,

Ma konto 80 Fundusz statutowy.

Nie jest dozwolone pomniejszanie funduszu statutowego o stratę (nadwyżkę kosztów nad przychodami); pozostaje ona na koncie 82.

Jeżeli statut przewiduje, że nadwyżka przychodów nad kosztami przechodzi na rok następny, nastąpi księgowanie:

Wn konto 86 Wynik finansowy 10 000 zł,

Ma konto 84 Rozliczenia międzyokresowe przychodów.

Na koniec kolejnego roku zostanie zarejestrowana operacja:

Wn konto 84 Rozliczenia międzyokresowe przychodów 10 000 zł,

Ma konto 86 Wynik finansowy.

Jeśli stowarzyszenie lub fundacja poniosła stratę, to nadwyżkę kosztów nad przychodami przenosi się z konta 86 (Ma) na konto 64 (Wn).

Sprawozdanie finansowe stowarzyszeń i fundacji nieprowadzących działalności gospodarczej

Stowarzyszenia i fundacje nieprowadzące działalności gospodarczej, jako organizacje realizujące cele społecznie użyteczne ze środków pozyskanych ze składek, darowizn i dotacji, powinny – przynajmniej teoretycznie (por. następny rozdział) – być zainteresowane przejrzystym przedstawieniem wszystkich, także finansowych, aspektów swojej działalności.

Zwiększa to zaufanie do organizacji i przekonanie, że dary pieniężne lub rzeczowe trafiły do stowarzyszenia lub fundacji, która zapewnia uczciwe i racjonalne ich zagospodarowanie. Dlatego dozwolone ustawą uproszczenia sprawozdawczości, a zwłaszcza rachunku zysków i strat, mogą być nadmierne, ze szkodą dla wizerunku organizacji.

Obok, w tabeli przedstawiono propozycje rozbudowanych wzorów: bilansu i rachunku zysków i strat (ze wskazaniem kont, z których należałoby czerpać dane) przedkładanych przez nieprowadzące działalności gospodarczej stowarzyszenia i fundacje, które przyjęły status jednostek mikro. Mogą to być organizacje pożytku publicznego albo organizacje niemające takich uprawnień. Wykorzystano postanowienia art. 50 ust. 1 ustawy pozwalające na uszczegółowienie sprawozdania finansowego o pozycje istotne dla użytkowników sprawozdań finansowych.

Ponieważ ustawodawca wskazał w załączniku nr 4 wzór sprawozdania finansowego, nie jest możliwe zastosowanie zupełnie innego układu sprawozdania (np. przypominającego sprawozdanie według uchylonego rozporządzenia Ministra Finansów).

Propozycje rozbudowanych wzorów: bilansu i rachunku zysków i strat

| Rachunek zysków i strat[12] |

|

A. Przychody podstawowej działalności operacyjnej (statutowej) i zrównane z nimi, w tym: I. Składki brutto (konto 71-1-3) II. Pozostałe przychody określone statutem 1. Przychody z działalności statutowej nieodpłatnej (konta 71-1-1, 71-1-2, 71-1-4, 71-1-9, 71-2, 71-3), w tym: ‒ przychody z 1% podatku dochodowego (konto 71-1-1) 2. Przychody z działalności statutowej odpłatnej (konto 72) B. Koszty podstawowej (statutowej) działalności I. Koszty realizacji zadań statutowych nieodpłatnych (konto 51) 1. Amortyzacja (konto 51-2) 2. Zużycie materiałów, energii i towarów (konto 51-3) 3. Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia (konto 51-1) 4. Pozostałe koszty wg rodzaju (konto 51-9) II. Koszty realizacji zadań statutowych odpłatnych 1. Amortyzacja (konto 52-2) 2. Zużycie materiałów, energii i towarów (konto 52-3) 3. Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia (konto 52-1) 4. Pozostałe koszty wg rodzaju (konto 52-9) III. Koszty realizacji zadań administracyjnych 1. Amortyzacja (konto 55-2) 2. Zużycie materiałów, energii i towarów (konto 55-3) 3. Wynagrodzenia, ubezpieczenia społeczne i inne świadczenia (konto 55-1) 4. Pozostałe koszty wg rodzaju (konto 55-9) C. Pozostałe przychody i zyski (konta 75-0, 76-0) D. Pozostałe koszty i straty (konta 75-1, 76-1) E. Podatek dochodowy (o ile występuje) Wynik finansowy netto ogółem (A ‒ B + C ‒ D ‒ E) I. Nadwyżka przychodów nad kosztami (wartość dodatnia) II. Nadwyżka kosztów nad przychodami (wartość ujemna) |

| Bilans |

| Aktywa A. Aktywa trwałe (konta 01, 02, 04, pomniejszone o salda kont 07, 08) w tym: środki trwałe (konta 01, pomniejszone o saldo konta 07) B. Aktywa obrotowe (konta 10, 13, 14, 30, 64; salda Wn kont 20, 21, 22, 23, 24, 25, pomniejszone o saldo konta 29, jeżeli stosuje się zasadę ostrożności)13, w tym: – zapasy (konto 30) – należności krótkoterminowe (saldo Wn kont 20, 21, 22, 23, 25) Aktywa razem Pasywa A. Kapitał (fundusz) własny (konta 80, 81, 82), w tym: – kapitał (fundusz) podstawowy (konto 80) B. Zobowiązania i rezerwy[13] na zobowiązania (salda Ma kont 20, 21, 22, 23, 25), w tym: – zobowiązania z tytułu kredytów i pożyczek (saldo Ma konta 19). |

[12] Przyjmuje się założenie, że organizacja nie prowadzi działalności wytwórczej, a jeśli nawet, to nie występują zapasy produktów. Gdyby założenie takie nie było słuszne, dz. A wzoru, należałoby uzupełnić o pozycję III Zmiana stanu produktów (zwiększenia – wartość dodatnia, zmniejszenia – wartość ujemna). Stan zapasów wynika z kont 51 i 52 (produkcja niezakończona) oraz ew. 31 (wyroby gotowe). Nie uwzględnia się rozliczeń międzyokresowych kosztów.

[13] Stowarzyszenia i fundacje zgodnie z ustawą zwolnione są ze stosowania zasady ostrożności.

Zakończenie

Od kilku lat autorka prowadzi badania użyteczności sprawozdań finansowych organizacji pozarządowych dla darczyńców indywidualnych i korporacyjnych. Wynika z nich, że darczyńcy w Polsce nie korzystają, niestety, ze sprawozdań finansowych obdarowanych stowarzyszeń i fundacji. Różne są tego powody: brak umiejętności zrozumienia informacji zawartych w sprawozdaniu, brak wiedzy o tym, gdzie szukać takich sprawozdań, a wreszcie brak czasu i przekonanie o zbędności kontroli gospodarki darami. Często zresztą darowizny osób prawnych są przekazywane w drodze umowy, a jej postanowienia przewidują obowiązek rozliczenia się obdarowanego z otrzymanej darowizny.

Co gorsza – także stowarzyszenia i fundacje nie są przekonane o użyteczności sprawozdań finansowych. Dowodem tego jest fakt, że wiele organizacji zamieszcza na swoich stronach internetowych jedynie sprawozdania merytoryczne (niewątpliwie są one dla darczyńców bardziej czytelne), uważając zapewne, że sprawozdania finansowe nie zawierają przydatnej informacji.

[14] Z danych GUS wynika, że w porównaniu do lat 2004-2006 liczba projektów realizowanych przez organizacje pozarządowe, finansowanych z EFS, wzrosła w latach 2007‒2013 – 22-krotnie.

Coraz więcej stowarzyszeń i fundacji zaczyna jednak dostrzegać możliwości, jakie stwarza uczestniczenie w programach dofinansowanych ze środków UE i w regionalnych programach operacyjnych oraz korzystanie ze zwrotnych źródeł finansowania przy realizacji projektów społecznych[14], a to wymaga posiadania wiarygodnej sprawozdawczości.

Przy ubieganiu się bowiem o udział w realizacji projektów dofinansowana ze środków UE lub przy składaniu wniosków o pożyczkę (część funduszy pożyczkowych banków komercyjnych i Banku Ochrony Środowiska uruchomiło linie pożyczkowe dla organizacji pozarządowych) sprawozdanie finansowe może istotnie zwiększać wiarygodność stowarzyszenia lub fundacji, potwierdzając jego zdolność do samofinansowania.

Umacnia to rolę sprawozdań finansowych i podkreśla konieczność uszczegółowienia sprawozdania finansowego dla jednostek mikro według zapotrzebowania użytkowników i samych organizacji pozarządowych. Przydatność tych sprawozdań byłaby jednak większa, gdyby część informacji liczbowych ze sprawozdania „merytorycznego” przeszła do rachunku zysków i strat, co pozwoliłoby wzbogacić jego treść, a zarazem uniknąć powtórzeń.

Zaloguj się

Aby czytać dalej, jeśli masz wykupiony abonament

Kup dostęp do tego artykułu

Cena dostępu do pojedynczego artykułu tylko 12,30

Kup abonament

| Abonamenty on-line | Prenumeratorzy | Członkowie SKwP | ||||||||

|

Bezpłatny dostęp do tego artykułu i ponad 3500 innych, dla prenumeratorów miesięcznika „Rachunkowość". Pomoc w uzyskaniu dostępu:

|

15% rabat na wszystkie zakupy. Zapytaj o kod w swoim Oddziale. Stowarzyszenie Księgowych w Polsce jest organizacją, do której należy ponad 26 000 księgowych, a członkostwo wiąże się z licznymi korzyściami. |

„Rachunkowość” - od 75 lat źródło rzetelnej wiedzy!

Skróty w artykułach

- dyrektywa 112 – dyrektywa Rady 2006/112/WE z 28.11.2006 r. w sprawie wspólnego systemu podatku od wartości dodanej (DzUrz UE L 347 z 11.12.2006 r.)

- dyrektywa 2013/34/UE – dyrektywa Parlamentu Europejskiego i Rady 2013/34/UE z 26.06.2013 r. w sprawie rocznych sprawozdań finansowych, skonsolidowanych sprawozdań finansowych i powiązanych sprawozdań niektórych rodzajów jednostek (...) (DzUrz UE L 182 z 29.06.2013 r.)

- Kc – ustawa z 23.04.1964 r. Kodeks cywilny (DzU z 2023 r. poz. 1610)

- KIMSF – interpretacje Komitetu ds. Interpretacji Międzynarodowej Sprawozdawczości Finansowej

- Kks – ustawa z 10.09.1999 r. Kodeks karny skarbowy (DzU z 2023 r. poz. 654)

- Kp – ustawa z 26.06.1974 r. Kodeks pracy (DzU z 2023 r. poz. 1465)

- Kpc – ustawa z 17.11.1964 r. Kodeks postępowania cywilnego (DzU z 2023 r. poz. 1550)

- Ksh – ustawa z 15.09.2000 r. Kodeks spółek handlowych (DzU z 2022 r. poz. 1467)

- KSR – Krajowe Standardy Rachunkowości

- MSR – Międzynarodowe Standardy Rachunkowości (ang. International Accounting Standards) wydawane od 2002 r. jako MSSF

- MSSF – Międzynarodowe Standardy Sprawozdawczości Finansowej (ang. International Financial Reporting Standards)

- Op – ustawa z 29.08.1997 r. Ordynacja podatkowa (DzU z 2023 r. poz. 2383)

- Ppsa – ustawa z 30.08.2002 r. Prawo o postępowaniu przed sądami administracyjnymi (DzU z 2023 r. poz. 1634)

- rozporządzenie o instrumentach finansowych – rozporządzenie Ministra Finansów z 12.12.2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (DzU z 2017 r. poz. 277)

- rozporządzenie o konsolidacji – rozporządzenie Ministra Finansów z 25.09.2009 r. w sprawie szczegółowych zasad sporządzania przez jednostki inne niż banki, zakłady ubezpieczeń i zakłady reasekuracji skonsolidowanych sprawozdań finansowych grup kapitałowych (DzU z 2017 r. poz. 676)

- rozporządzenie składkowe – rozporządzenie Ministra Pracy i Polityki Socjalnej z 18.12.1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (DzU z 2023 r. poz. 728)

- rozporządzenie z 13.09.2017 r. – rozporządzenie Ministra Rozwoju i Finansów w sprawie rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego, jednostek budżetowych, samorządowych zakładów budżetowych, państwowych funduszy celowych oraz państwowych jednostek budżetowych mających siedzibę poza granicami Rzeczypospolitej Polskiej (DzU z 2020 r. poz. 342)

- specustawa – ustawa z 2.03.2020 r. o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19, innych chorób zakaźnych oraz wywołanych nimi sytuacji kryzysowych (tekst jedn. DzU z 2023 r. poz. 1327)

- uobr – ustawa z 11.05.2017 r. o biegłych rewidentach, firmach audytorskich oraz nadzorze publicznym (DzU z 2023 r. poz. 1015)

- uor – ustawa z 29.09.1994 r. o rachunkowości (DzU z 2023 r. poz. 120)

- updof – ustawa z 26.07.1991 r. o podatku dochodowym od osób fizycznych (DzU z 2022 r. poz. 2647)

- updop – ustawa z 15.02.1992 r. o podatku dochodowym od osób prawnych (DzU z 2022 r. poz. 2587)

- upol – ustawa z 12.01.1991 r. o podatkach i opłatach lokalnych (DzU z 2023 r. poz. 70)

- US GAAP – Amerykańskie Standardy Rachunkowości (ang. Generally Accepted Accounting Principles)

- ustawa akcyzowa – ustawa z 6.12.2008 r. o podatku akcyzowym (DzU z 2023 r. poz. 1542)

- ustawa emerytalna – ustawa z 17.12.1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych (DzU z 2023 r. poz. 1251)

- ustawa KAS – ustawa z 16.11.2016 r. o Krajowej Administracji Skarbowej (DzU z 2023 r. poz. 615)

- ustawa o KRS – ustawa z 20.08.1997 r. o Krajowym Rejestrze Sądowym (DzU z 2023 r. poz. 685)

- ustawa o PCC – ustawa z 9.09.2000 r. o podatku od czynności cywilnoprawnych (DzU z z 2023 r. poz. 170)

- ustawa o VAT – ustawa z 11.03.2004 r. o podatku od towarów i usług (DzU z 2023 r. poz. 1570)

- ustawa o zfśs – ustawa z 4.03.1994 r. o zakładowym funduszu świadczeń socjalnych (DzU z 2023 r. poz. 998)

- ustawa zasiłkowa – ustawa z 25.06.1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (DzU z 2022 r. poz. 1732)

- ustawa zdrowotna – ustawa z 27.08.2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (DzU z 2022 r. poz. 2561)

- usus – ustawa z 13.10.1998 r. o systemie ubezpieczeń społecznych (DzU z 2023 r. poz. 1230)

- uzpd – ustawa o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne

- Założenia koncepcyjne MSSF – Założenia koncepcyjne sprawozdawczości finansowej (Conceptual Framework for Financial Reporting)

- CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej

- EOG – Europejski Obszar Gospodarczy

- FEP – Fundusz Emerytur Pomostowych

- FGŚP – Fundusz Gwarantowanych Świadczeń Pracowniczych

- FP – Fundusz Pracy

- FS – Fundusz Solidarnościowy

- IASB – Rada Międzynarodowych Standardów Rachunkowości

- IS – izba skarbowa

- KAS – Krajowa Administracja Skarbowa

- KIS – Krajowa Informacja Skarbowa

- KNF – Komisja Nadzoru Finansowego

- KRBR – Krajowa Rada Biegłych Rewidentów

- KRS – Krajowy Rejestr Sądowy

- KSB – Krajowe Standardy Badania

- MF – Minister Finansów

- MPiPS – Minister Pracy i Polityki Społecznej

- MRiF – Minister Rozwoju i Finansów

- MRiPS – Minister Rodziny i Polityki Społecznej

- MSiG – Monitor Sądowy i Gospodarczy

- NSA – Naczelny Sąd Administracyjny

- PANA – Polska Agencja Nadzoru Audytowego

- PIBR – Polska Izba Biegłych Rewidentów

- PKD – Polska Klasyfikacja Działalności

- pkpir – podatkowa księga przychodów i rozchodów

- PPK – pracownicze plany kapitałowe

- RM – Rada Ministrów

- SA – sąd apelacyjny

- sf – sprawozdanie finansowe

- skok – spółdzielcza kasa oszczędnościowo-kredytowa

- SN – Sąd Najwyższy

- SO – sąd okręgowy

- TK – Trybunał Konstytucyjny

- TSUE – Trybunał Sprawiedliwości Unii Europejskiej

- UCS – urząd celno-skarbowy

- UE – Unia Europejska

- US – urząd skarbowy

- WDT – wewnątrzwspólnotowa dostawa towarów

- WNT – wewnątrzwspólnotowe nabycie towarów

- WSA – wojewódzki sąd administracyjny

- zfśs – zakładowy fundusz świadczeń socjalnych

- Na nowych zasadach uproszczenia

- Planowane zmiany

- Obowiązki sprawozdawcze stowarzyszeń i fundacji

- Rachunkowość stowarzyszeń i fundacji

- Przychody i koszty różnych działalności

- Składki członkowskie

- Dary rzeczowe

- Fundusz statutowy

- Sprawozdanie finansowe stowarzyszeń i fundacji nieprowadzących działalności gospodarczej

- Zakończenie